一张图看18个直盘外汇支撑阻力:美元+欧系日系+商品货币+新兴货币(2025年8月6日)

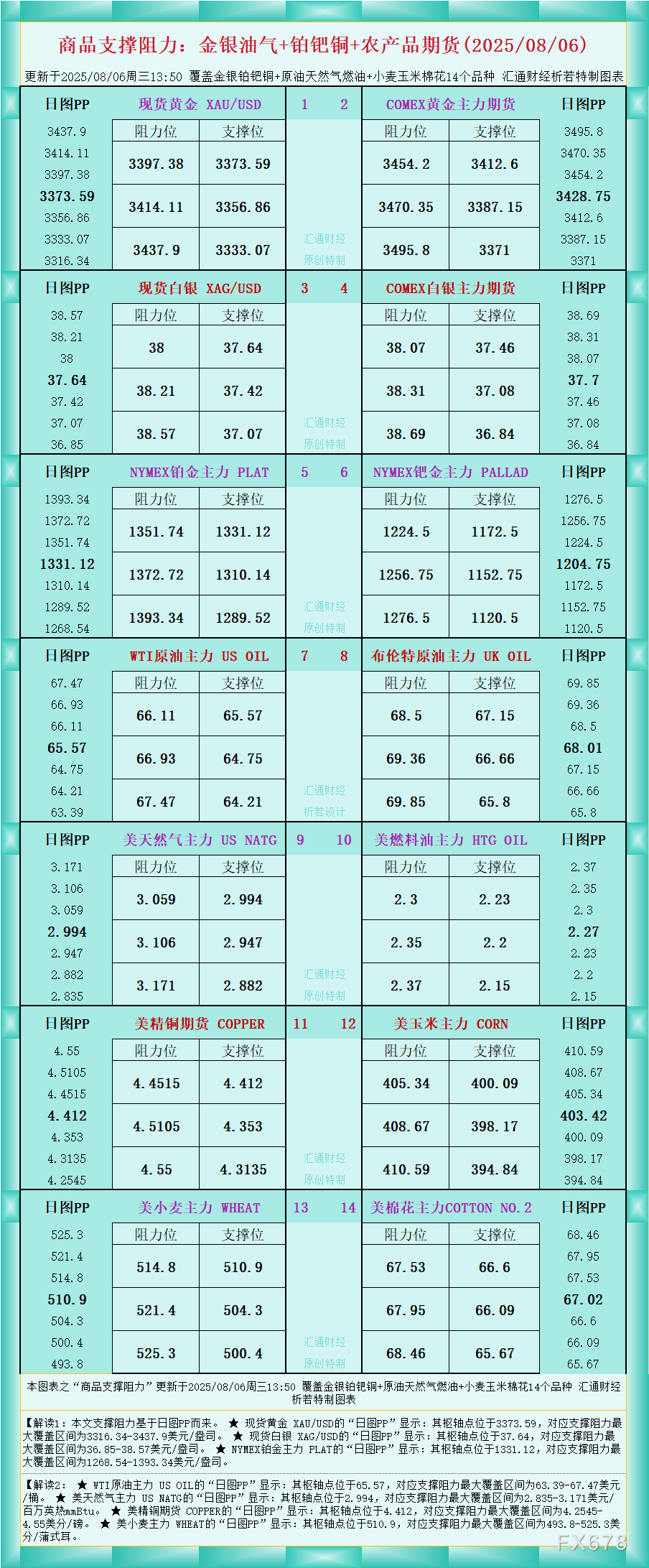

一张图看商品支撑阻力:金银油气+铂钯铜农产品期货(2025年8月6日)

PMI骤降、就业“爆雷”,高盛穆迪集体发声,美国经济正接近衰退

特朗普本周将敲定美联储新掌门!四大候选人浮出水面

原油交易提醒:风险偏好回暖,叠加需求预期下行,油价维持低位震荡

泽连斯基与特朗普“密谈”停火,普京不惧最后通牒,俄方强硬回应"制裁已无惧"

一张图看直盘支撑阻力:美元+欧系日系+商品货币+新兴货币,更新于2025年8月6日周三13:50,具体美元/欧元/日元/英镑/瑞郎/澳纽加元+人民币/港币/卢布/兰特/克朗等18个直盘,更多详见汇通财经析若特制图表中的内容。

日本6月实际工资年率下滑1.3%,连续第六个月下降,打压了市场对消费复苏和短期加息的预期,令日元维持弱势震荡。与此同时,美国ISM服务业PMI走软进一步强化市场对美联储9月降息的押注,使美元反弹受限。

一张图看商品支撑阻力:金银油气+铂钯铜+农产品期货,更新于2025年8月6日周三13:50,具体覆盖金银铂钯铜+原油天然气燃油+小麦玉米棉花14个品种,更多详见汇通财经析若特制图表中的内容。

黄金价格在周三亚洲交易时段小幅回落,结束此前连续四个交易日的涨势。尽管疲弱的美国就业和服务业数据推动美联储9月降息预期升温,支撑了黄金整体多头情绪,但市场风险偏好回暖与美元小幅反弹限制了黄金涨势。技术面显示3400美元关口形成明显压制,短期需关注关键支撑位的得失。

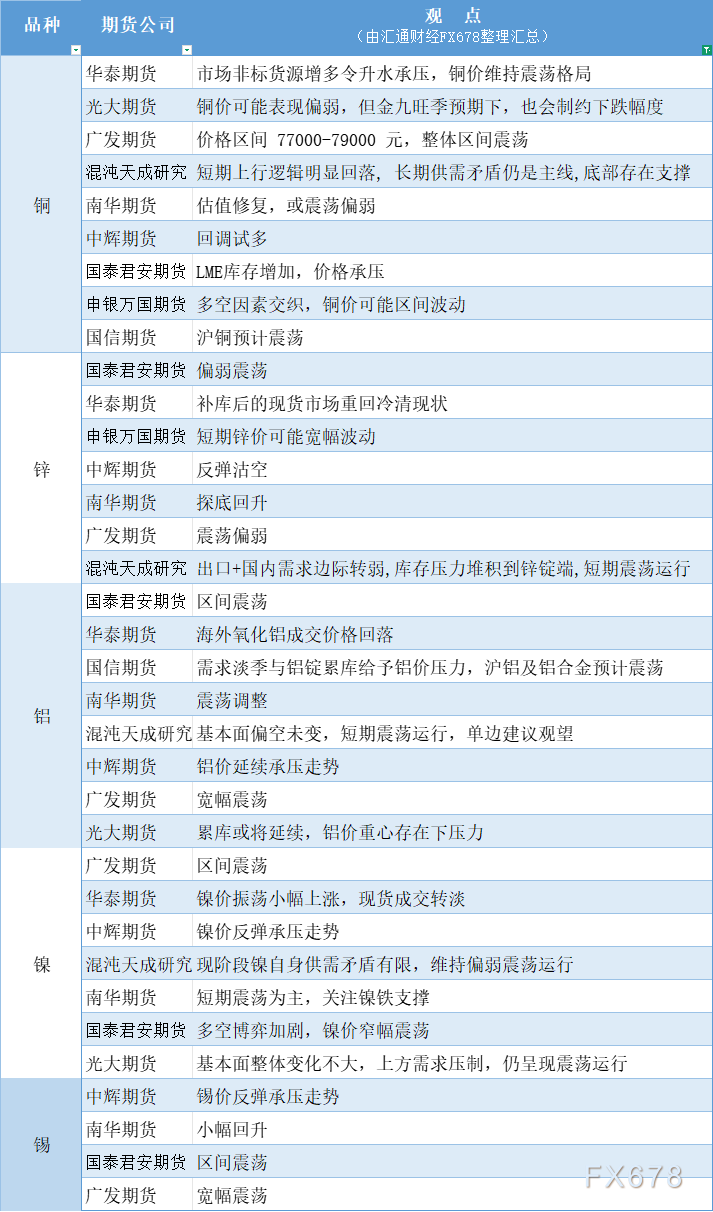

【有色系】8月6日期货公司观点汇总一张图。铜:震荡偏弱;锌:宽幅波动;铝:震荡运行;镍:震荡运行;锡:区间震荡。

周三美元指数弱势震荡,美国就业数据暴雷,服务业 PMI 逼近荣枯线,消费支出减少,机构警告称,衰退担忧升温。

WisdomTree最新的《黄金展望》显示,基于宏观经济输入的共识,到2026年第二季度,预计金价可能达到3850美元/盎司。该机构称,黄金仍有五大宏观驱动因素会推高金价至历史新高,如果特朗普政府奉行明确的美元贬值政策,到2026年6月底,5355美元将是一个保守的目标价位。

以下是一张图系列之最新黄金原油外汇股指“枢纽点+多空持仓信号”一览,含图表解读及文字解读。从最新净多头%与昨更净多头%(上个交易日净多头%)进行数据对比的角度,解读出的各类持仓信号一共覆盖:净多头扩大、净多头减小、净空头无变动、净空头转为多空平衡等13种信号,根据实际数据对比结果对应展示其中的某几种。

美国总统特朗普周二表示,他将在本周结束之前决定填补美联储理事空缺席位的被提名人,并已将美联储主席鲍威尔的可能继任人选名单缩小至四人。

总体来看,市场滞胀担忧又起,美联储降息预期仍在强化,贵金属仍有支撑。

世界黄金协会(WGC)发布的最新央行黄金统计报告显示,6月份主权国家对黄金的需求保持稳定,为今年上半年的强劲表现划上了句号。WGC的EMEA高级分析师Krishan Gopaul表示,各国央行6月份报告了22吨的黄金净购买量,各国央行报告称2025年上半年净购买量为123吨,较2024年上半年同比略有下降。

美国7月ISM服务业PMI出炉降至 50.1,逼近荣枯线,关税或成主因,推高通胀、拉低就业,经济隐忧加剧。

受供应中断担忧影响,国际油价周三出现反弹。此前美国总统针对亚洲国家进口俄罗斯原油发出关税威胁,引发市场对亚洲国家是否会减少进口的关注。此外,OPEC+决定提前结束减产计划,令供应前景复杂化。美国原油库存大幅下降,也为油市提供支撑。

周二(8月5日)美国总统特朗普在接受CNBC采访时抛出重磅消息,将现任财政部长贝森特明确排除在美联储理事空缺席位的候选名单之外,并暗示将“很快”公布新的人选。这一决定不仅牵动着美联储未来的政策方向,更在全球经济界掀起了轩然大波。与此同时,美联储理事库格勒的意外离职以及特朗普对劳工统计局局长的突然解职,进一步加剧了外界对美国经济数据可信度和政策独立性的担忧。

乌克兰总统泽连斯基与美国总统特朗普的一场“富有成效”的通话引发广泛关注,双方就停火期限、制裁俄罗斯以及美乌无人机协议等关键议题展开深入讨论。与此同时,俄罗斯总统普京面对特朗普的停火最后通牒态度强硬,显示出继续推进战争目标的决心。

金价周二延续涨势,一度触及近两周高点3390.32美元/盎司,收报3380.65美元,为连续四个交易日上涨,展现出强劲的上涨动能。这波涨势不仅受到美国降息预期升温的推动,还受到特朗普政府关税政策和美联储人事变动的影响。从贸易逆差大幅收窄到服务业活动趋于停滞,再到美联储关键任命的悬而未决,黄金作为避险资产的吸引力正在显著增强。

北京时间8月6日,现货黄金交投于3380.80美元/盎司附近,金价周二攀升至近两周高点,受美国降息预期不断升温的支撑,同时投资者等待特朗普总统就美联储的任命做出决定;美原油交投于65.30美元/桶附近,油价周二下跌近2%,OPEC+供应增加和对全球需求疲软的担忧,盖过了美国总统特朗普就印度购买俄罗斯石油发出威胁的影响。

美国供应管理协会(ISM)服务业PMI降至50.1后,白银价格上涨,这加剧了对美联储降息的猜测,并导致美元走弱。就业指数降至46.4,表明劳动力市场压力持续,支撑了白银的避险吸引力。

清逸

清逸

超级赛亚人

超级赛亚人

逆水观澜

逆水观澜

梦中有蝶

梦中有蝶

和尚

和尚

颜料

颜料

沐涵

沐涵

长风破浪

长风破浪