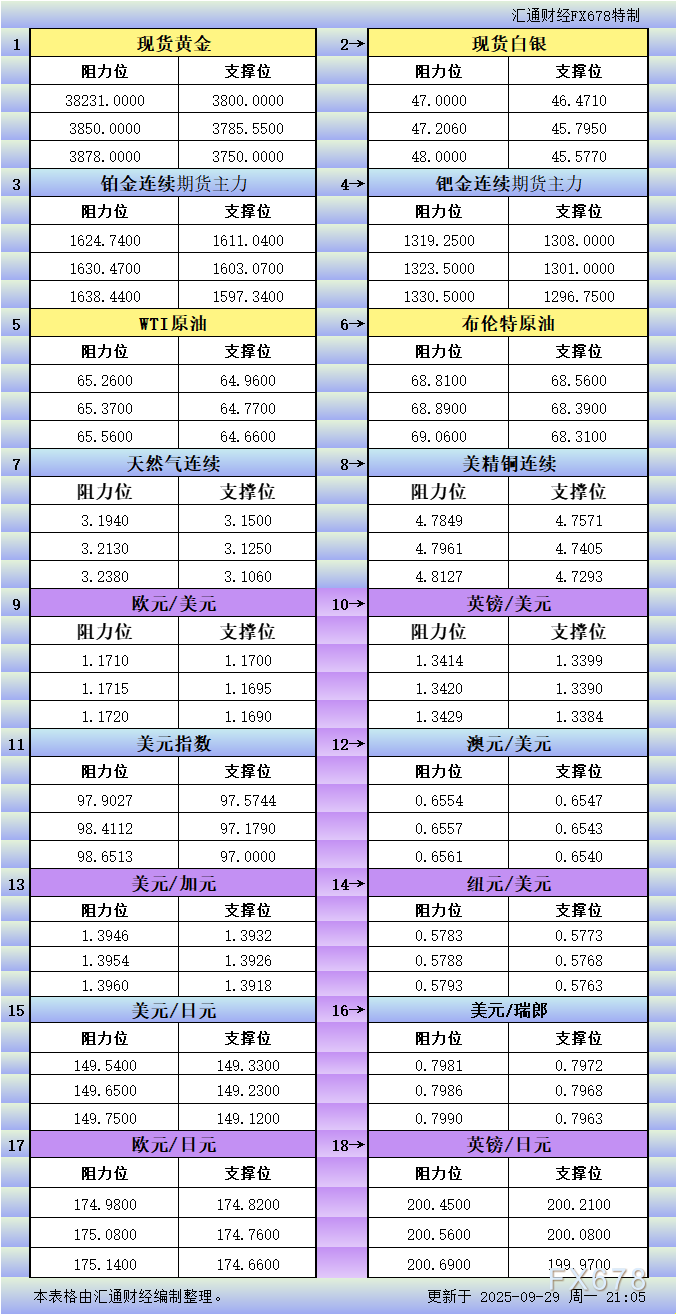

9月29日美市更新支撑阻力:18品种支撑阻力(金银铂钯原油天然气铜及十大货币对)

上周大涨今天暴跌,油价为何变脸?

避险引擎全开,黄金贴着上轨狂奔:关键周的三重推动力

美债避险买盘激增,美元为什么突然“刹不住车”?

美元先超涨再超跌?非农前夕悬念拉满

美政府停摆英镑喘息,英镑能借机反转?

当前,美国财政年将于9月30日结束,政府关门风险攀升至50%以上,全球市场已感受到“政治地震”的震动。

受交易员关注政府停摆风险及美国关键数据发布影响,美元指数(DXY)跌破50日均线,跌至97.774。美元面临97.412的关键支撑位;若跌破97.199,则将确认短期趋势转向看空。

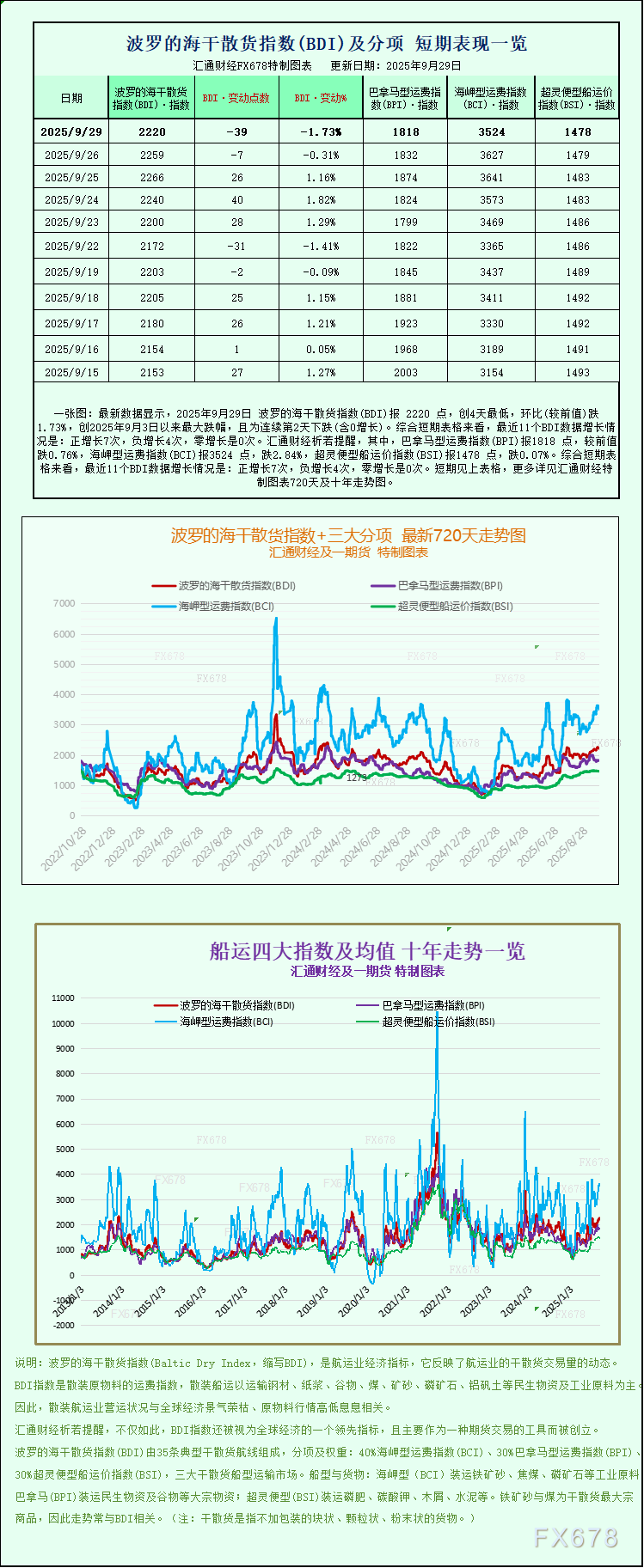

最新数据显示,2025年9月29日 波罗的海干散货指数(BDI)报 2220 点,创4天最低,环比(较前值)跌1.73%,创2025年9月3日以来最大跌幅,且为连续第2天下跌(含0增长)。

周一(9月29日)美盘早盘,黄金和白银价格走高,其中黄金再创历史新高,白银则触及14年来新高。市场对避险资产的需求凸显,原因是美国政府可能在本周中段陷入停摆。

美国政府资金周二晚间将耗尽,两党仍陷僵局,停摆已至最后窗口期。周一白宫高风险会谈能否破局?这场博弈走向成谜,潜在冲击会否上演?

9月29日美市更新的黄金、白银、铂金、钯金、原油、天然气、铜(商品)以及:美元指数、欧元、英镑、日元、瑞郎、澳元、加元、纽元(热门货币对)的支撑阻力位一览。

周一欧洲时段油价大幅下挫,亚洲时段仅小幅震荡,伊拉克库尔德原油出口恢复与OPEC+增产预期施压,上周地缘推动的涨势回吐后,后续走势会受供应还是地缘主导?技术面模糊信号又藏何种变数?

周一(9月29日),现货黄金美市盘前于3820美元上方交投,盘中继续刷新阶段高位背景下,汇市与宏观消息面进入“组合拳”时间:美元指数(DXY)回落至98下方,未能延续对98.60上方的冲击;美国国会为避免本周三起的政府停摆仍在博弈;而本周压轴的非农就业数据(共识:新增50k、失业率4.3%)悬而未决。三者交叠,直接把黄金推上了聚光灯。

周一(9月29日)北京时间,美债市场在政府关门疑虑笼罩下迎来一轮避险买盘,10年期收益率回落至4.152%,30年期更是一度下探至4.713%的日内低点,整体曲线呈现牛市平坦化走势。眼下,市场焦点正从上周的就业数据余温转向本周的非农前哨战,以及潜在的财政中断对经济指标的干扰。

受避险需求及年底前美联储大幅降息预期推动,金价突破每盎司3800美元关口。随着看涨动能加速,交易员将关键阻力位锁定在3879.64美元,并关注4000美元这一心理关口。

周一美元继续下跌,G10国家货币紧随美联储降息定价波动,周五非农报告将至,美元指数现技术信号,关键支撑阻力博弈中,短期走向仍悬而未决。

因库尔德地区重启原油出口,且欧佩克+(OPEC+)释放进一步增产以提升市场份额的信号,原油价格从七周高点回落。乌克兰无人机袭击导致俄罗斯25%的炼油产能瘫痪,为原油前景增添地缘政治风险。

周一欧洲交易时段,英镑兑美元延续上行趋势。美政府停摆压制美元助英镑暂涨,但英国就业降温倒逼央行鸽派预期、丁格拉呼吁降息,技术面多空博弈,后续英GDP与美PMI能否破局仍未知。

受美国政府可能停摆的担忧影响,欧元/美元升至1.1717附近。美国总统特朗普将在最后期限前24小时与国会领导人会面,试图避免政府停摆。从技术面来看,欧元/美元对自1.1920高点以来的看跌结构仍未被打破。

周一(9月29日),马来西亚衍生品交易所基准12月棕榈油期货合约FCPOc3未能延续反弹,在日内震荡后转而收低,最终报收于每吨4384林吉特,较前一交易日下跌12林吉特,跌幅为0.27%。这已是该合约连续第二个交易日收跌。

美元指数稳定在97.95美元附近,交易员正权衡政府停摆风险与美联储10月、12月降息预期。美国国会预算办公室指出,2018-2019年政府停摆导致国内生产总值(GDP)减少110亿美元,凸显政治僵局可能带来的风险。通胀保持粘性,整体个人消费支出(PCE)物价指数同比上涨2.7%,核心PCE同比上涨2.9%,这使美联储的政策路径复杂化。

五位候选人正角逐日本首相石破茂的继任者之位,石破茂在经历一系列选举失利后即将卸任。日本执政党的自由民主党(自民党)正筹备于10月4日(周六)选举新领导人,在此之际,生活成本、移民及公众信任已成为凸显的关键议题之一,最终谁会上任以及背后代表的政治主张,成为本月交易员博弈的关键。

周一(9月29日),美元指数(DXY)欧洲时段交投于98下方,仍显承压;外围权益市场期指偏强,而避险资产的价格弹性更大,现货黄金已上冲至3800美元上方。

长风破浪

长风破浪

逆水观澜

逆水观澜

塔伦

塔伦

知秋

知秋