财政政策落地生根

摩根士丹利警告称,未来6至18个月,财政政策的主导地位可能会增强。今年秋天的美国大选可能会展示财政政策,因为它与政府支出和税收有关。下半年其对市场和叙事的影响不容低估。

除了大选之外,增加的政府开支和债务对经济的影响越来越大,可能对通胀也如此。作者表示,再加上把关税作为解决地缘政治冲突手段的可能性,“财政政策可能会主导货币政策,有增加市场的不确定性和风险溢价的影响力。”他们警告说,无论哪位候选人赢得总统选举,这都是可能的结果。

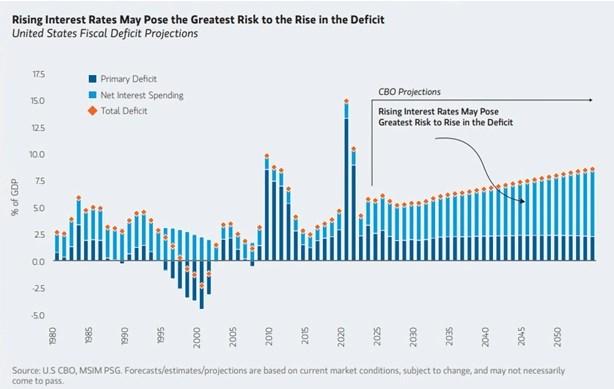

图:美国财政赤字预测(利率上升可能对赤字增幅造成最大风险)(深蓝:主要赤字,浅蓝:净利息支出,橘黄:赤字总额)(右边方块部分是预测,净利息支出涨幅明显)

美国利息支付赤字不断上升的可能性也很突出。美国政府的主要赤字(收入减去支出)预计将稳定在2%左右。

但作者解释说:“债务的利息支付最终是导致总赤字上升的罪魁祸首。”这导致了“造成经济不稳定的恶性循环”。

这也提高了外国投资者投资美国国债的风险。1.8%的实际回报率(实际GDP增长率)可能无法解释投资者承担的额外风险。资产价格贴现可能是一种必要的杠杆,可以用来适应增加的风险。作者指出,这会造成紧张局势。

美元

围绕美国迅速增长的赤字、支出、债务等的担忧给美元估值带来了潜在挑战。在俄乌冲突之后,“美元武器化”导致全球越来越多的央行寻求美元的替代品。

摩根士丹利的研究并未显示,在过去50年里持续的赤字与货币疲软之间存在显著的相关性。他们将此主要归因于美国拥有的“货币主权、强大的机构和对本国货币的控制”。

虽然各国央行可能正在转移离开美元,但它们仍在投资美国。亚洲大国减少了所持有的美债数量,同时增持了美国抵押贷款证券和机构债券。

尽管亚洲大国努力在与该地区国家的国际交易中增加使用其货币,但目前其货币仅占全球支付的2%。摩根士丹利写道:“由于缺乏可行的替代货币,美元继续占据主导地位。”

近年来美元的估值主要受到美国和其他国家之间不同的经济增长率以及相对利率的影响。美联储从2022年开始积极应对通胀,导致美元相对于其他货币走强。与此同时,美国经济增长持续表现优异,也推动了美元走强。

然而,随着全球其他经济体开始复苏,这种增长似乎正在放缓。这为国际货币的前景创造了一个令人信服的理由,特别是因为美元目前远在趋势之外。

分析师指出:“目前的美元升值周期是有记录以来最长的。”大多数美元的强弱周期持续大约7年。在2022年9月之前的14年里,美元一直在升值,此后一直保持在较高的水平。不断变化的利率叙事和增长率为非美货币未来数月的走势创造了一个强有力的理由。

梦中有蝶

梦中有蝶

沪公网安备 31010702001056号

沪公网安备 31010702001056号