美联储逆回购使用量创纪录新高

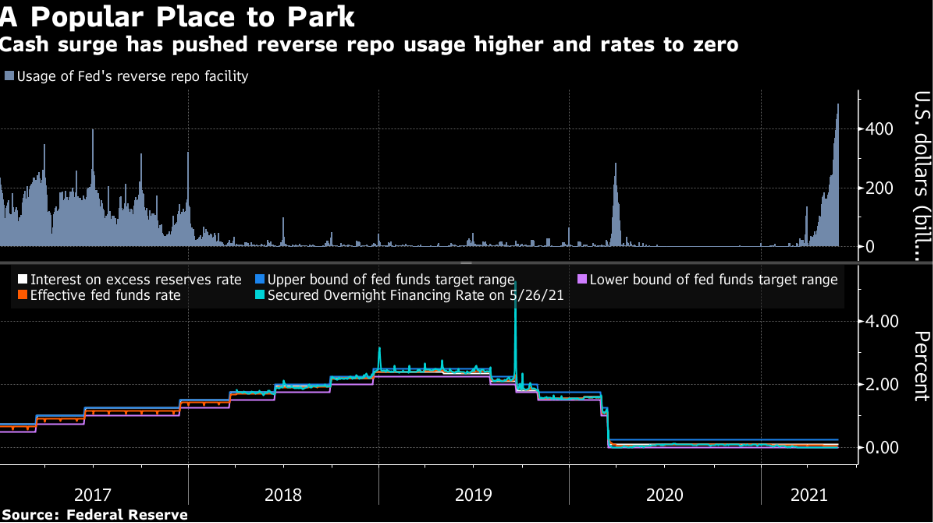

美国短期资金市场流动性过剩,以至于投资者正选择把将近5000亿美元存入美联储——完全没有利息可赚。

逆回购是美联储用来引导短期利率的工具之一,对该机制的使用规模在周四达到4853亿美元纪录新高。导致流动性过剩的因素不可能在短期内消除,意味着逆回购使用规模可能进一步攀升。关于美联储应该如何利用各种工具来控制其政策的讨论正变得日益复杂,逆回购使用增多无疑会加剧这方面的讨论。

尽管美联储逆回购利率为0%,但除此之外也很难找到其它安全的超短期资金存放场所。最重要的是,诸如短期国库券和市场回购协议之类的工具有时会变成负收益率,意味着投资者存钱还要付成本。相比之下,0%似乎也不错。

道明证券高级利率策略师Gennadiy Goldberg称,美联储逆回购工具是货币市场压力上升之际唯一的“安全阀”,“挡住了现金洪流。

美联储减码还早?

美元流动性过剩一定程度上与美联储每月的巨额购债有关,因此加剧了人们围绕美联储应该何时及多快收缩购债的讨论。但是,美联储购债与短期资金市场的错位并非简单相关。许多观察人士怀疑这并不会从实质上改变美联储对减码的立场,持续通胀和加息前景才被看作是减码讨论的主要动力。

“我认为缩减购债解决不了这个问题,”法国兴业银行策略师Subadra Rajappa表示。“缩减购债只会让情况更混乱。如果他们减少资产购买规模,将使全球市场陷入动荡。”

财政部因素

造成流动性过剩的另一个原因是大规模财政刺激资金涌入经济,同时,美国财政部需要减少所持现金余额,因为即将恢复生效的联邦债务上限也对现金余额有要求。

为此财政部要削减一般账户余额。这不仅会增加系统中寻找安身之所的准备金规模,同时也减少了短期资金的投资选择,因为财政部降低现金余额最便捷的方法之一就是减少短期国库券发行。

简单将现金存入银行帐户也不是可行的解决方案,因为监管限制促使一些银行拒绝存款,这些存款就流入了货币市场基金,加剧流动性过剩态势。

逆回购实现了政策意图

有些人认为逆回购工具其实正发挥其应有的作用,这也是美联储最近为何提高了交易对手的交易额上限,并让新交易对手更容易参与进来。

美联储通过为现金提供安全去处,而不必都涌进回购或国库券,缓解了短期利率下行压力。反过来,这也使美联储能够将有效联邦基金利率保持在目标范围内。

这个利率目前徘徊在0.06%左右,接近美联储0%至0.25%目标区间的下限,但还在官员接受范围内。其它短期市场利率的下降可能再次引发人们对美联储调整管理利率(超额准备金利率和逆回购利率)的猜测,但只要短期利率还在控制之中,美联储也可能按兵不动。

法国兴业银行的Rajappa认为,并不存在促使美联储调整管理利率的催化因素,即使美联储进行了调整,“仍然会存在对逆回购工具的需求。”

法兴银行称美债减码恐慌已经结束,现在需留意全球通胀差异

法国兴业银行首席外汇策略师Kit Juckes称,美国债市的“减码恐慌”已经结束,全球通胀形势广泛存在差异,可能使欧元和日元看上去非常便宜。

Juckes表示,债市进一步下跌及其对其它市场的影响,可能不利于美联储控制经济过快增长,这可能导致美国通胀率比其它地区升得更快,进而提振主要货币兑美元汇率上涨。

Juckes在客户报告中写道:“人们假设美联储将控制经济增长,但是如果他们做的力度不够,我想我们已经足够了解了这一点,结果将是广泛的通胀差异,因为日本和欧洲不会有这个问题。”

美联储反复表示价格压力是暂时,与市场通胀预期形成鲜明对比,导致债市在2月份急跌,也加剧了关于2013年减码恐慌重演的讨论。本季度G-10货币中日元表现最差,仅上涨0.9%,欧元上涨约4%。

美元前景扑朔迷离 华尔街投行各执己见

美国财政赤字持续扩大,想知道美元会何去何从?华尔街也在思考同一个问题。

高盛集团预计,美元将会重新上演近期历史上最疲软的走势。而摩根士丹利则认为美元会走强。

美国经常账逆差膨胀,再度成为了外汇市场的热门议题,其影响也波及其他资产。目前逆差占GDP的百分比率为2008年以来最大,在美国经济比世界其他地区更快反弹之际,逆差有增无减。其结果是越来越多的美元流向外国之手,要么辗转流回美国资产,要么流入其他领域。

至此,专家们的观点基本一致。他们看法不同的是,经常账这项贸易和投资流最广义衡量指标的潜在影响。预测人士预计,定于周五公布的商品贸易逆差初值将刷新纪录。对于世界主要的储备货币美元来说,现在是关键时刻,美元已经回吐了今年早些时候的所有涨幅。

对于高盛而言,逆差是其看跌美元观点的关键,该行分析师指出当前与2002-2007年存在相似之处,当时美元出现了大幅的下跌。德意志银行也加入了这一阵营。

另一方面,摩根士丹利和Eurizon SLJ Capital则认为,当前的环境可能与上世纪80和90年代雷同,当时面临巨额逆差,美元出现了上涨。然而,迄今为止,美元有所下跌,空头似乎占据上风。

“从总体贸易加权基础上来看,美元是昂贵的,非美国资产提供越来越富有竞争力的回报,”高盛的全球外汇和新兴市场战略联席主管Zach Pandl表示。“投资者可能会进行轮动,离开长期以来的美国固定收益和股票市场,导致美元逐步贬值。”

彭博美元即期指数本月下跌了1.3%,接近年内低点。美元兑10国集团(G-10)货币中的一半有所贬值。

Pandl对未来三年美元持“结构性看空”观点。高盛预计,经常账逆差将在2021年末达到GDP的4.4%,进而触顶。该预期高于预测人士的预期中值,他们认为今年该比例将升至3.6%,高于去年年底的3.09%。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号