周四现货黄金一度重返1980美元关口,但是因为黄金持续上行的走势引发部分获利抛盘,同时有关疫苗进展的消息也对黄金构成压力,因此周四黄金一度跌破1940美元关口。

不过黄金仍保持韧性,日内再度收复1960美元关口,且逼近1970美元。周四特朗普有关推迟大选的言论以及美国受疫情影响二季度GDP创大萧条以来最大水平,这使得美元持续受到压力。同时疫情反弹使得失业人数回升,打击了经济复苏前景,这可能会使得美联储在更长时间内维持宽松。同时美国国会尚未就刺激措施达成一致,随着失业救助到期,可能会打击市场的人气。

尽管因为疫情的影响,黄金上半年实物消费不足,央行的购买也有所下降。但是创纪录的资金流入黄金ETF,这抵消了实物需求不足的影响。但是随着封锁措施逐渐的解除,以及上半年被压抑的实物需求将在下半年释放,同时全球持续宽松可能会使得各国央行重新买入黄金以作为本国货币的支撑,这或进一步支撑金价。

总体而言,黄金短时间受到实物需求下降以及高位获利了结的影响,近期料波动加剧,但是全球宽松、美元走软、经济下行压力高企都将继续推动投资者买入黄金,这种趋势至少将持续到美国大选之后市场的不确定性消退,但是仍需警惕疫苗进展的乐观消息可能会对金价造成打击。

短时间黄金可能继续交投于近期1940/1980美元的震荡区间。日内关注美国6月个人支出月率和美国6月PCE物价指数年率。

特朗普有关推迟大选的言论使得美元延续跌势

美元周四延续近期跌势,并在周五跌破93关口,续刷逾两年低位,此前美国总统特朗普提出推迟美国11月总统大选的可能性。欧元则触及两年高点。

特朗普在推特上写道:“全民邮寄投票(不是缺席投票,这很好),2020年的选举将是历史上最不准确和最具欺骗性的选举。这将使美国处于非常尴尬的境地,推迟选举,直到人们能够妥善地、安心地、安全地投票。”

特朗普提出推迟11月3日美国大选的想法,但立即遭到国会民主党和其自己所属的共和党议员的反对。国会是唯一有权做出这一改变的机构。批评人士,甚至特朗普的盟友都认为他不是认真的,只是为了分散人们对破坏性经济消息的注意力。

特朗普随后又表示,他并不希望推迟大选投票,但仍担心数以百万计的邮寄选票会带来问题。

这些言论扭转了美元早些时候的反弹走势。

Western Union Business Solutions资深市场分析师Joe Manimbo表示:“美国任何形式的不确定性,无论是经济还是政治,都是卖出美元的借口。”

由于疫情在美国各州的持续传播给经济带来重压,美元已经历了一个月的大跌,并有可能录得10年来最糟糕的月度表现。

疫情蔓延使得美国二季度经济遭遇了大萧条以来最差水平,且失业人数反弹

疫情持续蔓延也对金价构成支撑。

据世卫组织公布的最新数据,全球新冠累计确诊病例达到16558289例,累计死亡656093例。

周四美国德州单日新冠死亡人数创新高,佛州死亡病例连续第三天创纪录。据美国约翰斯·霍普金斯大学疫情实时监测系统显示,截至美东时间7月30日下午5时35分,美国共有新冠病毒感染病例4476335例,其中包括死亡病例151674例。与该系统7月29日下午5时38分的数据相比,美国新冠感染病例增加了74736例,死亡病例增加了1584例。

30日,美国总统特朗普在白宫的疫情简报会上表示,只为暂时减少病例而关闭经济,对任何国家来说肯定都不是可行的长期战略。他补充道,“永久关闭将不再是解决办法”。

但美国国家过敏和传染病研究所所长安东尼·福奇此前警告称,美国疫情目前正在向中西部各州蔓延,俄亥俄、田纳西、肯塔基、印第安纳等州的检测阳性率已开始出现增长。他警告称,这些地区可能会陷入和南方迅速重新开放的热点州同样的麻烦。

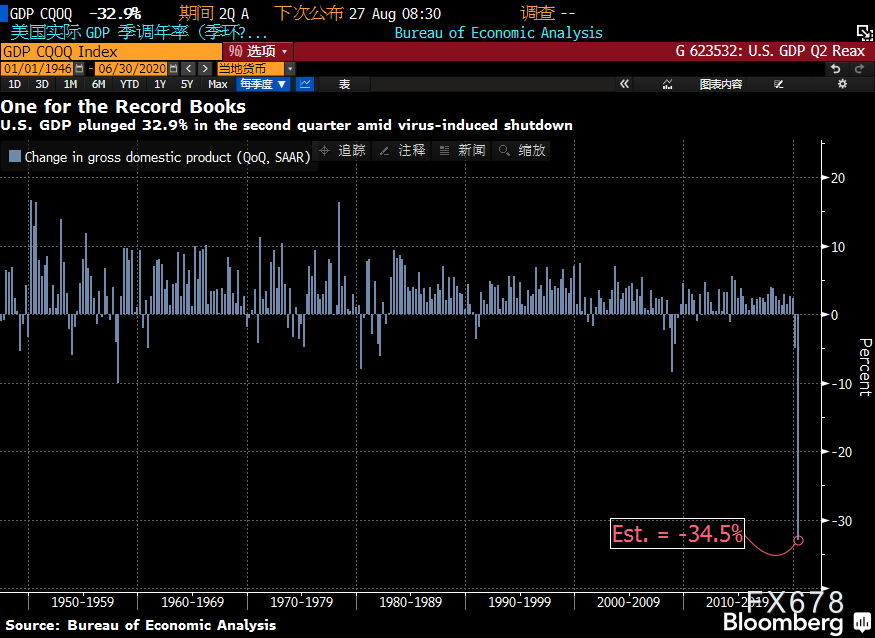

疫情二次蔓延对于美国经济的负面影响进一步显现。周四公布的数据显示,美国经济在第二季度萎缩了32.9%,这是自大萧条以来的最大降幅。

美国劳工部在另一份报告中称,7月25日止当周初请失业金人数经季节调整后增加1.2万人至143.4万人。截至7月11日当周,领取失业救济金的美国人达到惊人的3020万。

Manimbo表示:“初请失业金人数数据告诉我们,复苏已经开始变得乏力。”

美国刺激方案难产,随着失业救助到期,打击市场人气

美国政府一些至关重要的疫情纾困措施,例如每周额外600美元的失业救济即将到期,但国会两党仍然嘴仗不断,均拒绝在刺激法案谈判中做出让步。

美国国会正努力在冠状病毒救援问题上找到共同立场,因为统计数据显示,美国经济仍在遭受疫情蔓延的损害。上周初请失业金人数攀升至143万人,为连续第二周上升。美国国内生产总值(GDP)在第二季度因大流行而关闭的高峰期也创纪录地下降了32.9%——这是一个预期中但仍然是毁灭性的暴跌。

国会议员现在正为每周600美元的额外失业福利即将到期而互相指摘。这项政策将于周五到期,尽管各州已于上周停止支付额外福利,这使得数百万美国人面临收入突然大幅下降的局面。

周四上午,参议院多数党领袖米奇·麦康奈尔指责民主党人拒绝与共和党“接触”,共和党周一公布了其冠状病毒救援提案。在众议院通过救市方案两个多月后,共和党人公布了这项计划。民主党人将此作为下一轮援助讨论的开始。

来自肯塔基州的共和党人麦康奈尔在参议院表示:“我们的民主党同僚要么来谈判,要么美国人民就得不到他们需要的帮助。”

据报道,参议院少数党领袖舒默将试图在当地时间周四下午通过众议院民主党的法案。但预计将会失败。

双方将必须解决一系列问题上的分歧,最明显的是失业保险延期问题。民主党人希望将每周600美元的失业救济金维持到明年,这还不包括从各州领取的救济金。共和党人希望在9月份之前将其削减至每周200美元,然后将其设定为70%的替代工资。

民主党人还批评了共和党计划中缺少的其他一些条款,包括对州和地方政府的直接援助,以及用于房租、抵押贷款和食品援助的资金。他们还反对为企业、医生和学校提供责任担保。麦康奈尔说,他向参议院提交的任何法案都必须包含这一点。

据外媒,美国众议院多数党领袖Steny Hoyer表示,除非谈判人员就延长联邦失业救济金达成协议,否则众议院周五不会开会。Hoyer在国会大厦告诉记者,大家都要回家了,但得待命,随时回来。会提前24小时通知大家,要让大家搭机。

如果美国国会迟迟未能达成一致,缺乏失业救助将导致美国消费支出再度下滑,这将在经济数据中体现出来,提振黄金的避险买需。

世界黄金协会:三大因素将推动资金持续流入黄金ETF

世界黄金协会表示,尽管2020年上半年黄金ETF资金流入已经超过了此前全年的纪录高位水平,但是下半年仍有三大因素会继续推动避险资金流入。

第一是对冲风险的需求日益增长。越来越多的对全球经济复苏将是“U”型、而非“V”型的预期,支撑了对黄金这种分散风险资产的需求。虽然全球股市已从第一季度的大幅调整中复苏,但某些领域的估值可以说出现了一些泡沫——黄金作为一种平衡高风险资产投资的对冲手段,成为人们关注的焦点。

第二持续的超低利率环境。全球各国政府和央行的协同扩张性政策措施和资产购买,将利率维持在历史低位。这一方面降低了持有黄金的机会成本,另一方面也为关注政府债务膨胀可能带来通胀影响的投资者提供了黄金作为对冲通胀工具的理由。

第三积极的价格动量。今年上半年,黄金创造了17%的回报率——即使考虑到3月份的大幅回调,当时许多投资者被被迫抛售黄金来获取流动性。以美元计价的黄金价格升至8年来最高水平(以某些货币计算达到创纪录高点),并在这些涨幅的支撑下吸引了动量驱动的资金流入,这反过来推动了金价的持续走强。

疫苗进展的乐观消息可能会消除疫情的不确定性,对金价构成大打击

不过尽管美元走低和美国经济数据走坏提振了黄金的避险买需,但是有关疫苗进展的消息仍总体限制黄金涨幅,并使得黄金一度跌破1940美元关口,因为疫苗是当前消除市场最大不确定性的关键因素。

强生周四启动新冠疫苗的人体安全性实验。此前该公司公布了新冠疫苗猴子试验细节,结果显示表现最好的候选疫苗单一剂量即可提供很强的防护效果。

根据发表在《自然》期刊上的研究,当暴露在病毒环境下,从鼻咽拭子检验来看,六只接种候选疫苗的动物全数未产生肺部疾病,其中有五只动物未被感染。

强生首席科学官Paul Stoffels在接受访问时表示:“这让我们相信可以测试单剂疫苗,了解是否能够在人体产生防护效果,”美国政府支持强生的疫苗研发,提供4.56亿美元资金。

Stoffels表示,在之前的其他疾病同类型疫苗实验中,要施打第二剂才会显着提升防护力。但在疫情盛行期间,单剂疫苗具有明显优势,可以避免许多后勤问题,例如要求人们回来施打第二剂等。

该公司计划在第一阶段实验中进行单剂及双剂的实验,这项实验将于本周在美国展开。

Stoffels表示,强生计划按实验成果规划在9月下半月展开第三阶段的单剂接种试验。差不多在那个时候,该公司将同步进行第三阶段双剂接种的实验。

因此近期仍需留意疫苗有关的进展。

疫情导致实物黄金消费不足,但黄金ETF持仓持续增加抵消了部分影响

另一个限制黄金涨幅的是黄金实物需求不足。

周四世界黄金协会(WGC)表示,创纪录的黄金投资浪潮推动金价升至纪录高位,但这不足以阻止需求下滑导致的珠宝销售重挫。2020年上半年,全球黄金需求下降了6%。

新冠疫情导致欧洲和北美囤积黄金以防范通胀和市场动荡,这推动金价今年上涨近30%。但是,高价格和封锁措施抑制了珠宝、金条和金币在亚洲的销售。

珠宝首饰的黄金消费量从上年同期的1065吨大幅下降至572吨。同期黄金总需求量降至2076吨。

不过WGC周四在季度报告中表示,在截至6月的六个月内,投资者对于黄金投资达到了创纪录的1131吨黄金,价值600亿美元,远高于2019年同期的595吨。其中上半年黄金ETF持仓量增加734吨,超过前一年全年的增幅。

分析人士指出,旺盛的投资需求抵消了实物需求不足的影响。

WGC的Louise Street表示:“由于历史性的(央行)流动性注入和创纪录低位的利率降低了黄金的持有成本,新冠疫情为黄金投资制造了一场完美风暴,但消费者需求严重受挫。”

不过下半年黄金的实物需求可能将有所提升。WGC表示,中国珠宝需求在第二季度出现了相当大的反弹,主要得益于该国在疫情防控方面的成果,市场在3月份重新开放,由此带来的经济好转推了需求回升。

根据相关数据分析,婚礼需求可能是2020年下半年中国黄金珠宝市场复苏的关键。由于疫情的影响,许多中国夫妇已将婚礼计划推迟到2020年下半年。再加上10月和12月传统上是婚礼高峰期,多数珠宝商普遍预计,下半年婚礼数量将大幅增加,这应有助于推动下半年更为积极的发展。

2020年央行黄金购买低于十年平均水平,但本币贬值或推动重新买入

2020年上半年,全球央行黄金需求达到233吨,同比下降39%。这使得全球央行上半年黄金购买量比十年平均水平247吨低6%。

据悉,全球央行第二季度净买入总量为114.7吨,比134.6吨的五年季度平均水平低15%,也远低于2018年和2019年的约165吨的季度平均水平。2020年第二季度也这是自2014年以来黄金主要买家俄罗斯暂停黄金购买以来的第一个季度。

至于净抛售,与2019年上半年相比,减少1吨或1吨以上黄金储备的央行数量也有所增加(7:2)。但尽管如此,央行上半年黄金的绝对抛售量仍然不大,仅为42.5吨。

不过疫情蔓延使得全球央行持续宽松这可能会使得各国央行重新买入黄金。因为黄金被视作是硬通货,货币超发引发本国货币贬值时,黄金将成为本国货币的支撑。

根据最新的对于央行的调查,20%的受访者表示,他们打算在未来12个月内购买黄金(2019年这一比例为8%),推动购买的因素包括负利率——这也是他们看好黄金的关键因素。

第二季度的央行黄金购买也比我们近几年看到的更加集中。在二季度,有6家央行将其黄金储备增加了1吨或更多。

土耳其仍然是最大的黄金买家。土耳其黄金储备增加97.8吨,占全球季度总储备增加量的85%,使该国的黄金储备达到583吨(占该国总储备的38%)。厄瓜多尔(7.5吨)、印度(4.7吨)、乌兹别克斯坦(4.7吨)和捷克共和国(1.2吨)是本季度其他重要且熟悉的央行黄金买家。

后市前瞻

① 13:30 法国第二季度GDP年率

② 14:00 德国6月实际零售销售月率

③ 14:45 法国7月CPI年率

④ 17:00 欧元区7月CPI年率、欧元区第二季度GDP年率

⑤ 20:30 美国6月核心PCE物价指数年率、美国6月个人支出月率、加拿大5月GDP月率

⑥ 22:00 美国7月密歇根大学消费者信心指数

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号