在疫情爆发之后,今年的石油市场承受了巨大的压力,导致需求暴跌。此外,今年早些时候沙特和俄罗斯之间的价格战加剧了供应过剩。尽管OPEC +生产商最近采取了减产措施,但减产幅度可能不足以消除市场上的过量供应。

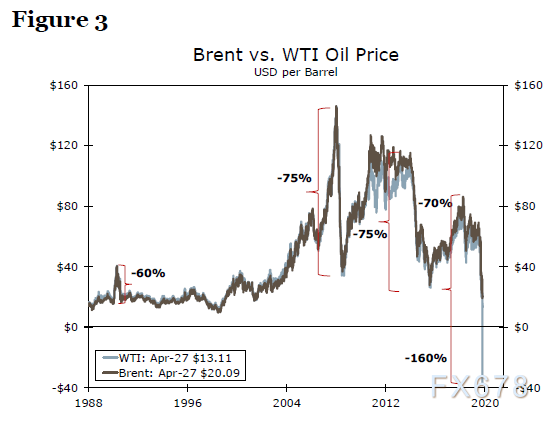

自4月中旬以来,布伦特原油价格下跌了70%以上,WTI原油历史上首次跌至负值区域。WTI的下跌幅度令人瞩目,并导致石油市场前所未有的波动。尽管WTI价格已回到正数区域,但美国的存储容量限制应继续限制油价反弹的空间。

富国证券表示全球石油价格对其经济和汇率预测具有重要影响,截至目前,原油价格在第二季度可能保持在每桶15-20美元附近,然后在今年晚些时候逐渐上涨。同时该机构认为油市上行和下行风险并存,因此需留意相关事态的发展。

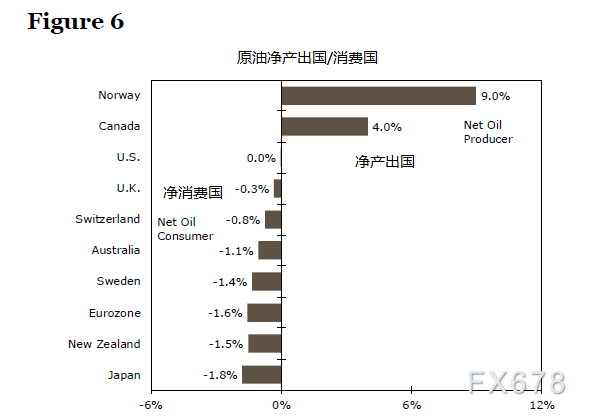

在十国集团(G10)中,加拿大和挪威受油价大幅下跌的威胁最大。这两个经济体都可能大幅收缩,其风险倾向于使GDP下降幅度超出市场的预期。此外预计其货币将承受下行压力,目前预计到第三季度末加元和挪威克朗将继续走弱。

油市遭遇的双重冲击

在过去的几个月中,石油价格一直承受着巨大的压力,而原油的急剧下跌导致整个金融市场的波动加剧。毫无疑问,疫情一直是石油市场的主要破坏者。由于世界各国政府已采取社会隔离措施以防止疫情的蔓延,对石油的需求直线下降。

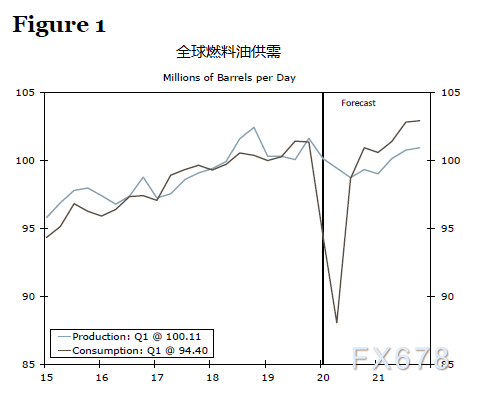

国际石油机构都大幅下调了需求预测,国际能源署预计,2020年全年全球石油需求将下降930万桶/日,其中单单4月份的需求将同比减少2900万桶/日。

此外美国能源信息署(EIA)预测,今年的需求量将减少520万桶/日,而OPEC在4月份的报告则表示,预计全球需求将减少680万桶/日。石油需求的冲击在全球市场造成了巨大的供应过剩,这给价格带来了下行压力。

疫情需求冲击并不是全球石油市场唯一面临的阻力。今年早些时候,沙特和俄罗斯之间爆发了价格战,因为两国未能就扩大已有的减产协议达成一致。沙特和俄罗斯都迅速提高了产量,以最大化产量并重新获得市场份额。紧接其后,由于受到供过于求的前景的影响,全球石油价格在疫情之下遭遇了更大的抛售压力。

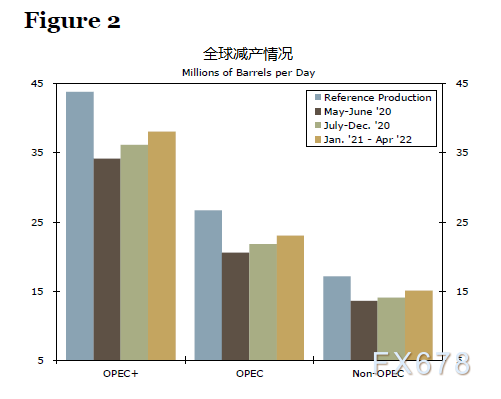

随着油价下行压力加剧,OPEC+最终同意重返谈判桌以稳定并提高全球石油价格。但是,最终的减产数字有些令人沮丧,市场普遍认为这不足以阻止油价下跌。

最终达成的协议是,OPEC+将减产970万桶/日,约占全球产量的10%,是有记录以来最大的减产协议。大多数OPEC+国家计划从5月开始一直持续到6月底减产23%,2020年下半年减产量将逐渐减少至770万桶/日,从2021年1月到2022年4月将进一步缩减至580万桶/日

展望未来,OPEC +国家应大致遵守协议的生产水平,尽管仍然在持续供应过量石油。OPEC+成员国可能会考虑进一步减产,因为近期他们确实有讨论进一步减产的迹象。近期越来越多的产油国正在提前进行减产,因为持续收紧的石油库存空间和原油需求。

下一次OPEC +正式会议定于6月10日举行,这为进一步的行动和调整提供了机会,尽管OPEC +甚至可能在6月之前以非计划的会议和公告的形式采取行动。

价格冲击加剧,WTI下跌

在本次疫情期间所出现的价格暴跌是市场经历过的最严重的下跌水平。即便是在1990年代初与海湾战争有关的石油价格冲击结束时,布伦特原油价格也仅仅下跌了56%,WTI则下跌了近60%。其他石油冲击发生在2008-2009年全球金融危机以及2014-2016年,当时布伦特原油和WTI分别遭遇了75%的价格下跌。就在今年,布伦特原油的峰谷跌幅为70%。但是,WTI下跌了160%,因为美国石油基准4月20日交易价格为负,当日收于-37.63美元/桶。

尽管全球范围内的疫情蔓延肯定会影响WTI价格,但美国内部的特定问题以及石油基金运作方式的技术性因素加剧了WTI的抛售。最重要的问题之一是美国内部存储容量的不足。

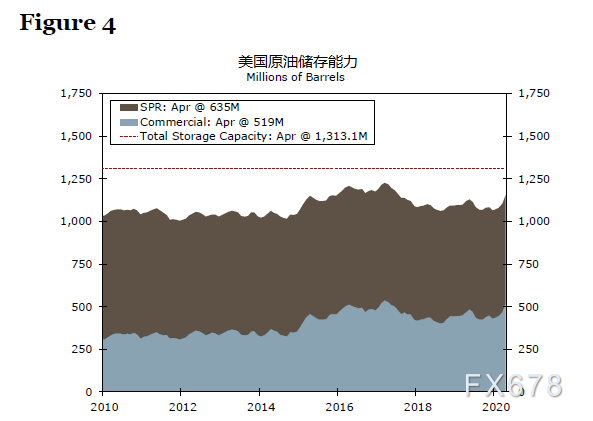

由于供应过剩,美国的可用存储量正在减少。根据EIA和能源部的估计,截至4月,美国的库存将达到5.19亿桶(不包括政府的战略石油储备),而产能则估计为6亿桶。这意味着美国已利用其87%的商业存储容量,高于2019年初的74%。

除了商业原油存储设施外,美国还维护着战略石油储备(SPR),这是一个横跨墨西哥湾的地下原油存储设施。SPR是一种紧急石油供应,可用于缓解供应中断和履行美国在国际能源计划下的义务。它是全球最大的应急原油供应,只能由美国总统自行决定使用。在当前供过于求的情况下,特朗普表示可以选择为SPR购买7500万桶石油,以减少多余的石油供应。

从理论上说,为SPR购买石油是尝试重新平衡市场的好主意,但SPR的产能也已耗尽。截至四月SPR持有6.35亿桶石油,而能源部表示其存储空间约为7.14亿桶。这意味着SPR的89%空间已满,实际上目前的储油能力低于商业石油设施。如果特朗普继续购买7500万桶石油,那么购买实际上将耗尽SPR中的所有剩余存储容量。

考虑到商业和SPR的存储能力,截至4月美国已利用了其原油总存储能力的88%。如果特朗普执行其提议的石油购买计划,该国94%的石油存储能力将耗尽。在这两种情况下,美国重新平衡油市供求动态的能力都受到限制。

美国的存储容量限制问题在WTI跌至负值区域中扮演了重要角色。石油是在期货合约上交易的,当合约到期时,最终买家需要实际交付石油。石油投资基金和买家有可能(从历史上看,这种情况相当普遍)在合约到期前不久将其月度合约展期,以防投资基金不想退出头寸或者买家不想马上提货。WTI 在5月份交割的合约于4月21日到期,这给即将到期的买家带来了压力。考虑到存储容量有限,许多WTI 5月份交割合约的买家选择不接受交割或提前交割合约,而是出售合约。结果,美原油价格大幅下跌,价格进入负值区间,这实际上意味着,5月期货合约的买家认为,花钱请人提货比自己提货更划算。

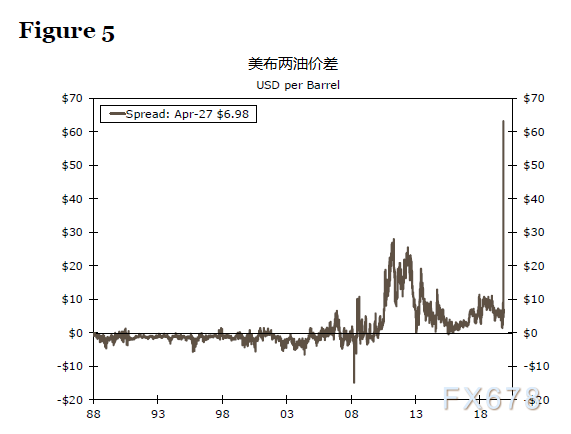

WTI的急剧下跌是显著的,这是WTI历史上第一次在负值区域交易。布伦特原油和WTI价格之间的价差也扩大到前所未有的水平。虽然WTI已回到正数区域,利差已正常化,但当前供过于求的情况在短期内似乎不太可能持续推高油价。

石油的潜在前景

由于社会疏远和封锁措施可能会在短期内依然存在,石油需求应保持低迷,并且石油的严重供应过剩至少将持续几个月。尽管OPEC+成员国已达成减产协议,但是即便进一步减产,也有可能需要增加需求才能使市场达到平衡。在这种情况下,富国证券认为油价将在一段时间内保持在当前水平附近,并对他们对经济增长和通胀预测产生影响。

这些假设包括:

① 在接下来的三个月中,各国仍将采取不同程度的封锁措施,这继续限制了石油需求。

② OPEC+成员国广泛遵守商定的减产计划,并有可能进一步减少产量。

③ 储存能力仍然有限,目前可能是限制石油期货价格的因素。

④ 布伦特原油目标:第二季度每桶18.00美元;2020年下半年逐步上调。

⑤ WTI原油目标价:第二季度为15.00美元/桶;2020年下半年逐步上调。

油价上行和下行风险都存在

富国证券还表示,存在特定风险使得油价复苏速度慢于预期,甚至可能导致油价进一步下跌。例如疫情的继续蔓延并导致锁定措施又延长了6到9个月,这将大大减少对石油的需求。此外,如果OPEC+成员国不遵守商定的减产协议,则可能导致沙特与俄罗斯之间重新出现紧张关系。在这种情况下,全球石油价格可能比预期的要弱得多。

但是还有一种情况是油价反弹快于预期,这主要是体现在对于疫情的防控上。例如,对疫情的遏制可能会比预期的要快,提前取消了全球封锁措施,OPEC +国家可能实施进一步的减产,特朗普继续为SPR购买石油,从而帮助减少过剩的石油供应。如果往这个方向发展,则布伦特原油和WTI原油价格都有可能更快反弹。

十国集团中挪威和加拿大面临最大风险

鉴于短期内油价可能会继续下跌,富国证券认为加拿大和挪威最有可能陷入更严重的衰退和GDP增速下滑。

上周,加拿大的石油价格大幅下跌,与阿尔伯塔省相关的部分品级的原油也跌至负值区域。考虑到石油与加拿大经济的相关性以及加拿大资产价格与石油之间的相关性,富国证券认为加拿大经济正陷入严重的衰退,它可能难以像其他G10国家一样迅速地从危机中复苏。截至目前,该机构预测加拿大经济在2020年全年将收缩5.7%,而加元将走弱。低油价可能会渗透到整个加拿大经济中,并对当地工业以及劳动力市场产生影响。如果出现更加不利的情况,富国证券表示将重新评估加拿大的GDP前景,还可能预测加元会进一步走弱。

挪威是另一个高度依赖石油的经济体,鉴于全球石油价格前景受限,富国证券认为挪威特别脆弱。挪威是主要的石油生产国,每天生产近200万桶石油,但是这并未包括在OPEC +生产协议中。尽管被排除在外,挪威石油和能源部长表示,该国正在考虑在任何情况下都限制其原油产量,并研究可以采取哪些其他措施来支持石油价格。从历史上看,挪威曾数次削减石油产量,包括在1990年代和2000年代初,由于价格下跌。也就是说,即使挪威要减产,也可能不会对全球石油价格产生重大影响。目前预测挪威的经济也将陷入衰退,并在2020年全年收缩3%,并预测挪威克朗会进一步走弱。挪威克朗是今年最弱的G10货币,与美元相比抛售率约为17%。预计短期内挪威克朗兑欧元和美元都将走弱,但从长期来看,两组货币对震荡下行风险将逐步减少,最终将趋于稳定。

富国证券还表示,当前的低油价环境将可能使G10央行偏向于进一步放松货币政策。到目前为止,预计欧洲央行,瑞典央行和挪威央行将进一步放宽政策。

在评估低油价的影响方面,央行通常会在低油价所带来的购买力增加这一积极影响和低油价所引发的通缩风险之间取得平衡。

在当前环境下,预计央行将对购买力的积极影响给予有限的重视。鉴于消费者信心下降,目前尚不清楚消费者是否愿意花钱,也不清楚大幅降低油价会给汽车和飞机旅行带来多少购买力,因为封锁措施已经导致全球航空产业面临崩溃。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号