周二因美国经济数据令人失望以及国际贸易的担忧情绪,同时美国3个月期国债收益率与30年期国债收益率2007年以来首次出现倒挂,受此影响,美股回吐涨幅转跌,黄金则再次收回1540美元关口。

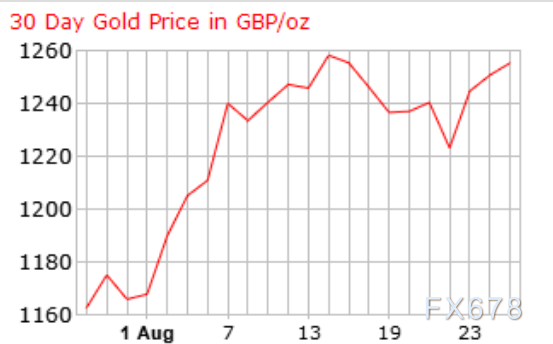

尽管近期黄金自高位附近出现回落,但是总体幅度有限,以英镑和欧元计价的黄金都创出历史新高,尤其是在全球负收益资产规模飙升的情况下,凸显了黄金的吸引力。

眼下市场正密切关注美国的通胀和就业数据,因美联储在降息和维持利率不变问题上分歧越发明显,支持和反对降息的官员五五开,短时间令市场难以判断美联储下一步政策走向。因此后期美国的经济数据将成为市场判断政策走向的依据。

美国3个月期与30年期国债收益率2007年以来首次出现倒挂

金价周二上涨逾1%,因美国经济数据令人失望以及国际贸易的担忧情绪,令投资者担心可能出现经济衰退。

周二公布的美国8月消费者信心指数小幅下滑,房价增幅降至近七年来最低。同时因国际贸易担忧情绪,美国公债收益率倒挂程度进一步加剧,其中美国3个月期国债收益率与30年期国债收益率出现倒挂,为2007年以来首次,这是美国经济进一步的衰退的最新信号,加剧了市场的担忧情绪。

受此影响美股三大指数回吐日内涨幅转跌。

对此彭博智能高级商品策略师Mike McGlone表示,在预测黄金价格时需要关注的是股市波动。波动性正在复苏,如果波动性持续走高,预计黄金价格将超过标准普尔500指数,这是大宗商品关注的关键。

McGlone认为,黄金处于上涨阶段的早期,他长期看好黄金价格。他表示:“对冲基金持仓的潜在增长支持了我们的观点,即黄金的初始任务是重新审视2013年高峰附近的阻力位1700美元/盎司。”

国际贸易紧张情绪仍继续支撑金价

国际贸易紧张局势仍在发酵。

汇通财经APP显示,尽管此前美国方面称已经基本和日本达成了贸易协定。但是消息人士称,日本承诺买大量美国的积压玉米,但作为谈判筹码的汽车关税问题被美国“保留”了下来,美国可以以此继续逼迫日本改变两国贸易逆差。

据日媒《产经新闻》27日报道,美国总统特朗普26日在记者会上表示,“目前”还没有考虑对日本汽车征收高关税,但是在未来可能会实施,报道指出,美日在贸易谈判中达成了大框架协议,其目标是9月下旬正式签署贸易协议,美国仍然可以以汽车关税继续逼迫日本改变两国贸易逆差。

而美欧贸易方面也依然不容乐观。此前特朗普则表示,美国“非常接近”与欧盟达成可能的贸易协议,因为欧盟不希望输美汽车被加征。但特朗不愿意表态,是否因此撤销对法国葡萄酒报复性征税的威胁。

对此曾担任经合组织驻巴黎高级经济学家、纽约联邦储备银行国际经济学家的独立分析师迈克尔·伊万诺维奇表示,这次会议美国总统特朗普空手而归,没有取得关于贸易问题的实质进展。

对此E-trade负责投资策略的副总裁迈克·洛万加特(Mike Loewengart)表示:“投资者不应指望国际贸易紧张情绪的负面作用会在短期内消退。由于国际贸易不确定性的持续存在,潜在的波动性可能使得市场的复杂性明显上升。在这种环境下,关键是要排除地缘政治的噪音。相反,投资者应该密切关注美国经济的健康指标,如就业、国内生产总值增长率、住房和零售销售等,这些指标可以很好地反映实际情况。”

全球投资者涌入黄金市场,以欧元和英镑计价的黄金都处于历史高位附近

受市场避险情绪的影响,市场对于黄金的需求推动金价持续走高。纽约期金2013年以来首次收于1551美元上方,刷新2013年以来收盘高位。

以欧元计价的黄金价格触及新的历史高点1393欧元,短暂突破2012年9月的峰值,但然后回落至1380欧元的水平。

伦敦黄金市场的数据显示,欧元和美元计价的黄金价格尽管从历史高位和近七年高位分别回落,但是总体跌幅有限,分别为1380欧元和1530美元/盎司。

与此同时,英国黄金价格回落至1246英镑,因英镑兑美元升至近1.23美元的四周高点。此前,英国议会的反对党同意一项计划,以阻止无协议脱欧。但是英镑计价的黄金仍总体接近历史高点附近。

对此,经纪人INTL FC Stone的Rhona O'Connell表示,黄金在遭遇技术阻力之后一直在获得轻微的获利回吐,但市场继续关注地缘政治风险和国际贸易局势进展。

此前公布的数据显示,对冲基金和其他基金经理对Comex黄金衍生品的看涨押注上周升至历史第二高位,仅比2016年7月的历史高位低0.6%。

汇通财经APP提示,考虑到当前国际贸易局势的不确定性以及全球经济前景疲软,短期来看避险资金仍将继续流入黄金。

全球负收益率资产飙升,黄金吸引力增强,年度表现位居各类资产第二佳

汇通财经APP认为,因避险需求大量资金正在涌入公债,这导致全球负收益资产飙升,因此非孳息的黄金反而收益率上涨,这将导致更多的资金流入黄金。

周二关键的2年与10年期美债收益率利差从3.7个基点扩大至4.5个基点,倒挂程度创2007年5月以来最深。

美国30年期国债收益率跌穿标普500的股息,为2009年以来首次。30年期美债收益率最低触及1.9521%。同时美国三个月和十年期国债收益率倒挂幅度达到2007年3月来最大。

而周三日本40年期基准国债收益率跌至0.160%,创2016年7月以来新低。而本周早些时候日本20年期国债收益率也跌至2016年7月以来最低。

而随着德国经济进一步陷入衰退,德国所有的国债收益率都进入了负值状态,且这一程度还在不断加深的过程中。此前公布的德国第二季度未季调GDP年率终值自2013年5月以来首次录得零增长。

对此德商银行信贷研究主管Christoph Rieger表示,负国债收益率正在降低德国国债的吸引力,从而削弱了德国政府债券的投资者基础,此外,市场预期欧洲央行将推出新一轮资产购买计划也是造成德国公债需求失衡的另一个原因。

随着全球负收益资产的规模达到16万亿美元,进一步凸显了黄金等避险资产的吸引力。

数据显示,黄金是今年表现第二佳的资产,按照2017年第四、2018年第三、2019年第二的速度,黄金将成为2020年的佼佼者。

美国银行在比较2008年和2018年的黄金牛市时,实际利率仍然是主要的价格驱动因素,市场动态(这一次)的关键差异在于,央行一直没能重振全球经济,即便是在负收益率资产的价值和比重等指标不断上升的情况下,也可能进一步放松货币政策。有鉴于此,美国银行认为,量化失败的风险——这在2008年并不令人担忧——使黄金成为一种有吸引力的资产。

美国银行总结了2008年之后和2018年之后驱动金价的三个关键因素:实际利率、美元和波动性。黄金是过去一年表现最好的商品之一,自2018年触底以来上涨了31%。与2008年相比,当前的牛市还很年轻。回顾金融危机,各国央行不仅通过传统、而且借助越来越多非传统政策工具放松货币政策,应对金融市场动荡。

美联储在降息和维持利率不变问题上分歧明显,关注美国通胀和就业数据

美联储下属的12个地区联储银行的会议记录显示,对于上月逾十年来的首次降息决定,联储内部的意见分歧可能比原来外界以为的要大得多。周二公布的讨论纪要显示,大多数地区联储银行的理事认为,国际贸易紧张局面和不确定性加剧对美国经济前景面临构成风险,这与投票支持降息的决策者的看法相似。

但会议记录显示,就在美联储7月30-31日政策会议召开一周前进行的投票中,六家地区联储银行仍然投票支持将向商业银行提供紧急贷款的贴现率维持不变。他们的理由是“就业市场强劲而且通胀率接近美联储的2%目标水准”。

而其他六家地区联储银行的理事建议下调贴现率。他们给出的理由却是“考虑到经济前景面临的风险和低迷的通胀压力。”

汇通财经APP认为,美联储内部在维持利率不变还是降息问题上呈现出五五开的局面,这意味着只要基本面出现明显的信号,可能就会导致美联储的立场向一边倾斜。

目前美联储的分歧主要在于通胀和就业问题,此前CPI数据回升至1.8%,好于预期和前值,令市场对于美国的通胀预期有所回升,而本周二公布美国消费者信心数据意外上扬,暗示美国人对就业前景持乐观态度。因此市场将关注本周公布的PCE数据和GDP数据,同时下周即将公布的非农就业数据也将成为市场关注的焦点,市场将从中寻求更多的有所通胀和就业的信号以判断美联储的下一步政策走向。

美伊关系正常化仍困难重重

此外地缘局势也支持黄金小幅上涨。

此前有消息称,特朗普和伊朗总统鲁哈尼均表示对会谈持开放态度,令市场猜测双方的紧张关系有缓解的可能。

但是伊朗总统鲁哈尼周二表示,只有美国解除对伊朗的制裁,他才可能与美国总统特朗普会面。鉴于特朗普不太可能先行解除对伊朗的制裁,这令市场的希望有所落空。短时间市场将继续关注特朗普和鲁哈尼对话的进展。

汇通财经APP提示,近几个月市场更多的是关注国际贸易局势以及全球经济放缓的影响,除非美伊局势出现重大变动,料地缘局势对于金价影响总体有限。

后市前瞻

① 14:00 德国9月Gfk消费者信心指数

② 16:00 瑞士8月ZEW投资者信心指数

③次日凌晨 美联储多位官员讲话

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号