除此之外本周四还将公布美国和欧元区Markit制造业PMI数据,由于此前美国Markit制造业PMI创出了10年低点,同时德国的制造业PMI已经跌破45,且有进一步恶化的迹象,这可能是全球经济进一步放缓的信号。

除此之外市场还将关注意大利政治局势进展,考虑到意大利是欧元区第三大经济体,该国政治经济局势的进一步恶化可能会进一步传导至欧元区其他国家,或强化市场对于9月欧洲央行降息20个基点的预期,目前市场的预期已经高达85%。

同时关注日本央行的动向,随着日本央行收益率曲线控制政策设定的负0.2%底线,以及日元近期的大幅升值,市场过半分析师预测日本央行或采取更为宽松的举措。

1、进退两难的美联储

美联储将在北京时间周四凌晨将公布7月会议纪要,透露决策者对于美国公债收益率曲线趋平的说法以及对7月降息25基点的支持程度。

然而考虑到该次会议后债市及股市所发生的情况,因此市场将更加关注周五在杰克逊霍尔召开的经济研讨会,届时美联储主席鲍威尔将在会议上发表讲话。

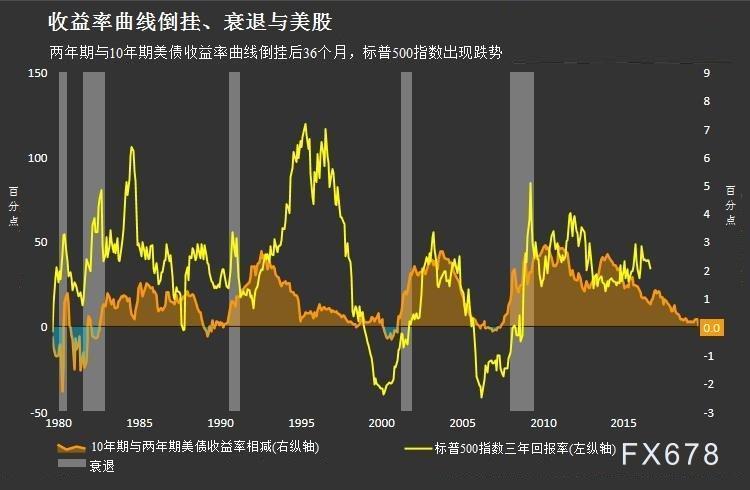

早已预见的两年期和十年期公债收益率曲线倒挂真的出现了,市场有一些疑问,美联储是否会倾向于放宽货币政策以便让收益率曲线重新变陡,平息有关经济将陷入萎缩的看法。

美联储看来是进退两难。美股总体走势不佳,本月跌幅超过4%。除了30年期美债收益率短时间收回2%关口,其他期限的美债收益率目前均低于2%,为历来首次。

此外还有美国总统特朗普指责鲍威尔“愚蠢无能”以及“疯狂的”收益率曲线倒挂,并认为美国目前遭遇的问题美联储负有主要责任。

不过强劲的7月零售销售数据以及沃尔玛获利亮丽,表明全能的消费者毫无惧色,也不支持美联储进一步大幅降息。目前芝商所的FedWatch工具显示,美联储9月降息25个基点的机率约为83.5%,降息50个基点的机率为16.5%,较之此前未出现大幅的变动,市场仍主要押注9月美联储将降息一次。

但是值得注意的是上周五公布的密歇根大学消费者信心指数跌至今年1月以来的最低水平,也是数年来的最低水平位置附近,暗示国际贸易局势和经济放缓已经对消费者信心产生负面影响,这将在未来的数据中有所反映。

基于此,如果鲍威尔在此次央行年会上将此前“周期中期调整”的措辞调整为“进一步宽松”,料会强化市场对于9月降息50个基点的预期。

2、各国制造业PMI问题

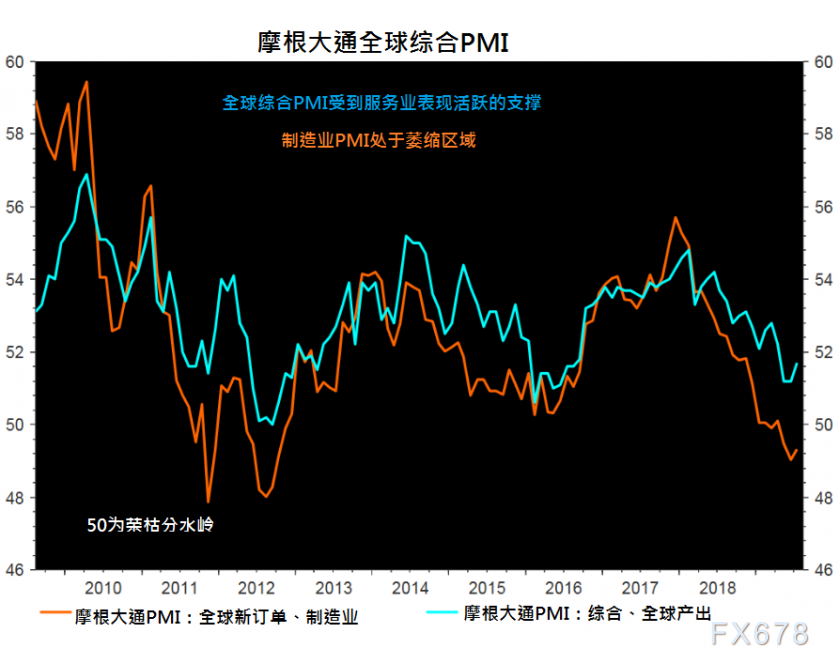

如果经济学家能够从逐步恶化的全球经济数据中找到任何慰藉的话,那就是这种低迷状况似乎仅限于制造业。

PMI在发达国家国内生产总值(GDP)占比较高的服务业表现相当不错。不过7月的数据令人警惕--服务业PMI暗示制造业的疲弱局面可能正在向外扩散。一般而言,PMI是衡量整体经济健康情况的良好指标。

所以,周四将出炉的8月PMI初值将备受关注,尤其目前正值全球债市发出经济即将反转向下的信号。

以美国为例,IHS Markit数据显示,7月制造业PMI放缓至接近10年低位,逼近50的荣枯分水岭,服务业PMI却加速至53。不过,美国供应管理协会(ISM)数据暗示,服务业也即将遭遇挫折,新订单触及三年低位。

欧元区方面,7月制造业PMI为惨淡的46.5,服务业PMI却是相当强劲的53.2,但较6月下降;综合PMI则是下滑至三个月低点51.5。

值得一提的是作为欧洲发动机的德国,目前该国制造业PMI已经跌至43附近,同时二季度该国的经济已经陷入了萎缩。但是该国的服务业PMI仍录得54.5。

全球而言,制造业PMI目前普遍处于萎缩区域,综合PMI数据唯有仰赖服务业才得以高于50的荣枯线。

如果即将发布的8月PMI初值证实制造业下行趋势影响到服务业,那么债市发出的经济前景警讯可能正确无误。

3、意大利信任投票

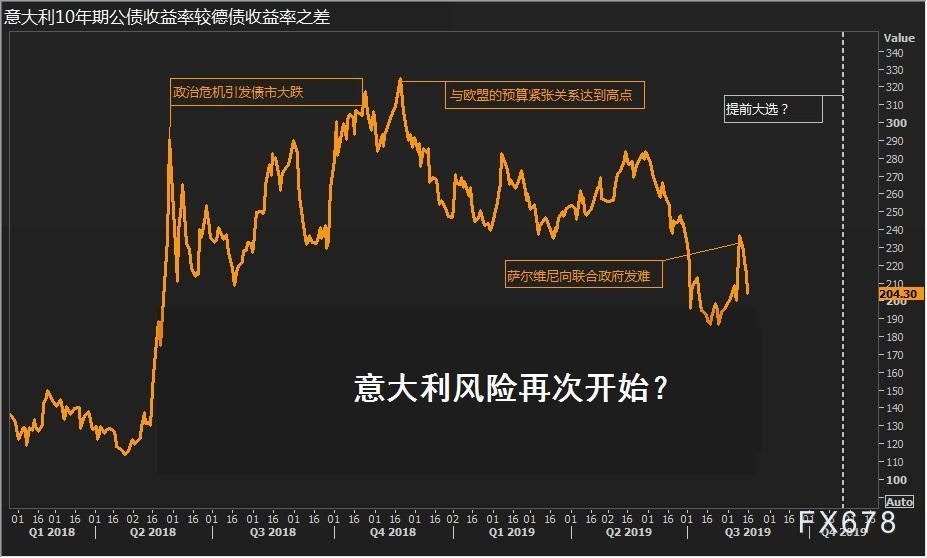

全球债市走势近来已盖过了意大利政局乱象,但这种情况或许很快就会改变。

意大利副总理萨尔维尼(Matteo Salvini)打算放弃他与五星运动组建的联合政府,希望能提前举行大选,但此一企图在参议院受挫。意大利总理孔特周二将在参院演说。

另一方面,五星运动的政坛人士则在商讨与反对党民主党(Democratic Party)组建联合政府。大选前景的不确定性,在一周前推升意大利10年期公债收益率较可比德债的利差扩大至239个基点。

之后该利差回落至约200个基点。但如果意大利总统马塔雷拉认为无法建立一个稳定政府,就会提前举行大选,时间点或许是在10月底。

汇通财经APP提示,意大利文作为欧元区负债率仅次于希腊的国家,其经济体量位居第三,该国糟糕的财政状况以及政治的不确定性可能会导致该国的经济前景进一步恶化。

此外由于欧洲银行业持有大量的意大利债券,可能会对欧洲银行业造成冲击,加剧欧元区的债务风险。事实上欧元区大型银行类股上周四暴跌至2012年欧债危机顶峰以来最低,是彰显该区域压力加重的又一迹象。因此在意大利危机之下,欧洲银行业的风险敞口正在进一步扩大。

考虑到目前市场对于欧洲央行9月降息的预期20个基点的预期已经升至85%上方,这可能会迫使该央行重启量化宽松。

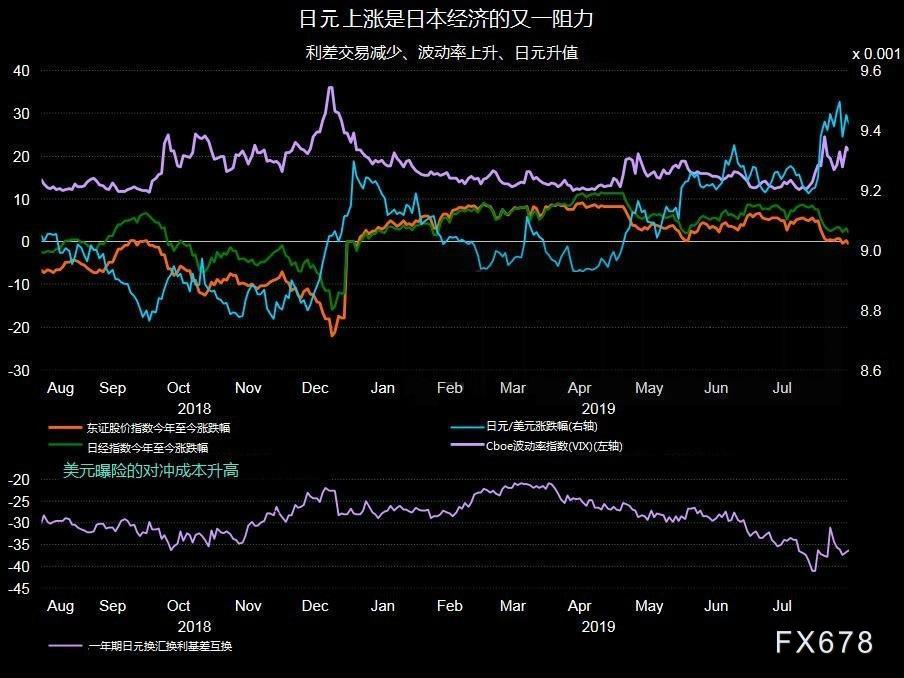

4、日元升值

日本经济本已面临重重压力,如今日元升值也轧上一脚。

过去一周美国公债收益率跌跌不休,甚至还短暂出现收益率曲线倒挂引发衰退疑虑,再加上各地股市走跌、波动率指数上升、以及国际贸易担忧情绪已经对美国经济造成损害,这使得投资人大举转进黄金及日元以进行避险。

尽管日本经济成长缓慢升温,但是日本即将提高消费税,与邻国韩国间的贸易关系趋于紧张,同时还面临美国对日本出口车辆开征关税的威胁,料将使得下半年的消费和贸易不振。

而本周公布的贸易数据料显示日本7月出口连续第八个月下滑,在此同时一项制造业信心指数也将反映出忧心的程度升高。

此外,由于全球债券收益率走低,拖累日本10年期公债收益率跌破日本央行收益率曲线控制政策设定的负0.2%底线,在此同时日元在短短几天之内就升值了3%,让日本央行看来相当无助。

10年期日本基准国债收益率跌至三年低点后,日本央行出手阻止收益率继续下滑,将5至10年期债券购买量自去年12月份以来首次减少。

对此分析师认为,如果日本央行真的想要阻止日元升值,并避免收益率跌破底线,则需要停止量化宽松政策中的购债行动。但这将会打击日本央行信誉,并对经济造成冲击。近期一份调查显示,受访的分析师中一半认为,该央行进一步宽松政策的可能性已经上升。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号