尽管此前因国际贸易局势缓解,黄金一度跌至1480美元关口,但是因全球经济放缓忧虑,尤其是美国2年期国债收益率和10年期国债收益率十二年来首次倒挂,且德国二季度GDP出现萎缩,同时国际贸易局势出现了一些新的担忧情绪,这使得全球经济放缓忧虑升温,推动金价重返1520美元关口。分析人士认为,全球债券收益率曲线倒挂的情况仍将持续,如果全球经济前景依旧疲软,料黄金仍将进一步走高。

日内关注美国7月零售销售月率,市场预期将下修至0.3%,如果意外进一步下修,可能会强化美联储降息预期,进一步提振黄金。此外美国的工业产出数据也值得关注。

道指创年内最大跌幅,美联储再遭特朗普“斥责”

美国股市周三遭遇今年以来最严重的下跌之一,美国国债飙升且2年和10年期收益率曲线自2007年以来首次倒挂,因越来越多的迹象显示全球经济增长放缓,引发市场对经济衰退的担忧。受此影响,黄金短线走高且收回1520美元关口。

标普500指数重挫近3%,道琼斯工业平均指数暴跌800点,创下年内最大跌幅。金融股重挫3.5%,高盛以4.2%的跌幅领跌,道指30支成份股集体走低。

FTSE Russell全球市场研究董事总经理Alec Young表示,国际贸易的紧张情绪使得投资者离场,目前唯一似乎能扭转波动行情的办法是有可靠证据证明全球经济增长在触底反弹。但是目前而言这种趋势似乎并不明显。

瑞信首席美国股票策略师Jonathan Golub表示:“对市场而言这可不是积极的信号,美联储完全拥有改变这种形势的授权,市场想法是他们必须这样做。

因美股大跌,北京时间周四凌晨有消息称,美国总统特朗普称美联储和美联储主席鲍威尔毫无头绪,并表示美联储正给美国拖后腿,他表示,美国面临的问题在于美联储,美联储降息降得太慢

对此金融博客零对冲表示,如今每当道指多跌200点,特朗普都会痛击美联储主席鲍威尔。

汇通财经APP认为,国际贸易紧张局势和全球经济放缓的忧虑使得未来美国股市仍存在进一步回落的空间,这可能使得特朗普和美联储之间的冲突加剧,美联储可能将承受更多来自特朗普和市场的压力。

对此资深投资人穆罕默德·埃尔·埃里安表示,美联储正在“被市场挟持“并将被迫在今年年底之前进行两次降息。他指出,美联储将别无选择,只能降低利率。市场现在正把他们当作人质,降息将是出于消极的原因,而非积极的原因。如果不采取行动,美联储就会害怕市场的反应。

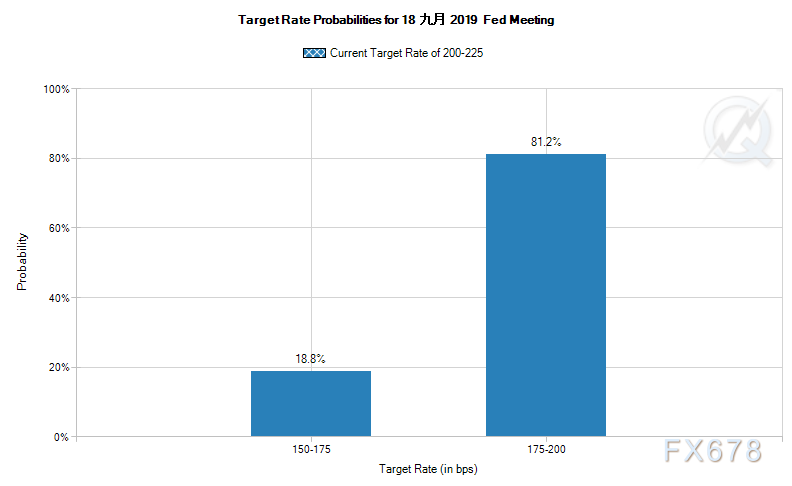

汇通财经APP提示,Fed Wacth工具显示,目前市场对于美联储9月降息50个基点的预期已经回升至18.8%,而上一个交易日因国际贸易担忧情绪缓解一度跌至0.4%。因此如果近期美股进一步回落且全球经济前景依旧疲软,料强化市场的降息预期。

美债收益率曲线倒挂情况料持续,未来或触及零利率

周三美国国债飙升且2年和10年期收益率曲线自2007年以来首次倒挂。

据研究机构统计,国债期限倒挂在大部分情况之下都会发生经济衰退。1989年、2000年和2007年,皆出现过倒挂,而1990年和2001年都出现了经济衰退的情况,2008年更是出现了金融危机。从目前的情况来看,信号已经再明显不过了。

按照交易惯例,债券交易员会用短债质押融资加杠杆去买长债,短端利率高于长端利率,意味着持有长端债券的收益覆盖不了融资成本。此时,加杠杆不仅不能获得更多收益,反而意味着收益变小甚至亏损。那么,此时为什么还会有那么多资金涌向长期限的国债呢?

答案可能只有一个:倒挂只会在一种情况下长期保持,就是股票市场等风险市场的投资者纷纷涌入债市避险,而且认为这种风险会延续相当长一段时间,所以集中疯抢长端债券,造成长端利率快速下行。在这种情况下,各大央行出现降息可能会压低短端利率,这时债券交易员就会保持杠杆,不卖长端利率,收益率曲线将从倒挂转为牛陡向下。

从目前的情况来看,全球已经达二十多个国家实施了降息,欧盟在近期的会议中也释放出了一些降息的信号。但是由于国际贸易紧张情绪犹存,即使利率降低,公债期限倒挂的现象可能并不能得到缓解。

摩根大通投资策略高级顾问Jan Loeys表示,触发美债收益率跌向零的因素,即衰退风险,比预期来得要早,而且可能加快美国加入日本和德国等负收益率俱乐部的进程。他指出,导致企业减少或推迟支出、进而使全球资本支出下降的贸易摩擦是催化因素。其并称,美联储防止美国经济陷入衰退的力量可能会减弱,到2021年10年期美债收益率可能下跌至零。这比他上月做出的预测提早了一年。Loeys表示,触发因素提早发生了,债券市场正在更快地做出行动。

从日内表现来看,全球债券收益率仍在走低过程中,日本20年期国债收益率跌至0.065%,创2016年7月以来新低,日本30年期国债收益率跌至0.145%,创2016年7月以来新低。

全球经济放缓忧虑升温,欧洲经济政治不确定性强化了市场避险情绪

除了美国2年期和10年期债券收益率十二年来首次出现倒挂外,经济放缓的信号正在全球范围内蔓延也是推动金价走高的重要因素。

瑞士信贷指出,美国2年期和10年期债券收益率出现倒挂,从历史数据看,过去五年出现这种情况都经历了经济衰退,持续时间是自倒挂之日起的22个月。

除了美国数据不佳外,德国第二季度GDP萎缩0.1%,而欧元区GDP也仅有0.2%。同时英国国债收益率曲线也出现金融危机以来的首次倒挂

对此道明证券分析师丹尼尔·加利表示,全球许多经济指标都指向全球经济放缓,这是导致收益率曲线倒挂的原因。但是问题是全球经济放缓是否会导致美国经济放缓甚至是衰退。

加利认为,黄金正在这些信号中获得提振,并且短期内有进一步走高的可能。同时收益率曲线已经引发了市场对于美国经济衰退的担忧,且黄金正在对此定价。这意味着,即使当前黄金看起来有些超买,但是不影响黄金进一步走高。

FXTM高级研究分析师Lukman Otunuga则指出,只要地缘政治紧张局势,英国脱欧的不确定性,全球经济增长担忧以及央行放松货币政策仍然是关键主题,黄金多头处于控制之中。

富国银行认为基本面支撑黄金走高,但不应过快看涨黄金至1600美元

对于黄金快速上涨的走势,富国银行正在评估黄金未来能否触及1600美元且维持在这一线上方。

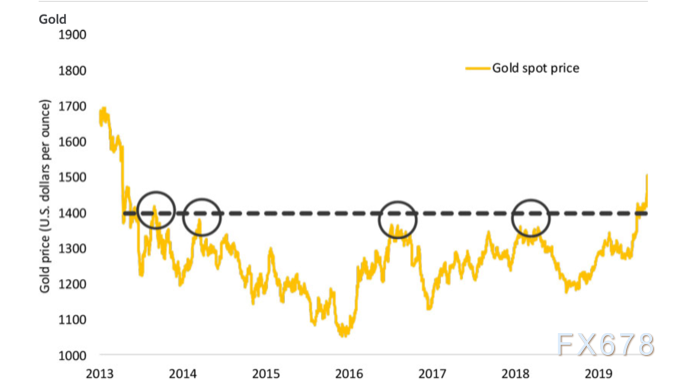

富国银行投资策略分析师奥斯汀·皮克尔表示,8月以来市场出现了一波完美的黄金风暴。黄金仅仅用了4个交易日的时间并成功站上了1500美元关口。自2013年以来黄金曾多次在1400美元附近受阻,但是随着近期黄金站上1500美元,确立了黄金站上了这一关键位。

富国银行列出了一系列推动金价走高的因素,包括负收益资产增加、股市波动、全球央行宽松周期、国际贸易紧张情绪以及全球经济增长的担忧。

皮克尔认为,全球的利率似乎已经崩溃,负收益债务的数量正在急速膨胀,股市的波动和全球经济增长的担忧,这迫使美联储等央行已经转向了宽松立场,而随着国际贸易紧张局势,全球的货币走向也存在着很大的不确定性,这一切都使得黄金充满了吸引力。

对于黄金能够触及1600美元关口,皮克尔认为,国际贸易紧张局势和全球经济的增长前景依然是决定性的因素。如果未来这一问题得不到改善,料黄金将会持续走高并触及这一点位。但是如果出现转机,那么黄金很难维持于1600美元上方。

但是皮克尔指出,目前市场的很多担忧情绪已经被黄金定价,短时间而言黄金持续走高空间有限。他认为,金价高于1500美元已经令部分多单持有者感到恐惧,因此近期黄金持续突破近期高点的可能性值得商榷。

汇通财经APP显示,近期黄金创出了逾6年高点至1535.11美元,这是短线一个较强的阻力位,如果黄金意外短线上破这一关键压力位,料推动黄金出现加速上行的阻力。但是总体而言,在市场出现明显的利多消息前,黄金触及1600美元可能性不大。

后市前瞻

(韩国首尔证券交易所以及法国、西班牙、意大利证券交易所休市一日)

① 09:30 澳大利亚7月季调后失业率

② 16:30 英国7月季调后零售销售月率

③ 20:30 美国至8月10日当周初请失业金人数、美国7月零售销售月率

④ 21:15 美国7月工业产出月率

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号