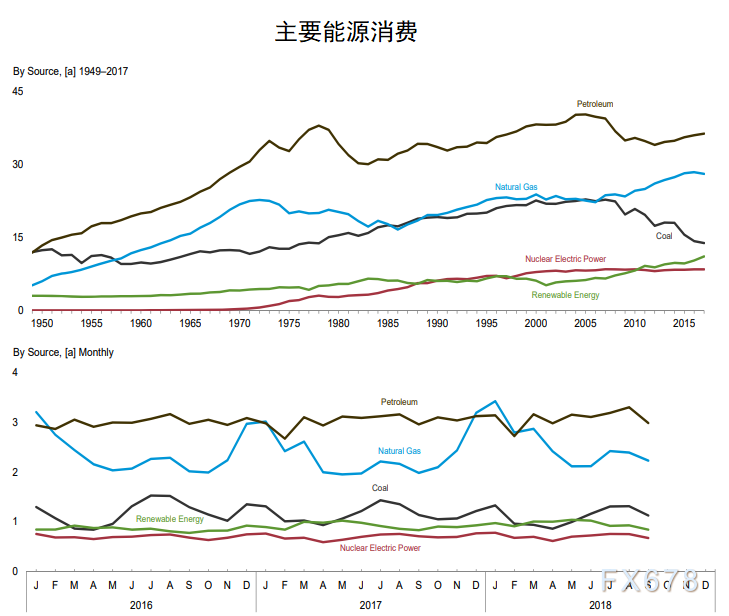

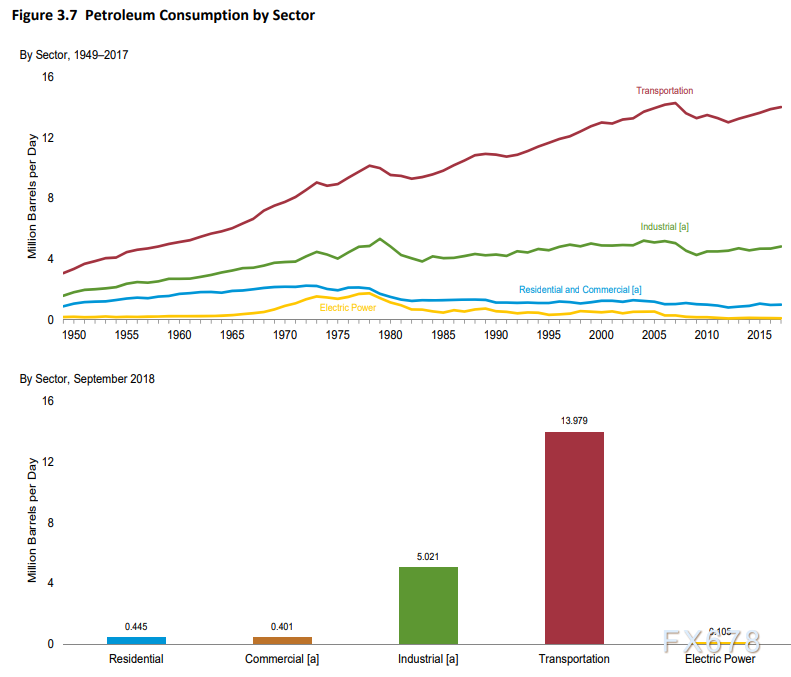

同时EIA的报告中没有局限于原油这一个品种,对于天然气以及煤炭等方面也颇有侧重,这是因为美国目前天然气产量是明显大于原油产量的,同时原油更多的是用于美国的工业生产和交通运输中,尤其是交通运输比重最大,几乎是其他所有原油使用量的总和,因此美国的原油更多是关注美国汽车销售和夏季出游对于原有的需求。

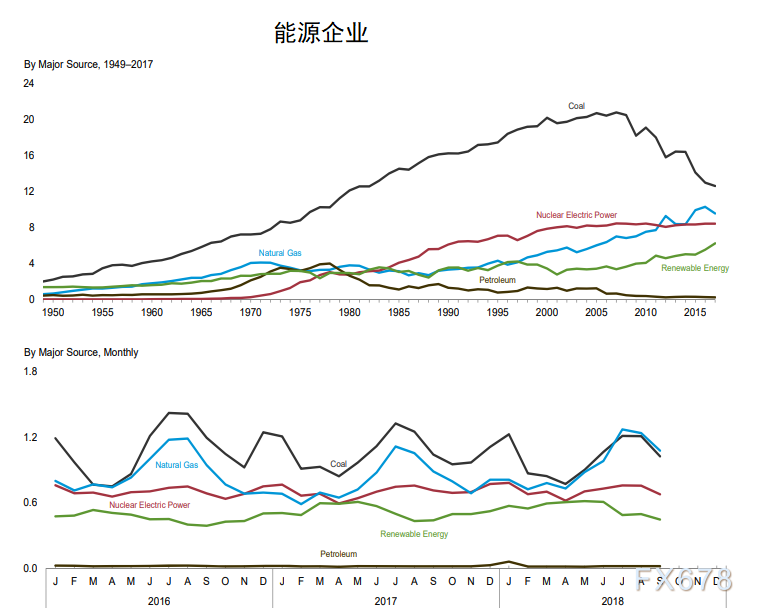

至于天然气方面,自2007年开始美国的能源企业开始使用天然气逐步的取代煤炭,同时天然气在工业生产以及家庭使用中都占据很大的比重,天然气在美国能源方面的重要性正在逐步的上升。

但是尽管如此,煤炭依然是美国能源企业主要的原材料,天然气能否完全取代还有较长的路要走。

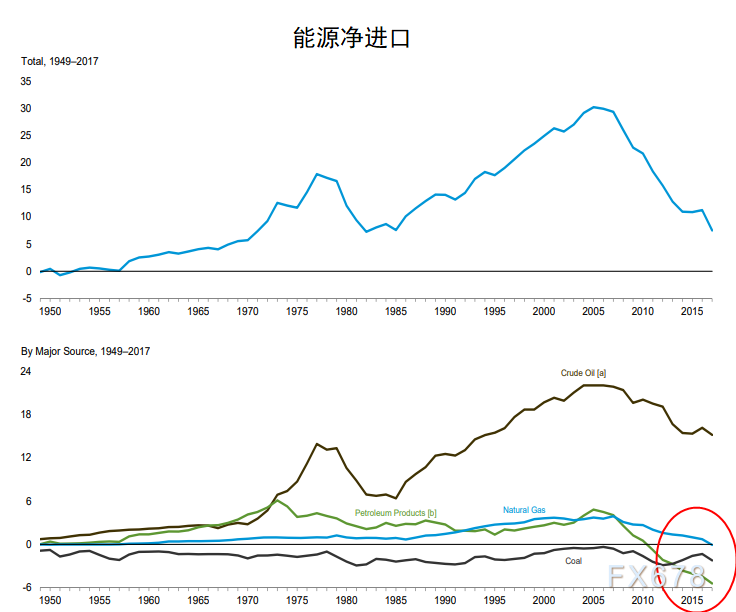

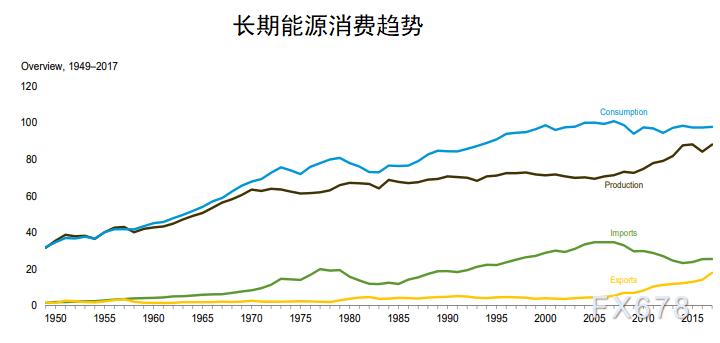

不过总体而言,需注意的是原油目前依然是美国唯一一种不能完全自主供应的能源,这意味着围绕着原油,美国依然存在着进口和出口,同时美国的总体原油供应仍不能完全满足国内需求,因此原油对于美国能源的重要性依然居于首位。

2019年美国能源出口的有利因素

从2018年5月开始,美国能源信息管理局按照原产地和目的地发布石油出口信息,同时将原油地定义为石油管理防卫区(Petroleum Administration for Defense District )。

这样改变的最大不同是就是此前数据使用者只能够看到防卫区的出口数据,对于相关的目的地却无法了解,但是现在从出口到进口都能够一目了然。

(汇通网注:EIA强调这一问题在于2020年美国将实现完全能源自主,届时能源出口将成为美国经济的一大增长点,实际上市场人士表示美国2018年总体经济向好,很大程度上得益于石油收入增加和石油行业的发展,因此如果美国实现有效出口将会提振美国的经济吗,并且会在市场需求上有所反应,并推动油价走高。

但是需注意,这导致的结果是美布两油价差收窄,因美原油价格相比于布油对于市场更具吸引力。)

美国2019年能源产量占比:天然气产量高于原油,但原油消费高于天然气,两大品种角力加剧

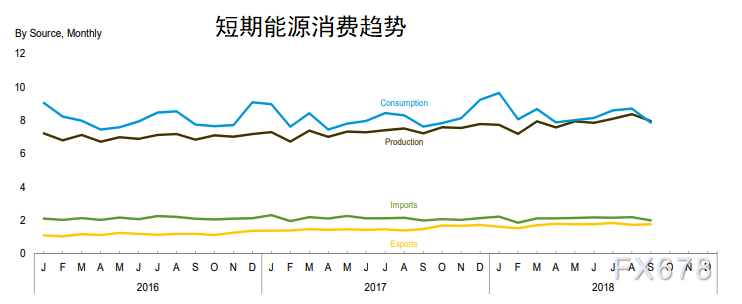

从美国主要能源占比看,原油的产量已经低于天然气的产量,但是能源消费上原油仍占据首要地位,并且短时间没有逆转的迹象,这将推动美国能源消费进一步向天然气转型,但是短期来看,原油的地位难以被撼动,因此美国持续增产以适应市场需求是完全合理的,否则这会造成油价对天然气出现过多的溢价,引发市场的波动。

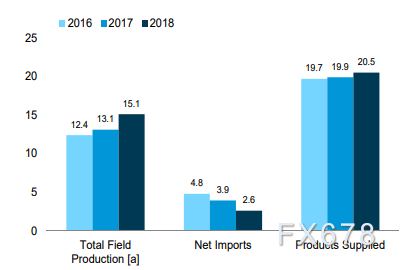

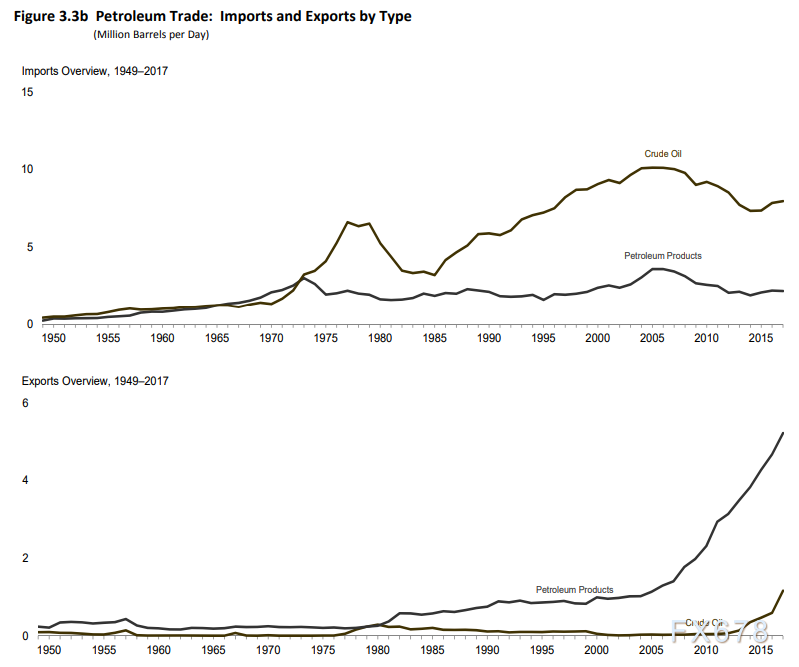

从进出口角度看,原油是美国目前唯一一个仍存在净进口的品种,包括天然气在内的其他能源已经实现了供应自主,并且为出口提供了空间,从这点上讲,美国致力于本国原油出口是有道理,同时在12月初美国一度实现了75年来首次成为原油净出口国的目标,尽管这个名号仅持续了一周,但是暗示美国仍有进一步扩大出口的空间,这可能会推动原油产量进一步向天然气靠拢。

(汇通网注:在2019年初市场存在一个因素,据有关数据显示,2018年沙特的原油产量缩减似乎是通过减少向美国的进口来实现的,这导致美国进口的沙特原油价格创出了四年新高,这将推动美国国内原油价格走高,这可能反而给了特朗普施压沙特并促使其减产的理由,因此从长期看,国际油市走向不定,但短时间美原油存在反弹的空间)

美国整体能源消费一览

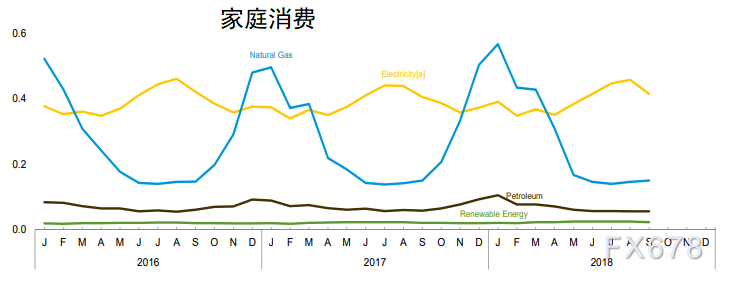

★★★家庭消费:电力为主,天然气消费呈现周期性特点,原油消费较少★★★

从EIA给出的数据可以看出,家庭的能源消费呈现出周期性特性尤其是天然气消费周期性特征最为明显,同时能源的主要消费是电力,但是天然气在寒冷季节的需求量往往会短时间超越电力。总体而言对于石油和可再生能源的消费相对较小。

(汇通网注:家庭消费暗示季节性因素对于天然气影响较大,如果因冬季出现极寒天气,往往会导致天然气价格以及取暖油价格大幅走高,并推升原油价格)

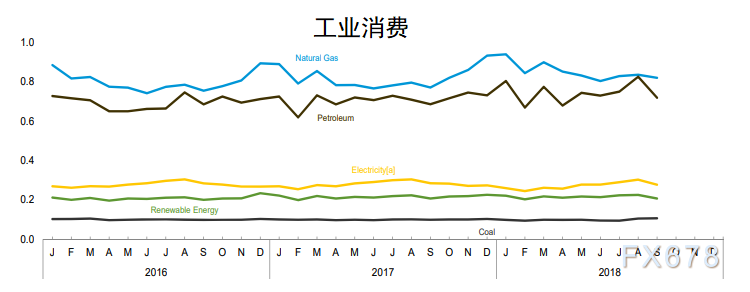

★★★工业消费:无明显季节性特征,天然气和原油占主导,且天然气比重相对更高★★★

但是工业部门的能源消费周期性特征不明显,且占比总体稳定,主要集中在天然气和石油,对于电力和可再生能源的需求相对较小。

(汇通网注:美国的工业需求分为生产需求和加工需求,生产需求指工业生产中所需原油,如果制造业数据不佳,将导致需求下降,而加工需求则是指美国的炼油产业,如果因市场需求下降导致炼油厂进口减少,那也会导致油价走低。

但是需注意,生产需求一般会通过股市,尤其是能源股体现出来,当经济增速放缓进而传导至股市,油价往往会出现大跌,此前因苹果股价大跌曾导致该状况出现。

而加工需求的追踪指标是库存数据,一般炼油厂需求下降,那么将会减少进口,往往会导致库欣原油库存增加,也会对油价产生负面影响)

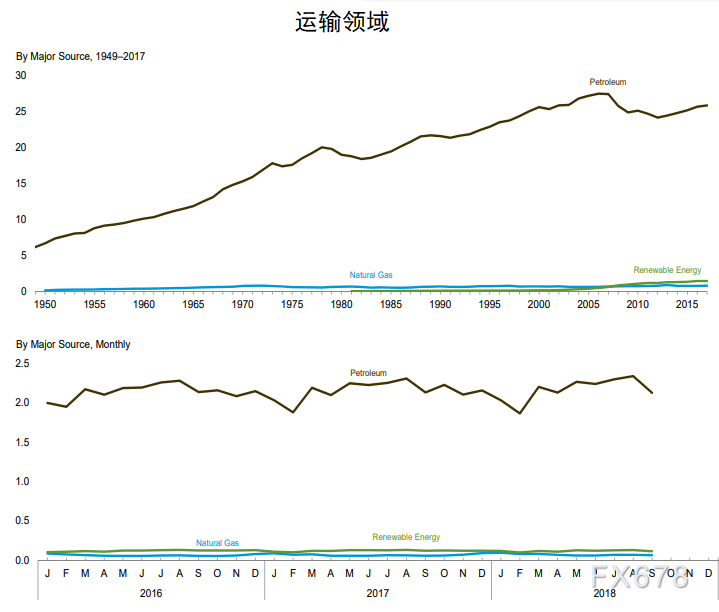

★★★运输消费:原油主导地位无法撼动,但是消费量有所下滑★★★

运输企业则是主要是以原油为主。但是从总体趋势看,当前的原油消耗量回到了2000年左右的水平,不及2008年附近的峰值水平。因公路运输所占比重所致。

2018年早些时候因输油管道瓶颈的限制,美国页岩油生产商一度试图通过卡车运输以缓解压力。但是由于市场预估这将至少需要数千辆卡车数据才足以抵补运力不足,这使得该计划最终没能得以实现,但是这也暗示汽车运输在大批量货物运输中越发式微。

(汇通网注:纵观整个2018年,关于运输问题对于油价的影响一共有两次。第一次是因为输油管道瓶颈,美国二叠纪需要4000辆卡车运输原油以缓解原油运力不足,但是这个问题最终还是归结于美国原油供给,因此本质上不算是交通需求对于油价的影响。但是需注意,如果出现诸如交通运输频繁或者是美国二叠纪确实使用卡车等路基交通工具进行运输,这将会导致原油需求出现显著的变化。

第二次是夏季出游,正如EIA所强调的那样,美国原油大部分是用于运输领域,作为世界汽车大国,夏季出游往往是美国运输领域的需求高峰期,因此市场需要关注夏季出游的人数,这对油市会产生短线的反应。)

★★★电力企业:煤炭、天然气、核能三足鼎立,煤炭衰微明显,天然气后来居上★★★

能源企业主要以煤炭为主,但是目前煤炭的占比已经明显下降,因替代能源的出现。

★★★小结★★★

EIA的2019年展望主要是对煤炭、原油以及天然气进行了分析,其他包括核能和可再生能源在内则分析相对较少,比如核能对于价格变动因素的反应较小,同时可再生能源的比重相对较小,对于全球能源影响相对有限,因此市场还是偏向于目前依然占主流的煤炭、原油和天然气。

其中煤炭主要还是受到能源企业的供需影响,其往往与黑色系的走势相关,如果煤炭大涨,往往暗含着制造业活跃度有所上升,对于能源需求开始回升,可能会带动原油和天然气价格上涨,但是考虑到是间接影响,效果或相对有限。

原油需求主要来自于工业和运输业,工业方面一般考虑制造业以及炼油企业,这些是原油需求的主要来源,而运输业方面则主要是来自于成品油,包括汽油和柴油,目前而言,随着2020年限硫措施的出台,硫含量较高的柴油将逐步被取代,而汽油的需求却呈现出稳固上升的趋势,市场可以通过汽油库存的变化来判断运输业的需求状况,同样的市场也可以通过原油库存的变化来分析工业和炼油企业的需求,从而判断市场的供需变化。

天然气则同时受到家庭和工业需求变化的影响。但是关键问题上家庭在天气较为暖和的季节需求量较小,此时往往和电力关系较大,这时候煤炭的价格变化对于家庭影响反而较大,甚至导致供不应求的情况,从而推动煤炭价格上涨,这时候天然气的主要需求来自于企业。

但是一旦到了冬季寒冷季节则是受家庭和企业同步影响推动,因此天然气的消费量将会急剧的放大,这时候往往会造成较大的供需失衡,因而对天然气价格产生直接的影响。

长期来看,美国能源需求仍高于能源产量,因此在未来一段时间能源价格依然有上行的空间。正如上文提到,原油的消费占比最高,且原油是唯一一个存在进口需求的能源品种,因此能源消费存在的缺口仍主要在原油领域,这将推动未来油价的上涨。

但是从月度数据看,近期需求下降的趋势明显,尽管产量也有拐头向下的趋势,但是明显低于需求放缓的速度,这就是OPEC在实施减产后未能提振油价的一个关键因素,因此短时间而言,如果减产的效果未能得到有效的释放,预计油价仍有进一步下行的可能。

因此总体而言,原油将出现短空长多的格局。

天然气2019年前瞻

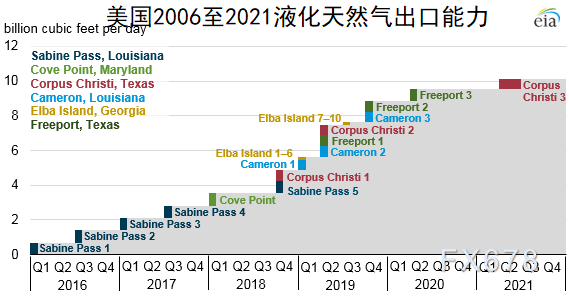

EIA预计2019年美国的液化天然气的出口能力将达到89亿立方英尺/日,成为仅次于澳大利亚和卡塔尔的世界第三大液化天然气出口国。

目前美国的液化天然气出口能力为36亿立方英尺/日,预计到2018年年底出口量将达到49亿立方英尺/日,因为两个新的液化装置投入使用。

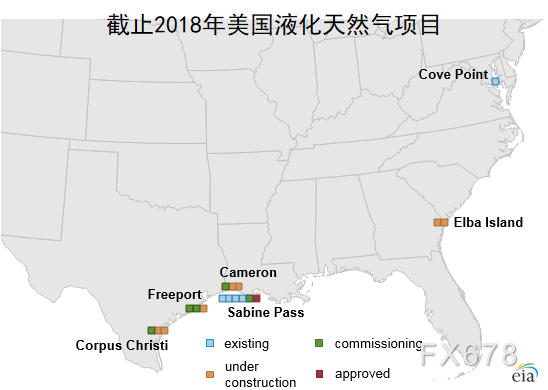

事实上近几年美国的液化天然气出口正在加速发展,在2016年2月由路易斯安那州的Sabine Pass出口了第一批液化天然气货物,此后这个出口终端从一个出口批次扩展为四个。与此同时,马里兰州的Cove Point LNG出口设施也开始投入运营,相伴随的是Sabine Pass增加了Sabine Pass Train 5和Corpus Christi LNG Train 1。据悉这两个出口终端比计划的提前了数个月投入使用,并将在未来几周运送第一批货物。

此外,另外两个液化天然气出口设施-路易斯安那州的卡梅伦液化天然气和德克萨斯州的自由港液化天然气 目前也开始投产,项目方预计,随着2019年上半年新一批的液化天然气生产,这两个出口终端将在2019年投入使用。

与此同时,位于佐治亚州萨凡纳附近的厄尔巴岛液化天然气设施也计划于2019年底全面投入运营。厄尔巴岛液化天然气由10个小型模块化液化装置组成,总装机容量为0.33亿立方英尺/日。项目开发商预计第一列火车的液化天然气生产将于2019年初开始,其余九列火车将从2019年顺序投入使用。

除此之外,美国能源信息管理局预计至少还有7个项目将分别在2020年制2021年投入使用。预计这些项目组合将推动美国的天然气出口总量达到76亿立方英尺/日。

随着出口能力增加,EIA预计美国的2018年天然气出口将达到平均2.9亿立方英尺/日,2019年将达到平均5.2亿立方英尺/日。

(汇通网注:对于原油投资是一个利空的因素,因为天然气增产伴随着大量出口终端的建设,这可能会带动美国能源的出口增加,进一步扩大市场供应,因而施压油价。)

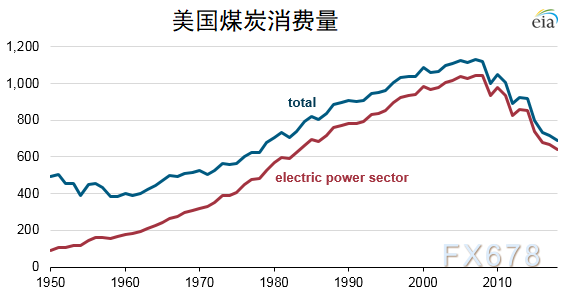

煤炭2019年前瞻

EIA预计2018年美国的煤炭消费量将会下降至6.91亿吨,较之2017年下降4%,同时这也是1979年以来美国消费量最低的一年。自从2007年美国的煤炭消费触及峰值以来,美国的煤炭消费一直处于下降的过程中,同时EIA预测2018年消费量将较之2007年下降4.37亿吨,跌幅达44%,这主要是由于煤炭在电力部门中的使用明显下降。

美国的电力部门是美国煤炭的主要消费者,在2017年至2018年的消费占比一度达到93%,尤其是天然气和可再生能源的使用,导致了美国的电厂自2007年大幅降低了煤炭的使用。

在2007年美国1470台燃煤发电机共发电313千兆瓦,但是截至2017年其中529台已经退役,煤炭发电总量也锐减55千兆瓦。2018年发电量大约有11千兆瓦的煤炭发电机在9月退役,另外还有3千兆瓦在2018年最后三个月退役。预计还有4千兆瓦将在2019年底退役。

EIA数据显示,总体预计2018年煤炭消费量将在2018年下降4%,在2019年下降8%。

EIA指出,煤炭消费的急剧下降一个关键因素就是天然气需求的上升,因为天然气需求的激增恰好开始于2007年,因此天然气相对于煤炭较低的价格显得更具市场竞争力。

环境问题也在煤炭退役中发挥了作用。煤炭退役数量在2015年达到最高水平,部分原因是汞和空气毒性标准(MATS)规定的排放标准更为严格,该规定于当年4月对燃煤和天然气发电厂生效。许多以较低产能运行的小型发电厂在新标准实施前就已经退役,对他们而言停工可能比开发新的技术来的划算。而另外一些工厂申请并得到了一年的延期,但是最终这些发电企业大部分还是在2016年选择了关闭。

煤炭消费下降的意义在于,随着人均能源需求仍呈现出上行走势的时候,因天然气对于煤炭消费市场的挤压将会放大市场对于天然气的需求,这可能会推动天然气价格出现明显的变动。

onclick=javascript:window.open(this.src); />

onclick=javascript:window.open(this.src); />(汇通网注:利多因素如下)

原油2019年展望

美国的石油出口近几年出现了飞速增长,同时在全球的能源供给中占有一席之地,这主要是由于美国提供了更多的获取美国石油出口数据的途径,从而更好的分析全球石油贸易流向,拓展了全球对于美原油交易的参与度。

★★★从进出口角度来看★★★

随着本国原油产量增加,美国的净原油进口也开始明显的下降,同时近几年的原油产品产量总体稳定,这一趋势可能会在2019年延续。

可以看出和日韩等国一样,美国走的也是石化工业路线,即进口大量原油后最终转化为石油产品用于出口。

近年来石油出口似乎有加速的迹象,这恰好是和美国的原油产量激增是对应的。随着美国原油自主程度进一步加强,预计美国还会寻求出口的进一步扩大。如果因全球需求下降以及输油管道瓶颈导致出口受阻,将反映为库存的增加,进而施压油价。

由于美国的原油消费主要存在于运输领域,因此市场在2019年仍需要关注美国的汽车消费以及夏季出游高峰时相关数据的变化,这对于美国的原油消费将产生决定性的影响,同时贸易局势的进展也会对汽车消费产生间接作用,也需要额外的关注。

(汇通网注:除了原油库存,成品油库存在2019年也将的得到更多的重视,因2018年大量数据显示,当成品油库存大幅增加的同时原油库存下降,往往油价还是下跌,因这种现象往往说明了前期企业过多的进口原油,导致成品油供应过剩,因此接下来往往伴随原油进口减少。)

国际原油2019年展望

★★★从产量上看★★★

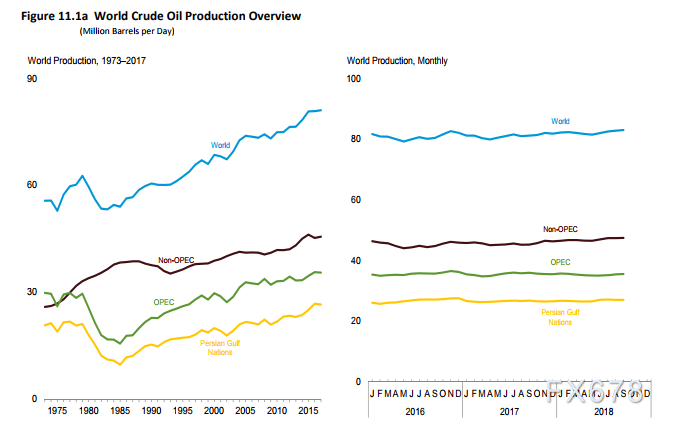

国际原油产量处于持续增加的过程中,但近三年伴随着减产和增产交替进行,全球原油产量总体稳定。

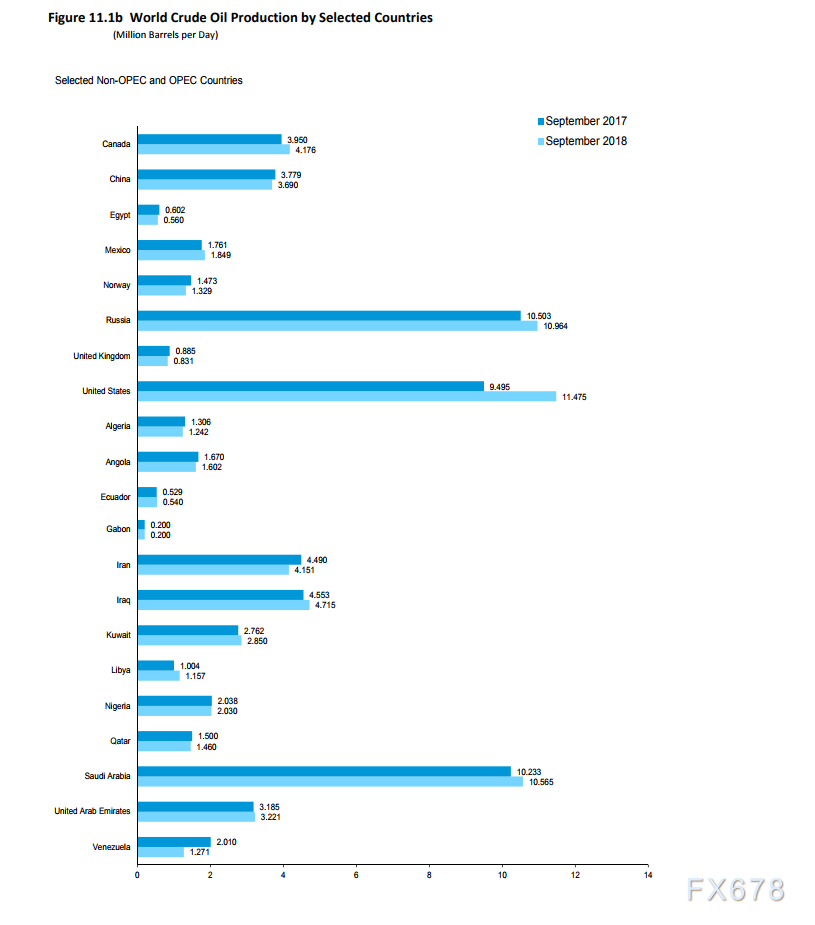

所有产油国中,除了美国原油产量出现大幅增加,沙特和俄罗斯适量增产外,其他国家总体持平甚至出现严重的产量下降。

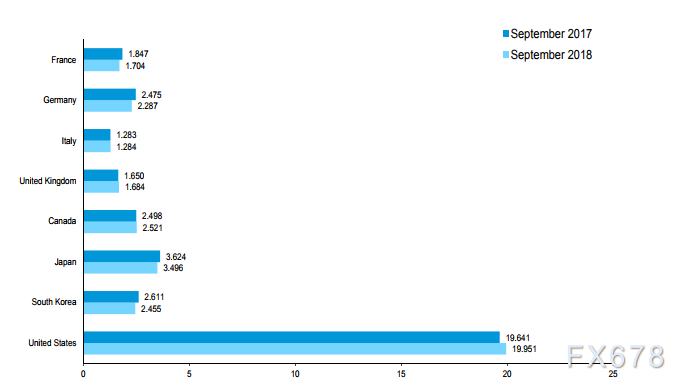

★★★从消费上看,经合国家的消费基本变化不大。★★★

EIA预计2019年美国原油产量为1206万桶/日,较之当前产量增加约125万桶/日,同时EIA预计2019年美国的原油需求增加33万桶/日。而目前市场对于2019年全球的原油需求展望为增加129万桶/日左右。

这意味着如果美国2019年原油产量如期达到1206万桶/日,那么想要维持近三年总体供需平衡的状况,OPEC+几乎没有增产的空间,因此如果以俄罗斯为代表的非OPEC产油国未能实现有限的减产,在2019年上半年油价的上行空间仍十分有限。

但是如果因夏季出游高峰等季节性因素推动需求出现反弹,这可能会使得油价短时间出现一波反弹。

【原创声明】本文由汇通网天行根据EIA官网英文资料选译及原创整编,由汇通网析若校对,作为汇通网2018年终专题的一篇文章,转载请标明来源,谢谢。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号