反弹核心驱动:美元端承压与地缘风险降温

本轮欧元反弹的核心逻辑集中在美元端的走弱:美国12月ISM制造业PMI录得14个月以来最快收缩速度,从11月的48.2降至47.9,低于市场预期的48.3,其中新订单指数虽微升至47.7但仍处收缩区间,支付价格分项指数稳定在58.5高位,凸显“滞胀”苗头。

叠加明尼阿波利斯联储主席尼尔·卡什卡里发表鸽派言论,提及通胀压力下行但失业率可能“突发性”上升,市场对美联储进一步宽松的预期升温,压制了美元避险买盘。

同时,美国干预委内瑞拉引发的地缘担忧逐步降温,马杜罗当庭拒不认罪及其他国家的相关警告未引发避险情绪蔓延,为欧元反弹扫清了外部障碍。

欧元端支撑:欧央行政策维稳预期

欧元自身的政策预期同样提供底部支撑:尽管12月欧洲央行议息会议后有鸽派零星发声呼吁保留政策弹性,但市场立场已与伊莎贝尔·施纳贝尔等鹰派阵营完全趋同,后者明确表态可预见未来进一步降息的概率几近于零,政策维稳的明确预期为欧元筑牢了下方防线。

短期关键变量:核心数据与非农前瞻

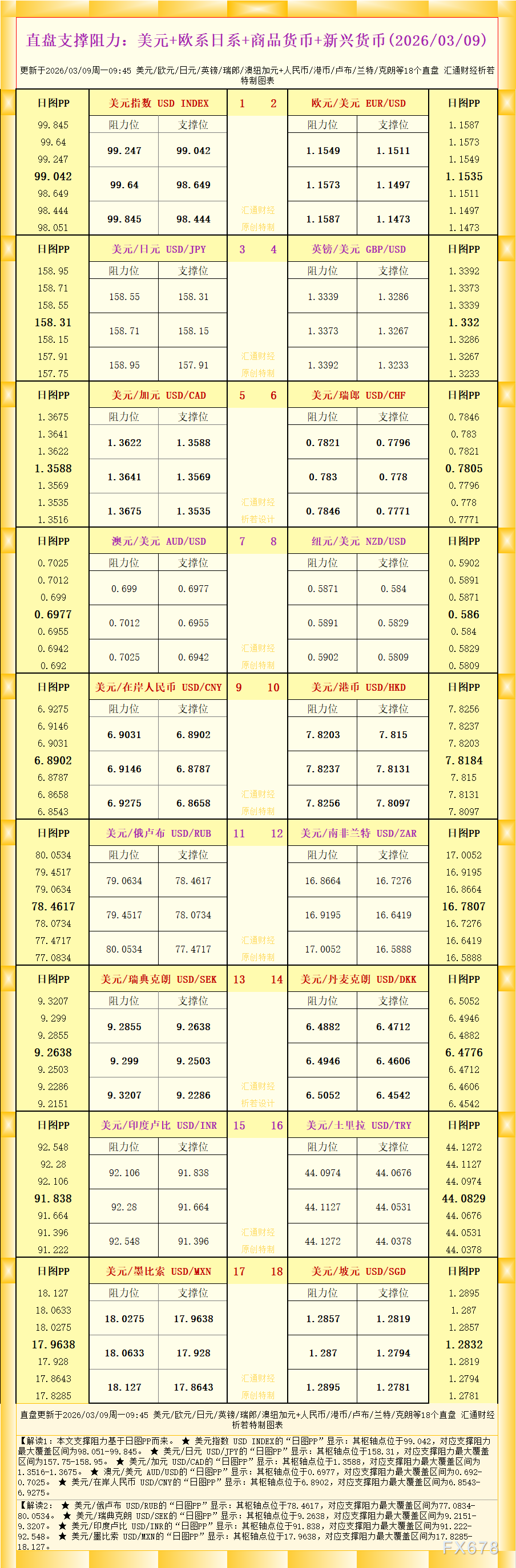

短期来看,周二公布的两项数据将检验欧元反弹持续性:欧洲交易时段亮相的德国12月HICP初值(预期环比从-0.5%反弹至0.4%,同比从2.6%放缓至2.2%)与欧元区HCOB服务业PMI终值(预期从53.6回落至52.6),若数据符合预期,有望巩固反弹态势。

美国方面,今日仅公布标普全球服务业PMI终值(初步预估从54.1放缓至52.9),里士满联储主席托马斯·巴金的讲话或对美元产生短期扰动,但市场核心焦点已转向本周后半段的美国劳动力市场数据,尤其是周五的非农就业报告,其表现将决定美元中期走势,进而主导欧元兑美元的方向选择。

潜在风险点:格陵兰岛议题与汇率联动影响

需警惕的是,欧元兑美元走势仍以美元端驱动为主导,美国在格陵兰岛议题上日趋强硬的政策论调成为前沿风险点。

从关联观测指标来看,欧元兑丹麦克朗当前已运行至挂钩区间的强势端,一旦美国在格陵兰岛采取军事动作,相关方大概率启动大规模干预以捍卫汇率挂钩机制,这一风险可能通过汇率联动间接影响欧元兑美元走势。

即格林兰岛出现危机,但丹麦克朗不贬反升,而丹麦央行因为汇率要盯住欧元所以被迫卖克朗买欧元,反而提振了欧元。

交易总结与技术分析:

整体而言,欧元兑美元短期反弹动能源于美元疲软与地缘风险降温,但持续性高度依赖核心数据表现与美联储政策预期变化。

交易者需重点跟踪德国通胀、欧元区服务业PMI等即时数据,提前布局周五非农就业报告带来的潜在波动,在把握反弹机会的同时,警惕地缘政治突发风险与数据不及预期引发的回调压力。

昨天文章讲过这里由于地缘政治下探的欧元是多头很好的布局机会,欧元果然快速反弹,但目前欧元跌破箱体后,反弹受到了箱体上沿和上升趋势线的压制,目前压力位在1.1725附近,支撑在1.1690附近。

(欧元兑美元日线图,来源:易汇通)

北京时间19:33,欧元兑美元现报1.1708/09。

逆水观澜

逆水观澜

沪公网安备 31010702001056号

沪公网安备 31010702001056号