基本面支撑:美欧经济分化的长期红利

2026年美国经济是重要观察对象,如果整体增速如世界银行预期领跑全球,而欧洲经济深陷增长停滞与结构性矛盾,欧洲央行将采取更激进的降息举措,美欧利差扩大将持续吸引跨境资本流入美元资产,成为美元多头的重要基本面支撑。

GDP增速大概率是好看的,一个是AI行业持续加码的资本支出,一个是美国对外贸易进出口结构的变化,但是市场是否会将其等价于美国经济景气则还需要观察美元指数的表现。

美国失业率趋势

萨姆规则(Sahm Rule)显示,当三个月平均失业率比12个月低点上升超过0.5个百分点时,通常会出现经济衰退。

净移民人数从2024年的280万骤降至2025年的40万和2026年的60万(CBO数据),这解释了较弱的月度就业增长数据。

劳动力需求减弱的迹象正在累积,消费者调查显示大多数人预计失业率会上升,近期就业增长主要集中在三个行业。

如果失业率未能回落至4.5%,可能触发萨姆规则,强化美联储提前降息的理由,市场预计6月可能降息,但James Knightley预测3月和6月可能降息,甚至不排除利率降至3%以下。

AI投资热潮:美元的“安全垫”与潜在风险

人工智能领域3万亿美元规模的投资热潮,由微软、谷歌等美国科技巨头主导,将持续吸引全球资本涌入美国权益市场,为美元提供稳定资本流入支撑;

但高度依赖单一行业的脆弱性不容忽视,若AI板块泡沫破裂,海外投资者集中抛售美股将引发美元大幅下挫,甚至可能触发美联储重回零利率,导致美元指数向下发展甚至击穿90点关键支撑。

政策博弈:货币政策与财政政策的双重影响

货币政策层面,美联储计划将2026年底基准利率锚定3.4%,而市场押注降息至3.0%,这种预期差将引发美元剧烈震荡,上半年可能提前在最晚6月降息,下半年通胀反弹则推升加息预期,且“中性利率”永久性抬高意味着高利率时代常态化,利差优势长期支撑美元。

而市场3%与美联储计划的3.4%的差值的关键在于特朗普因素,即需要关注新美联储主席人选以及白宫、美国财政部方面的态度。

财政政策方面,《大美丽法案》的刺激效应、美债高收益率带来的资本流入,以及2026年1月重启的债务上限议题催生的短期避险买盘,均从不同维度影响美元交易逻辑。

外部因素:风险与竞争的双向作用

金砖国家等新兴经济体的货币竞争可能分流部分美元需求,但全球主权债务危机的潜在风险反而利好美元——若欧洲或新兴市场爆发债务危机,全球避险资金又将加速涌入美元资产,成为美元走强的催化剂。

即类似快速升值的泰铢之类的非美货币的现象,他们的持续升值发展也会压制美元指数的反弹。

总结与技术分析:

2026年美元汇率波动剧烈但韧性强劲,观察重点目标都写在上文,虽然市场上存在去美元化的叙述,但是每次到关键的支撑点位,美元指数很容易出现配合消息的反弹。

在全球地缘冲突加剧、欧中经济增长乏力的背景下,美元仍是最具配置价值的核心资产,交易者需紧盯美联储政策、通胀数据、AI板块与美债收益率三大核心信号,把握阶段性行情与事件驱动机会,适应“波动主导、政策驱动”的全新交易周期。

美元指数周线图显示其跌破周线后并没有像之前一样快速反弹回到上升通道内,代表美元指数运行中枢出现了下移,美元指数大概率摆脱原有上升通道而转为箱体震荡。

(美元指数周线图,来源:易汇通)

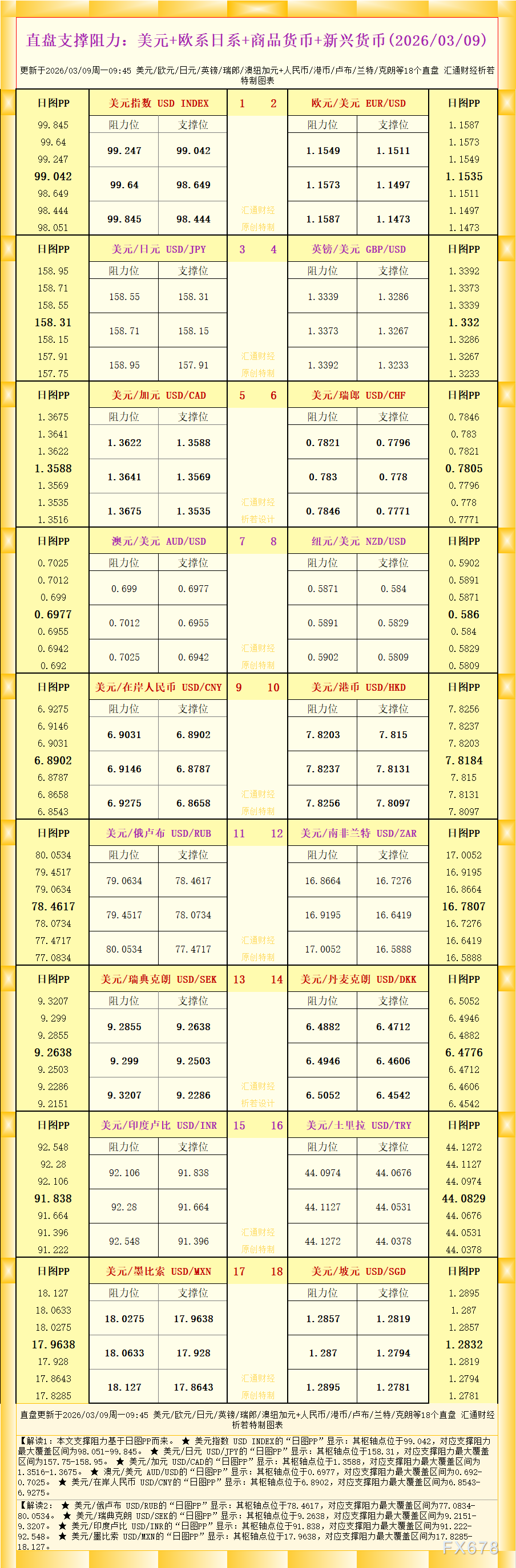

北京时间16:58,美元指数现报98.26。

逆水观澜

逆水观澜

沪公网安备 31010702001056号

沪公网安备 31010702001056号