随着市场重新调整对美联储12月10日议息决议的预期,贵金属市场波动性近日持续攀升。

周三公布的美联储会议纪要显示近期会议存在“严重分歧”,而优于预期的9月非农数据进一步佐证了放缓当前宽松步伐的合理性。

虽已落幕,美国政府停摆及其对数据可靠性的连锁反应仍笼罩市场,众多投资者增持黄金以对冲政策风险及央行效能减弱的预期。

9月非农数据缓解12月降息压力

周四发布的9月非农就业报告虽反映的是过往状况,但69000人的超预期增幅仍引发关注。

因美国政府停摆而延迟近两月发布的9月数据以明显优势超出预期,但报告同时显示失业率升至4.4%,创2021年以来新高,且七八月数据均遭下修。

尽管表面看来喜忧参半,但市场从中获得某种确信:美国政府停摆前劳动力市场的强劲程度确实超出预期。值得一提的是,劳工统计局近日已确认10月非农报告不会发布,和11月报告推至至12月16日发布——这意味着9月非农数据将成为美联储12月初利率决议前最后一份可参考的非农报告。

综合研判最新数据所显示的劳动力市场韧性,这不仅将缓解美联储进一步降息的压力,更印证了既有的鹰派政策倾向。

对金价而言,利率上行预期对当前黄金涨势构成阻力已非秘密——近一周来的价格走势与美联储日益强化的鹰派立场,皆印证了这一关联。

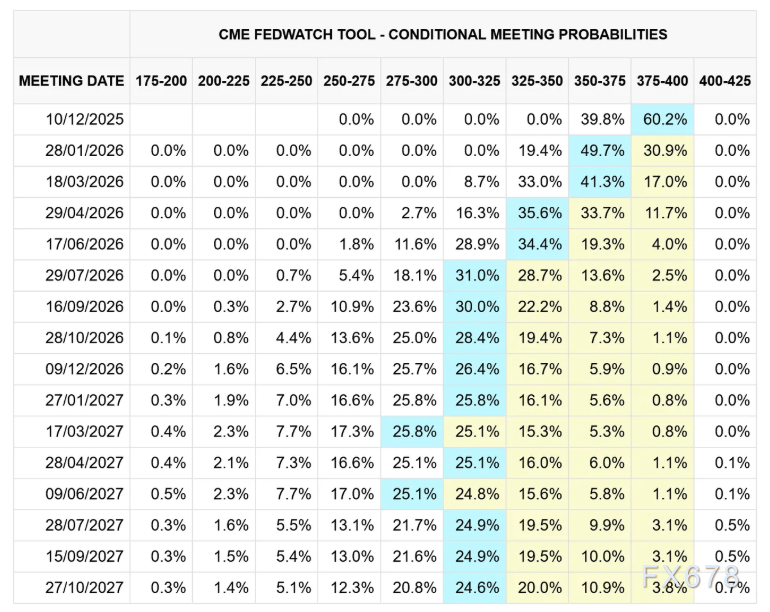

CME美联储观察工具预测:即将召开的议息会议有60.2%概率维持利率不变,降息可能性为39.8%。值得关注的是,仅在数周前10月决议落幕时,市场曾几乎认定12月将迎来连续降息,预期风向的转变某种程度上解释了贵金属价格的回调。

10月会议纪要凸显内部分歧

周三公布的纪要显示,在12月决策前政策制定者群体分歧日益加深,这为维持现有利率的预期提供了进一步依据。

简要概括会议内容:

“数位”与会者认为,若就业市场持续放缓,12月再度降息具有合理性——周四非农数据无疑对此构成质疑;

“多位”成员主张维持当前4.00%利率是12月更稳妥的选择,特别是考虑到近期缺乏经济数据支撑决策;

焦点似乎主要聚集于就业市场,而非通胀或经济活动,这使得作为12月决议前最后一份就业报告的非农数据更具重要意义。

基于前述讨论,至少会导致金价上行受抑——若实施降息则可能重获上涨动力。

黄金作为政策失误的对冲工具

尽管上述因素抑制金价,但市场正在思考:美联储如何在数据缺失环境下做出正确决策?由此,尽管利率走高本质利空黄金,但有迹象表明市场正将黄金作为政策失误的对冲工具。

考虑到数据真空期,美联储纵有决策失误亦情有可原。但假设12月按兵不动的决策在后续数据披露后被验证为失误,则可能引发美元信任危机,相比之下黄金将成为更具吸引力的财富储存手段。尽管当前影响微弱,但在市场对美联储把握经济现状能力存疑的背景下,这或为贵金属提供一定上行支撑——尽管决策困境并非美联储自身过错所致。

技术分析

(现货黄金日线图,来源:易汇通)

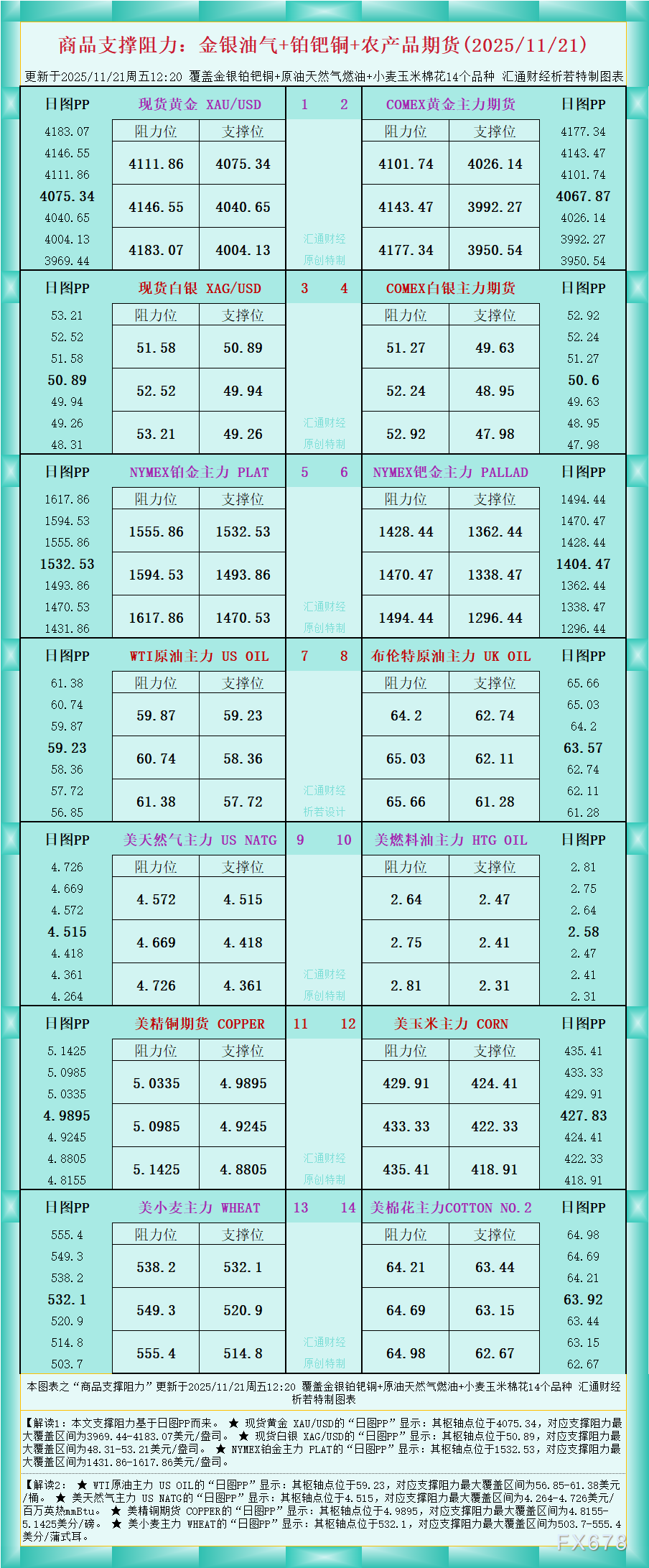

关键点位:

阻力位1:4240美元构成前期关键阻力位

阻力位2:4381美元附近历史高点构成下一阻力位

支撑位1:4041美元,即20日移动平均线所在处,构成初步支撑

支撑位2:4000美元关键心理整数关口料将成为关键支撑位,一旦跌破空加强空头势头

支撑位3:3886美元(10月28日波动低点附近)构成显著支撑防线

需要说明的是,尽管前述分析暗示金价短期承压,但必须注意到:即便2025年多数时间美联储持续鹰派,黄金今年仍凭借其他宏观因素驱动实现上涨。

下行方向,金价仍受多重移动平均线坚实支撑,4000美元关键心理关口(今年初首度突破)亦构成强力防御。此外,近期出现的多根针形K线表明,尽管美联储鹰派立场抑制2025年上行空间,市场对黄金仍存做多意愿——至少现阶段如此。

北京时间11:18,现货黄金现报4051.69美元/盎司。

芭菲滚雪球

芭菲滚雪球

沪公网安备 31010702001056号

沪公网安备 31010702001056号