场产生怎样的深远影响?本文将从多个角度深入剖析,带您了解背后的复杂逻辑。

日本央行的新策略:谨慎缩表的背后逻辑

日本央行近年来逐步调整其超宽松货币政策,试图从长达数十年的低利率甚至负利率环境中逐步走向“正常化”。自18个月前开始缩减资产负债表以来,日本央行已经迈出了历史性的一步。与此同时,自2024年8月起,日本央行启动了更为渐进的加息周期,试图在经济复苏与金融稳定之间寻找平衡。然而,面对全球经济的不确定性以及日本国内长期国债收益率的波动,日本央行选择了更为谨慎的缩表步伐。

经济不确定性与收益率波动

当前,全球经济环境充满挑战,地缘政治风险、能源价格波动以及通胀压力都对日本经济构成威胁。日本约90%的能源依赖进口,尤其是石油价格受中东局势影响显著波动,这使得日本的通胀率在过去两年达到高点。通胀压力的持续存在进一步推高了实际利率为负的可能性,这对日本央行的政策制定形成了掣肘。在这种背景下,日本央行决定放缓缩表速度,以避免对国内金融市场造成过大冲击,同时保持对日元汇率的稳定。

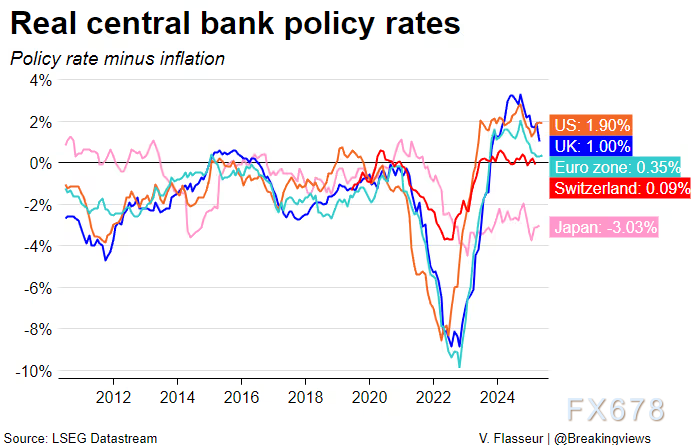

图:主要央行实质政策利率

政策目标:平衡利差与日元升值

理论上,适度的货币紧缩政策会缩小日本与海外债券之间的利差,从而提升日本国债对投资者的吸引力,并推动日元走强。然而,日本央行谨慎的政策表明,其更倾向于维持较低的长期收益率,以避免收益率曲线过于陡峭。这种策略虽然有助于短期内的市场稳定,但也意味着日本的实际利率和债券收益率在可预见的未来仍将处于负值区间。这直接影响了日本资本回流的动力。

为何日本资金迟迟不回流?

尽管日本央行正在逐步推进利率“正常化”,但日本的海外资本回流却迟迟未现。这背后既有国内经济环境的制约,也有全球投资回报的吸引力在发挥作用。

负实际利率的持续困扰

日本当前的通胀形势使得实际收益率继续为负。以某些指标衡量,日本的通胀率已达到两年来最高水平,而高企的能源价格可能进一步推高通胀预期。在这种情况下,日本国债的收益率对投资者而言吸引力有限。与此同时,美国和欧洲等市场的债券收益率相对较高,这使得日本投资者更倾向于继续持有海外资产,而非将资金调回国内。

收益率曲线趋平的挑战

日本央行的最新决定可能导致长期收益率受到压制,从而使收益率曲线从近期历史性的陡峭状态趋于平缓。如果日本央行继续推进利率正常化,收益率曲线可能进一步趋平,这对日本国内投资者的吸引力进一步下降。相比之下,美国和欧洲市场的高收益资产对日本投资者而言更具吸引力,尤其是寿险公司和退休基金等机构投资者,这些机构持有的海外资产规模庞大。

海外投资的庞大规模

日本作为全球重要的资本输出国,其海外投资规模令人瞩目。尽管日本在2024年将“全球最大债权国”的地位让给了德国,但其海外股票和债券持仓净值仍高达3.5万亿美元,创下历史新高。据德意志银行估计,日本寿险公司和退休基金持有的海外资产超过2万亿美元,约占其总资产的30%。如此庞大的资金规模意味着,即便日本投资者仅小幅调整投资组合,也可能对全球金融市场产生显著影响。

资金回流的关键:多重条件需同时满足

那么,究竟需要哪些条件才能促使日本资本大规模回流?摩根大通的分析师对此进行了深入研究,指出以下几个关键因素必须同时具备:

日本长期利率的持续上升:只有当日本国债的收益率显著提高,才能吸引投资者将资金从海外市场调回。

国家公共财政的改善:日本长期以来背负着高额公共债务,财政状况的改善将增强投资者对国内经济的信心。

日元对美元的稳步升值:日元汇率的走强将降低海外投资的吸引力,同时提升国内资产的相对价值。

这些条件看似简单,实则要求极高。以日本银行为例,如果其资产配置恢复到“安倍经济学”之前的比例(即82%的国内债券和13%的国外证券),那么仅银行和存款机构的回流资金就可能高达70万亿日元,折合当前汇率约5000亿美元。然而,摩根大通的分析师认为,这一情景并非短期内的基本假设,而是一个长期的潜在趋势。

日本央行的两难抉择与未来展望

日本央行的最新决定无疑降低了资本流动发生重大转向的可能性,至少在短期内是这样。行长植田和男多次表示将继续推进利率正常化,但市场普遍预期日本央行在2026年之前可能保持按兵不动的姿态。这种谨慎的态度既是为了应对国内经济的不确定性,也是为了避免对全球金融市场造成过大的波动。

全球市场的影响

日本资本的流向不仅影响国内经济,也对全球金融市场有着深远意义。如果日本投资者开始大规模回流资金,美国和欧洲的债券市场可能面临压力,而日元的升值也可能对全球外汇市场造成波动。然而,当前日本央行的政策选择表明,这种大规模回流的场景短期内难以实现。

长期趋势的可能逆转

尽管短期内日本资本回流的可能性较低,但从长期来看,过去十余年间从日本国债流向美国国债的趋势可能出现一定程度的逆转。如果日本央行能够成功推进利率正常化,同时国内经济环境逐步改善,日本的资金回流将不再是遥不可及的目标。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号