Peters承认,美国和亚洲大国可能达成贸易协议的乐观情绪已经反映在美国股市中。

她周三表示:“很明显,我们看到标普指数只比高点低3%或4%,但这无疑是个好消息。我们的感觉是,目前与亚洲大国的现状是,关税税率高得令人望而却步,所以谈判是好事。它可能会下降到仍然很高的水平,但总的来说,我们认为这将使美国的有效税率更接近15%左右的水平,在此情况下美国和全球GDP会继续增长,企业盈利可以继续保持强劲,因此应该受到市场和风险资产更广泛的欢迎。”

但Peters也强调,这不仅仅是美国的故事,因为背景中还有其他事情在发生。她说:“目前重大的讨论是,本届美国政府的改革有多少是周期性的,多少是结构性的。作为更重大讨论的一部分,当我们考虑投资者想要购买哪些回调时,地域多元化是关键主题之一,欧洲股市和美国股市应该都会受益。”

Peters表示,摩根大通目前正在设定未来12个月的价格目标,她对美国股市以及美联储应该给予的支持持乐观态度。

她称:“我认为,标准普尔500指数如果不能在这段时间内进一步达到新高的话,可能很容易达到2月份的高点。我们预计今年会有两次降息,明年还会有两次。这样的话,终端利率约为3.5%左右。如果增长疲软,显然还有进一步降息的空间。但我也认为,美联储受到一些通胀动态,特别是消费者通胀预期的限制。”

“经济增长将是积极的,企业盈利将是积极的,美联储将会降一点息,但不会大幅降息,这是我们看到的背景,是让我们产生地域多元化想法的原因,仍然是偏好风险的,但以一种有意的多元化方式。”

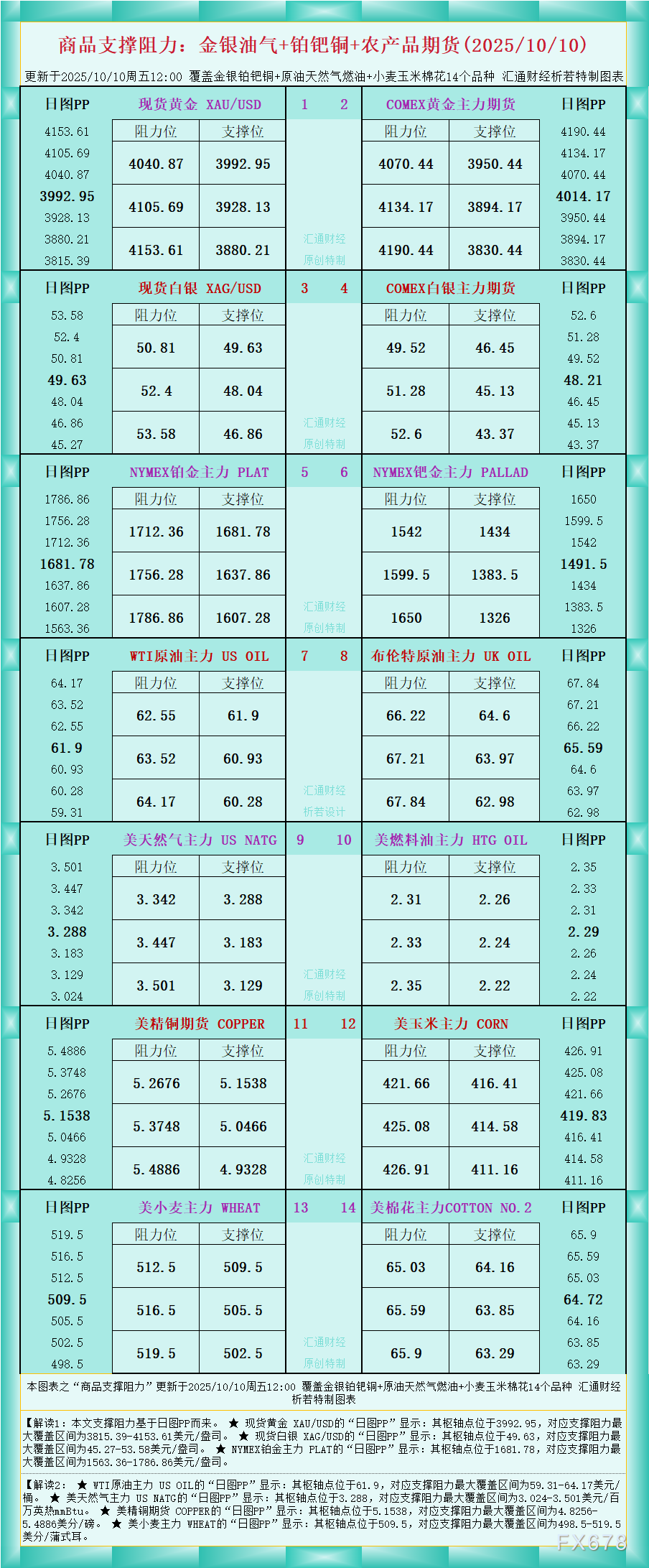

当被问及摩根大通在当前环境下如何看待黄金时,Peters表示:“我们仍看好黄金。”

她解释说:“我们正试图解决一些不同的问题,美国仓位过重是其中之一,因此按地域和货币分散投资是其中一个要素,但也只是更广泛的地域对冲。在过去的几年里,黄金的交易方式肯定是有规律的,我们认为这些结构性变化可能会继续发挥作用。”

Peters表示:“今年年初,我们的金价目标定在3500美元。我们现在刚刚突破。因此,展望未来12个月,我们认为,4000美元以上将是黄金新的合理价格目标,主要驱动因素仍是新兴市场央行。当你对比新兴市场与发达市场央行的仓位时,新兴市场央行仍有相当大的空间向发达市场央行靠拢,散户买入ETF也是如此。”

她补充说,随着GDP预期为正,摩根大通预计珠宝和科技行业对黄金的需求也应具有韧性,并可能在未来12个月内增长。

现货黄金日线图 来源:易汇通

北京时间5月9日13:03 现货黄金 报 3325.82 美元/盎司。

梦中有蝶

梦中有蝶

沪公网安备 31010702001056号

沪公网安备 31010702001056号