根据汇通财经观察,海外交易商估算的结果显示:

2025年4月7日当日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净多头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净多头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头。

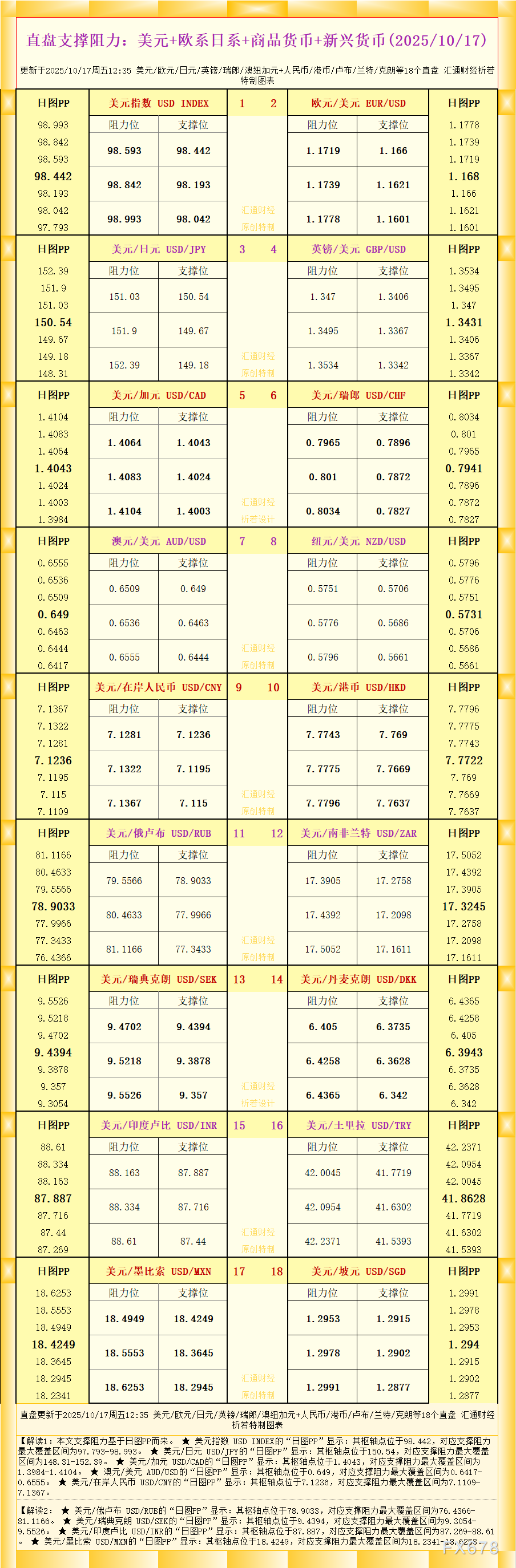

具体变动数据见图表。

小麦:天气升水与基金持仓形成共振

美国冬小麦优良率虽超预期(48%),但较去年同期下降8个百分点,叠加中南部平原持续干旱,天气升水推动价格反弹。持仓数据显示,商品基金近5个交易日净增小麦多头头寸4000手,4月7日单日净买入3000手,反映市场对减产风险的押注。国际贸易局势对美麦直接影响有限,但美元指数走弱间接提升其出口竞争力。技术面看,5.40美元/蒲式耳关键阻力位突破后,短期或测试5.60美元/蒲式耳区间上沿。

玉米:种植延误与基金空头回补共推涨势

俄亥俄河谷及密西西比河下游洪涝导致玉米种植延误,叠加巴西二茬玉米产区降雨缓解单产担忧,市场焦点转向美国国内供应。基金持仓呈现显著空头回补,近5日净增多头16000手,4月7日单日净买入3500手,扭转了30日累计净空8万手的颓势。现货层面,墨西哥湾玉米驳船基差走弱(4月装船报价74美分/蒲式耳,较上周五下跌),反映出口需求受贸易担忧抑制,但中西部内河运输受阻可能加剧短期区域性供应紧张。若种植进度持续滞后,4.70美元/蒲式耳或成下一目标位。

大豆:贸易阴云压制,豆粕独善其身

大豆期货虽反弹但仍接近年度低位,市场对全球贸易政策不确定性的担忧持续发酵,特别是主要进口国可能调整采购来源的预期令美豆承压。商品基金近5日净增大豆空头11000手,4月7日单日净卖出2000手,显示看空情绪浓厚。现货市场分化明显:墨西哥湾大豆FOB出口升水微涨1美分至91美分/蒲式耳,但驳船基差持续走弱(4月装船报价63美分/蒲式耳,周环比降2美分)。相比之下,豆粕因压榨利润改善及供应收紧获基金青睐,近5日净多头增加500手,5月合约收于284.60美元/短吨(+1.5美元)。若国际买家转向南美供应,美豆压榨需求或成价格唯一支撑。

豆油:生物燃料需求疑虑加剧抛售

豆油成为资金集中做空品种,4月7日基金净卖出3000手,30日累计净空头达8500手。尽管原油价格反弹,但美国国内生物燃料掺混政策的不确定性及豆粕-豆油价差交易压制盘面。技术面看,豆油已跌破关键均线支撑,短期或延续弱势震荡。

未来展望:天气市与政策市博弈加剧

短期(1-2周):小麦、玉米价格仍受天气主导,若干旱或洪涝延续,基金或继续增持多头;大豆则需关注贸易政策动向对实际出口的影响,9.50美元/蒲式耳关口面临考验。

中期(1-3个月):种植进度及南美物流将成为玉米、大豆定价核心,而豆粕可能因压榨量回升迎来补库行情。需警惕国际贸易紧张局势反复对市场情绪的冲击。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号