美玉米、美国小麦和大豆期货的净空头持仓持续增加,这反映了市场对未来谷物供应充足的预期。然而,豆粕和豆油的持仓变化则显示出不同的市场情绪,这可能与全球油脂需求、天气状况以及国际贸易形势密切相关。总体而言,市场正在为即将到来的种植季节做准备,同时也在密切关注全球贸易动态,以及俄乌局势对黑海航运的影响。

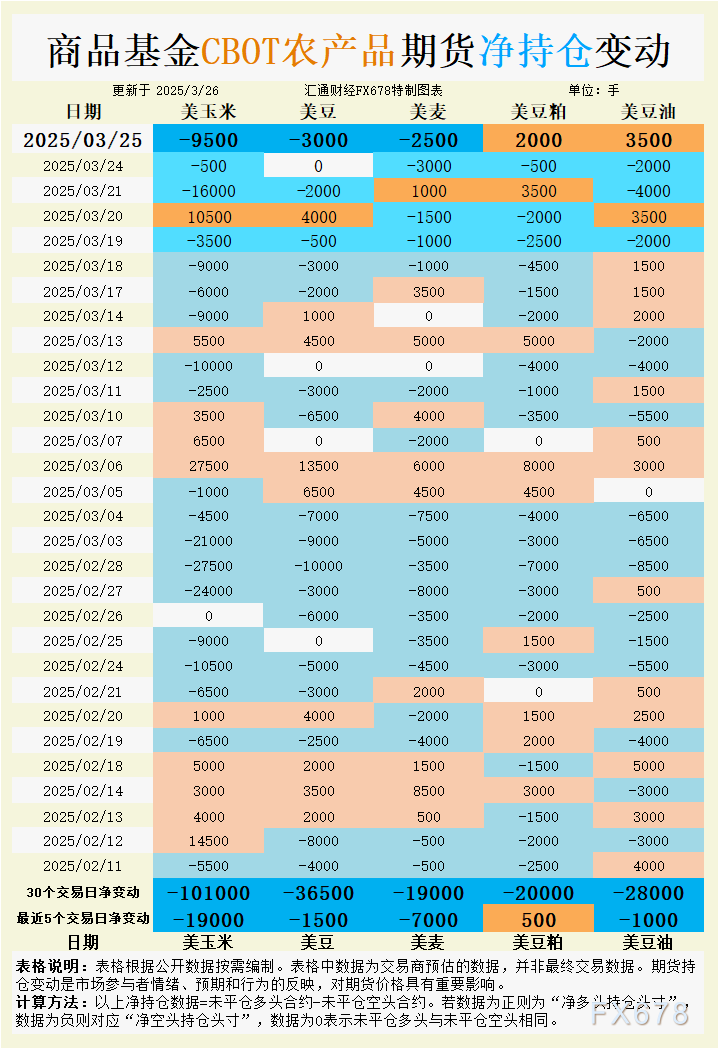

根据汇通财经观察,海外交易商估算的结果显示:

2025年3月25日当日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净多头。

最近5个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净多头;增加CBOT豆油投机性净空头;

最新30个交易日,大宗商品基金:

增加CBOT玉米投机性净空头;增加CBOT大豆投机性净空头;增加CBOT小麦投机性净空头;增加CBOT豆粕投机性净空头;增加CBOT豆油投机性净空头。

具体变动数据见图表。

1.

玉米

近期,大宗商品基金增加了玉米的净空头头寸,至3月25日净空头为9500手。过去五个交易日内,玉米期货的净空头持仓增加了近1.9万个合约,反映出市场对短期玉米价格下行的担忧。从基本面来看,美国南部地区的玉米播种进度较快,特别是在路易斯安那州和德克萨斯州的播种工作进展顺利。此外,巴西和阿根廷的玉米供应充足,预计将继续对美国玉米出口构成压力。虽然近期市场担忧美国与主要贸易伙伴的关税问题,但总体来看,市场对玉米供应前景持谨慎乐观态度,预计未来玉米价格可能面临一定的下行压力。

2.

大豆

3月25日,大豆的净空头持仓减少至3000手,但过去五个交易日内大豆净空头有所增加,且达到1.5万手。大豆市场的情绪受到了南美丰收预期的影响,尤其是巴西大豆的高产预期加剧了市场对美国大豆出口的担忧。尽管如此,近期美国国内豆粕和豆油的需求表现较为稳定,这一定程度上支撑了大豆的价格。与此同时,全球主要进口国如中国、墨西哥和欧洲的需求仍然在波动,这为大豆市场带来不确定性。预计短期内,大豆价格可能维持震荡整理,等待更多的出口数据和国内播种季节的推进。

3.

小麦

小麦的净空头持仓也持续增加,至3月25日为2500手。过去五个交易日内,小麦净空头的增加幅度接近7000手,反映了市场对全球小麦供应充足的预期。特别是俄罗斯和乌克兰的出口形势改善,以及黑海航运安全协议的达成,为小麦市场带来了较为乐观的信号。然而,干旱天气对美国中西部小麦生长的影响仍在,虽然美国农业部(USDA)报告显示堪萨斯州冬小麦的生长状况略有改善,但整体市场情绪仍倾向于看空小麦价格。未来几周内,预计小麦价格将面临较大的波动风险,需关注天气变化和黑海地区的供应情况。

4.

豆粕与豆油

豆粕和豆油的期货市场表现较为独立。根据3月25日的持仓数据,豆粕净多头增加了2000手,显示出市场对豆粕需求前景的乐观情绪。豆油的净多头也有所增加,达到了3500手,表明市场对植物油的需求依然强劲。尽管美国国内的豆粕需求稳定,但巴西和阿根廷的豆粕出口仍面临挑战,尤其是在巴西南部的干旱天气影响下。与此同时,全球植物油需求的增长,特别是在亚洲地区的需求,推动了豆油价格的上涨。预计未来几个月,豆油价格可能继续受益于全球油脂需求的强劲支撑。

国际贸易与基差情况分析

从国际贸易的角度来看,美国的谷物出口面临一定的竞争压力。特别是在大豆和玉米的出口上,巴西和阿根廷的供应优势逐渐凸显,这对美国的出口构成挑战。与此同时,据路孚特,最近美国与俄罗斯和乌克兰就黑海航运安全达成协议,可能会在短期内进一步缓解黑海地区小麦出口的压力。这一协议可能为全球小麦供应提供保障,尤其是在俄罗斯和乌克兰的大规模出口基础上。

基差方面,豆粕和豆油的基差仍然坚挺,尤其是在美国国内供应紧张的背景下。美国南部地区的加工厂和运输通道出现了供需失衡的情况,导致豆粕基差有所上升。玉米和小麦的基差相对较弱,主要受到南美丰收预期和美国春季播种季节推进的影响,短期内可能仍会面临较大的压力。

未来趋势展望

综上所述,CBOT谷物期货市场当前的主要驱动因素包括春季播种进度、南美农作物的丰收预期、俄乌局势的变化以及全球贸易紧张局势的影响。短期内,玉米、大豆和小麦的期货市场可能会继续承压,尤其是在供应充足的预期下。然而,豆粕和豆油的市场情绪相对强劲,可能会在全球油脂需求的支持下继续上涨。

投资者需密切关注即将发布的美国农业部(USDA)农作物报告,尤其是关于种植面积和库存数据的变化,这可能会成为市场走势的关键转折点。此外,全球贸易形势的进一步发展,特别是中国、巴西和阿根廷的需求变化,也将对谷物市场产生深远影响。

预计在未来的几周内,谷物期货市场将呈现震荡整理的态势,价格波动较大,市场情绪仍然偏向谨慎。投资者需要根据最新的基本面数据和国际形势变化,灵活调整策略。

从国际贸易的角度来看,美国的谷物出口面临一定的竞争压力。特别是在大豆和玉米的出口上,巴西和阿根廷的供应优势逐渐凸显,这对美国的出口构成挑战。与此同时,据路孚特,最近美国与俄罗斯和乌克兰就黑海航运安全达成协议,可能会在短期内进一步缓解黑海地区小麦出口的压力。这一协议可能为全球小麦供应提供保障,尤其是在俄罗斯和乌克兰的大规模出口基础上。

基差方面,豆粕和豆油的基差仍然坚挺,尤其是在美国国内供应紧张的背景下。美国南部地区的加工厂和运输通道出现了供需失衡的情况,导致豆粕基差有所上升。玉米和小麦的基差相对较弱,主要受到南美丰收预期和美国春季播种季节推进的影响,短期内可能仍会面临较大的压力。

未来趋势展望

综上所述,CBOT谷物期货市场当前的主要驱动因素包括春季播种进度、南美农作物的丰收预期、俄乌局势的变化以及全球贸易紧张局势的影响。短期内,玉米、大豆和小麦的期货市场可能会继续承压,尤其是在供应充足的预期下。然而,豆粕和豆油的市场情绪相对强劲,可能会在全球油脂需求的支持下继续上涨。

投资者需密切关注即将发布的美国农业部(USDA)农作物报告,尤其是关于种植面积和库存数据的变化,这可能会成为市场走势的关键转折点。此外,全球贸易形势的进一步发展,特别是中国、巴西和阿根廷的需求变化,也将对谷物市场产生深远影响。

预计在未来的几周内,谷物期货市场将呈现震荡整理的态势,价格波动较大,市场情绪仍然偏向谨慎。投资者需要根据最新的基本面数据和国际形势变化,灵活调整策略。

综上所述,CBOT谷物期货市场当前的主要驱动因素包括春季播种进度、南美农作物的丰收预期、俄乌局势的变化以及全球贸易紧张局势的影响。短期内,玉米、大豆和小麦的期货市场可能会继续承压,尤其是在供应充足的预期下。然而,豆粕和豆油的市场情绪相对强劲,可能会在全球油脂需求的支持下继续上涨。

投资者需密切关注即将发布的美国农业部(USDA)农作物报告,尤其是关于种植面积和库存数据的变化,这可能会成为市场走势的关键转折点。此外,全球贸易形势的进一步发展,特别是中国、巴西和阿根廷的需求变化,也将对谷物市场产生深远影响。

预计在未来的几周内,谷物期货市场将呈现震荡整理的态势,价格波动较大,市场情绪仍然偏向谨慎。投资者需要根据最新的基本面数据和国际形势变化,灵活调整策略。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号