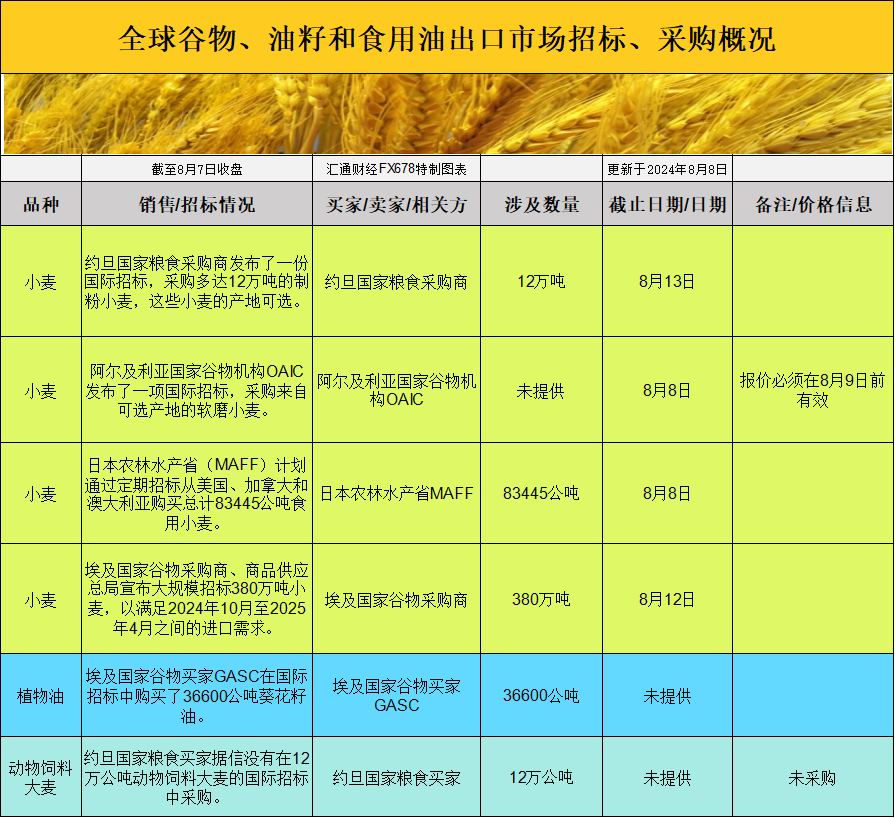

全球谷物、油籽和食用油出口市场招标、采购概况:

大豆市场分析:CBOT持仓变动与市场情绪的微妙舞蹈

在CBOT市场,大豆期货价格经历了一番波动。8月份装载的墨西哥湾大豆驳船报价相较于11月期货价格高出71美分,较周二上涨3美分,显示出市场对大豆的短期需求有所回暖。然而,9月上半月的FOB出口溢价下跌3美分,反映出市场对未来价格的谨慎态度。

美国农业部即将公布的出口销售数据显示,市场预期2024-25年美国大豆每周销售量在40万-90万公吨之间。这一预期与巴西贸易组织Anec的预测相呼应,后者预计巴西本月将出口784万吨大豆,较去年同期有所增长。然而,中国海关数据显示,尽管7月份中国大豆进口量同比增长2.9%,但今年前七个月的总进口量仍下降1.3%。

从技术角度来看,大豆期货价格在经历了一段时间的下跌后,目前处于关键的支撑位附近。交易者需密切关注价格是否能在此区域获得足够的买盘支撑,从而形成反转信号。

市场情绪受到多方面因素的影响。一方面,有消息称美国将向中国出售大豆,尽管这一消息尚未得到美国农业部的确认,但已在市场中引起了一定的波澜。另一方面,美国现货玉米和大豆基础报价的涨跌互现,反映出市场对旧作的抛售压力以及对未来价格的不确定性。

豆粕市场分析:工厂停工与需求疲软的双重夹击

豆粕市场在本周表现相对平稳,尽管加工厂在计划的停工期间继续工作,但需求疲软导致CIF报价增加,而出价大多下降。芝加哥期货交易所12月豆粕期货价格下跌7美元,至每短吨318.1美元。

美国丰收预期、中西部玉米带天气温和以及油籽需求低迷,这些因素共同作用于豆粕市场,形成了当前的价格压力。交易者开始将现货豆粕基差从8月合约转为9月合约,显示出市场对未来价格的预期调整。

从技术角度分析,豆粕期货价格目前处于一个关键的支撑区域。若价格能够在此区域获得支撑并反弹,可能预示着市场的短期底部形成。

尽管市场对豆粕的需求整体疲软,但加工厂的停工计划对市场供应产生了一定影响。交易者需密切关注加工厂的开工情况以及需求端的变化。

豆油市场分析:供需平衡的微妙调整

豆油市场在本周表现相对稳定,价格波动较小。市场正在等待更多的供需数据来指引未来的价格走势。

豆油作为大豆加工的副产品,其价格受到大豆供需状况的直接影响。当前大豆市场的不确定性也反映在豆油价格上。

豆油期货价格在技术图表上显示出一定的波动性,但整体趋势尚不明朗。交易者需关注关键技术指标的变化,以判断市场的动向。

市场对豆油的需求相对稳定,但需注意全球经济形势以及相关政策变动对价格的潜在影响。

小麦市场分析:供需报告前的谨慎情绪

美国南部平原地区硬红冬小麦的现货报价保持不变,而期货价格则下跌。市场在等待美国农业部即将发布的月度供需报告,以获得更明确的市场指引。

法国小麦产量下降和全球需求增加为小麦市场提供了一定的支撑。然而,美元的回升以及玉米期货的压力,使得小麦价格面临下行风险。

小麦期货价格在技术图表上显示出一定的下行压力。交易者需关注价格是否能在关键支撑位附近获得足够的买盘支撑。

美国农业部的月度供需报告将是影响小麦市场的关键因素。此外,全球经济形势以及相关政策变动也将对小麦价格产生影响。

玉米市场分析:丰收预期与价格压力的博弈

美国中西部地区玉米现货基差报价涨跌互现,反映出市场对旧作的抛售压力以及对未来价格的不确定性。CBOT最活跃的玉米合约收盘下跌,显示出市场对丰收预期的反应。

美国丰收预期、中西部玉米带天气温和以及油籽需求低迷,这些因素共同作用于玉米市场,形成了当前的价格压力。

玉米期货价格在技术图表上显示出一定的下行趋势。交易者需关注价格是否能在关键支撑位附近获得足够的买盘支撑。

市场对玉米的需求整体稳定,但需注意全球经济形势以及相关政策变动对价格的潜在影响。

在当前的谷物期货市场中,CBOT持仓变动无疑是市场情绪变化的一个重要指标。通过对大豆、豆粕、豆油、小麦和玉米市场的深入分析,我们可以看到,尽管市场面临诸多不确定性,但交易者仍需密切关注最新的行情数据、基本面信息以及技术面信号,以做出明智的交易决策。随着美国农业部即将发布的关键报告,市场将迎来新的波动,让我们拭目以待。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号