CBOT持仓变动跟踪

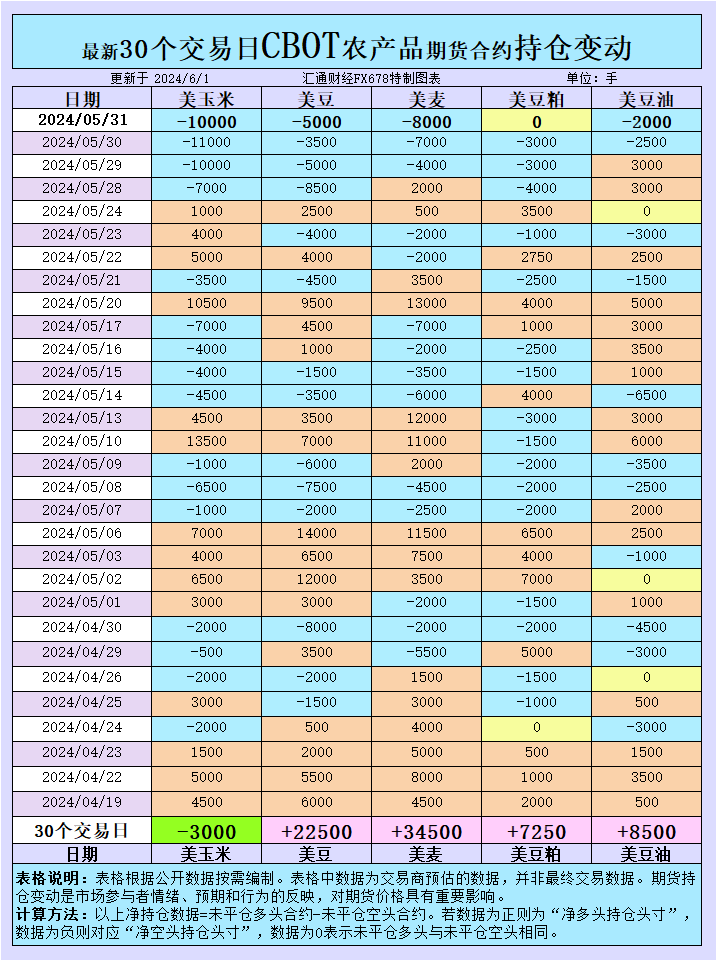

根据知名机构汇通财经的观察,海外交易商估算的结果显示,大宗商品基金在CBOT市场的持仓变动呈现分化态势。具体来看,玉米和小麦的投机性净空头头寸有所增加,而豆粕的未平仓多头与未平仓空头保持平衡。在最近30个交易日中,大宗商品基金对玉米的投机性净空头头寸持续增加,而大豆、小麦和豆粕的投机性净多头头寸则有所增加。具体变动数据详见图表。

期货市场表现

本周,小麦和玉米期货价格双双收跌,市场焦点主要聚焦于俄罗斯的作物状况。小麦价格的下跌部分是由于获利回吐以及俄罗斯的降雨影响。此外,小麦价格的下跌也带动了玉米价格的走低。与此同时,由于播种速度的加快,大豆产量有所下降。

俄罗斯作物影响

俄罗斯的有利降雨以及获利回吐的影响,导致芝加哥小麦和玉米期货在周五出现下跌。此前,由于持续干旱和霜冻,俄罗斯小麦产量预计会减少,推动本周小麦价格一度上涨至10个月以来的最高水平,达到每蒲式耳7.20美元。然而,分析师指出,到周五,交易员们对这场及时的降雨对作物的缓解作用的担忧已经减轻。

分析师观点

AgMarket的联合创始人Brian Splitt表示,“俄罗斯小麦的势头正在逐渐消退,我们必须看到新的因素来保持这种势头,天气只能维持一段时间的利好。”CBOT七月小麦期货价格下跌11-3/4美分,收于每蒲式耳6.81美元。

玉米和大豆市场动态

玉米期货方面,本周最活跃的合约Cv1收盘下跌3.98%,为去年7月以来的最大百分比跌幅,这主要受到小麦价格下跌的拖累以及交易商在月底调整头寸的影响。CBOT七月玉米期货结算价下跌2.50美分,至每蒲式耳4.4625美元。

大豆期货同样出现下跌,主要由于投资者在月底调整了仓位。美国通胀数据显示,上个月没有出现令人担忧的新上涨势头迹象,这为谷物出口销售提供了一定程度的支持。CBOT七月大豆期货结算价下跌4.75美分,至每蒲式耳12.05美元。

美国作物种植与出口销售

美国农民在阵雨期间玉米和大豆种植取得了稳步进展,降雨可能有助于今年作物的早期生长。然而,交易商指出,创纪录的夏季高温预测和其他天气风险可能会为玉米和大豆期货提供支撑。

此外,阿根廷大豆的快速销售也给芝加哥大豆期货带来了压力。在墨西哥湾,玉米驳船价格保持稳定,而大豆出价则表现疲软。海外需求的强劲和期货价格的下跌支撑了玉米基准报价的稳定至上涨。

美国农业部出口销售报告

美国农业部(USDA)的数据显示,上周美国旧作玉米净销量下降至810,200公吨,尽管本季迄今为止的销量比去年同期增长了31%以上。CIF墨西哥湾5月玉米驳船报价比CBOT 7月期货上涨1美分,至47美分。7月驳船交易价格比期货上涨2美分,至53美分。

由于季节性出口需求疲软,墨西哥湾地区大豆到岸价(CIF)基准报价持平或走弱。美国农业部在周五发布的周报中表示,上周旧作大豆销售总量为329,400吨,与贸易估计一致,而新作大豆销售量接近预估区间的低端,为6,900吨。

美国现货谷物市场

美国现货谷物-玉米基差保持坚挺,因期货下跌、农民销售放缓。中西部地区玉米基差出价由稳转强,河流码头和加工厂的玉米基差出价走强。

未来天气预报与市场预期

分析师预计,本周末至下周美国中西部地区将出现阵雨和暴风雨,随后将进入干燥的播种期。这一天气变化可能会对作物的生长和期货市场的走势产生影响。尽管目前市场对俄罗斯作物的担忧有所缓解,但未来天气的不确定性仍然存在,这可能会为谷物和油籽市场带来新的波动。投资者在做出交易决策时,需要密切关注天气变化以及相关市场动态。

塔伦

塔伦

沪公网安备 31010702001056号

沪公网安备 31010702001056号