鉴于美联储决策者要到6月11日至12日的会议后才会发布新的经济预测,因此这份政策声明和鲍威尔的言论将成为判断官员们是否仍计划今年降息以及降息幅度的唯一指引。

美联储官员们去年年底开始散播降息的热切期望,当时美国经济似乎明确走上了回归低通胀之路,官员们预计今年借贷成本将稳步下降,但自那以来,降息决策的制订过程基本上停滞不前。

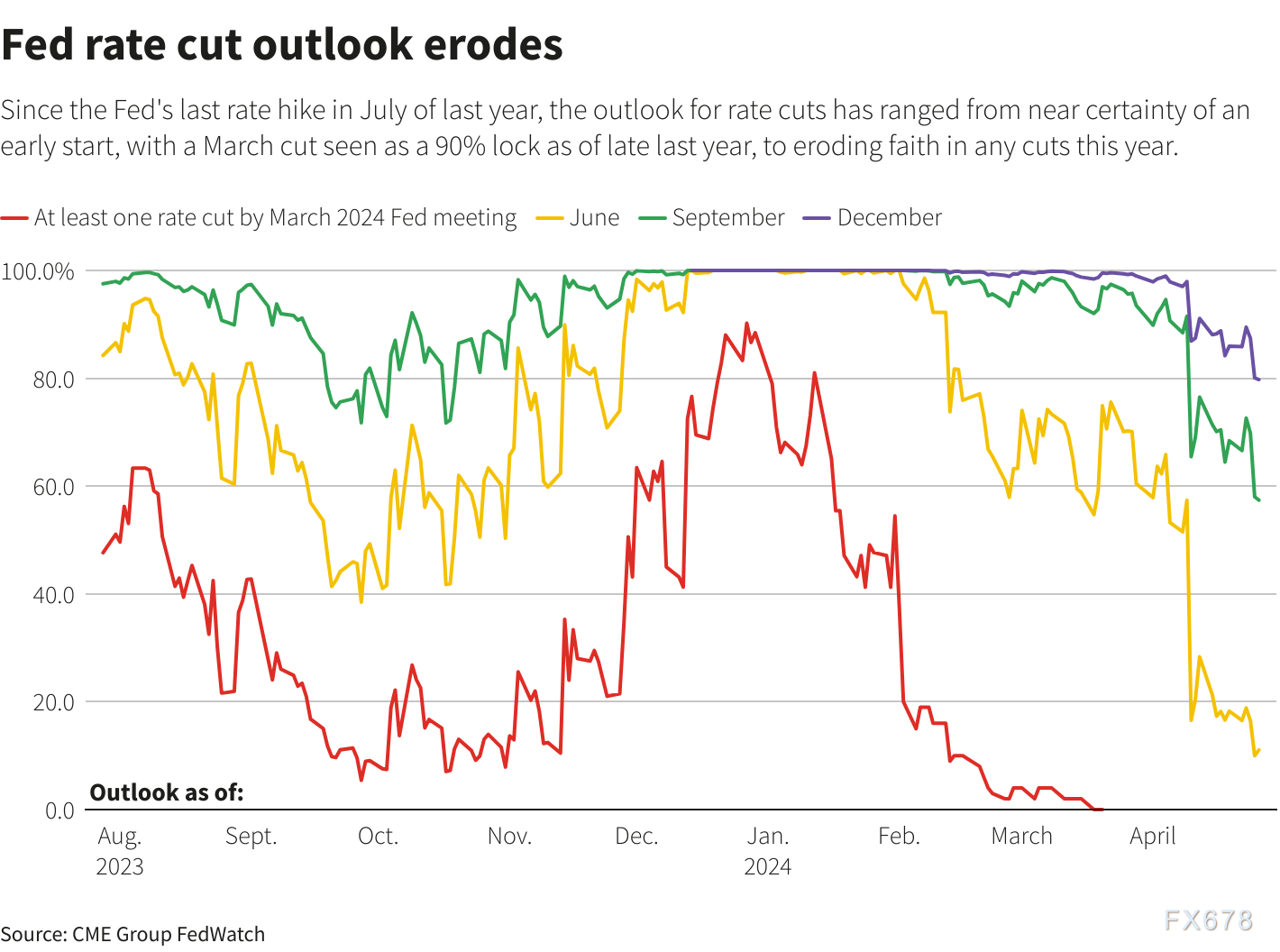

美联储降息前景减弱

美联储的指标隔夜利率目标区间自去年7月以来一直保持在5.25%-5.50%,市场预计在周三结束的为期两天的政策会议上也不会改变。现在看来,可能在一段时间内都不会改变。

自去年年底以来,通胀一直处于徘徊状态,一些政策制定者认为通胀进展存在停滞的风险,而降息的前景也逐渐向后转移,目前对于今年是否会降息也产生了一些疑问。

如何描述美联储目前的立场?今年早些时候,美联储似乎明确走在降息方向上。就在六周前,官员们还预计2024年将降息三次、每次25个基点,但资深美联储观察人士最近的言论却告诉人们前景很模糊。

图:美联储降息前景减弱

SGH Macro Advisors首席美国经济学家 Tim Duy认为,美联储就像一名等待上场时机的运动员,即将出炉的住房通胀数据将是决策者能否携降息入场的关键。

住房通胀是否会放缓?

住房成本最近在驱动通胀,美联储官员仍预计住房成本将会下跌并带动总体通胀率下降。但强劲的数据继续削弱人们对通胀快速回归美联储2%目标的信心。政策制定者关注的一些替代性住房成本指标尚未显示出明显的改观。

因此,美联储主席鲍威尔预计将在周三的新闻发布会上“重申最近的信息,即尽管(联邦公开市场委员会)参与者仍预计在他们有信心通胀走上通向物价稳定之路时降息,但他们预计短期内不会有这样的信心,”Duy写道。政策制定者“相信住房通胀将在今年晚些时候下降。根据这种观点,通胀趋缓仍将到来,只是被推迟了。”

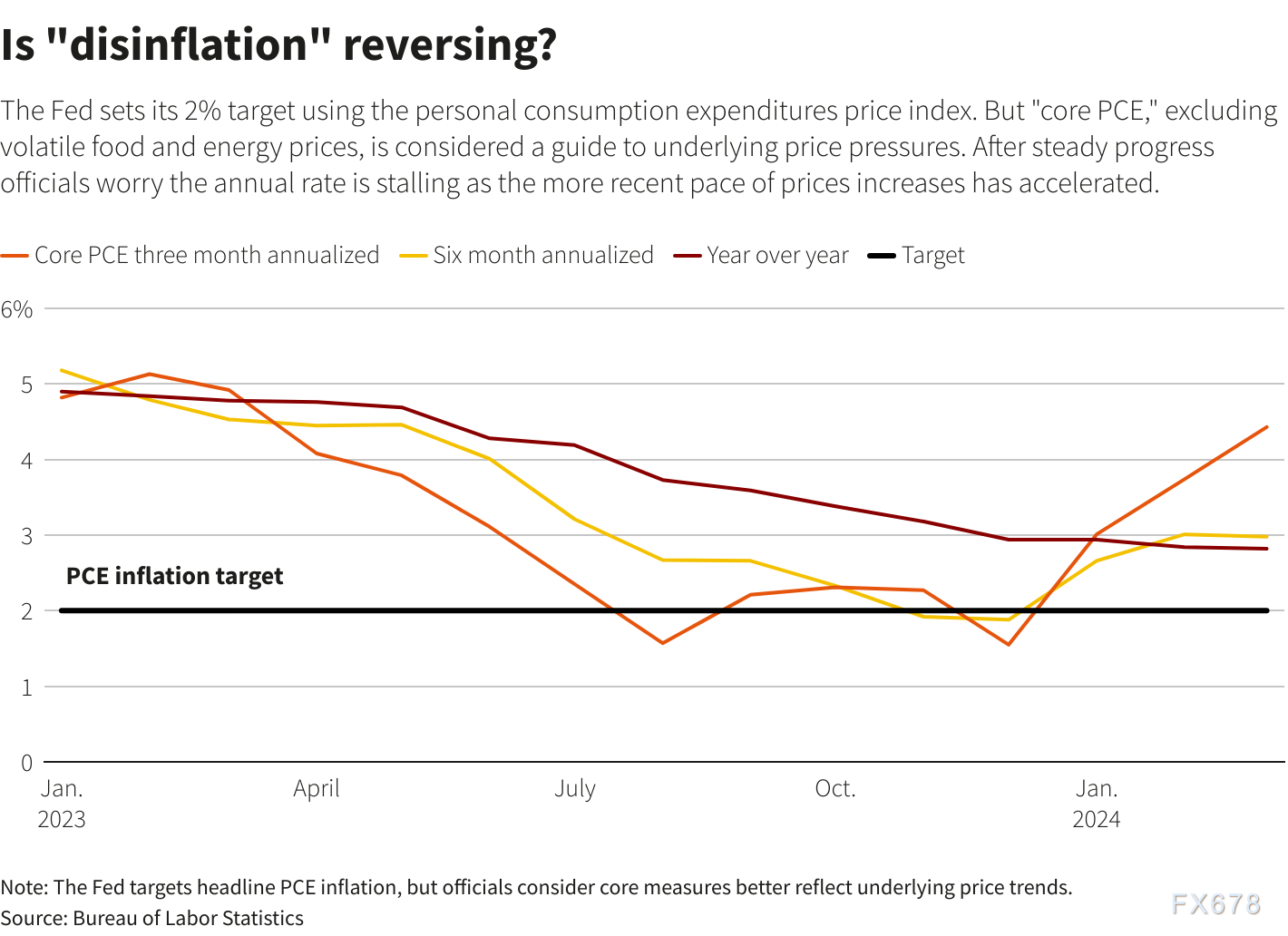

“通胀回落”趋势是否出现转变

毕马威(KPMG)首席经济学家Diane Swonk认为,美联储官员陷入了更深的困境,她称之为“货币政策炼狱”,这并不是说他们要为过去的罪过付出代价,而是因为他们的前进方向不再确定。

Swonk写道,由于今年头几个月通胀快于预期,美联储“不太确定自己是否已采取足够措施抑制通胀和可以降低利率;若通胀进一步加速,将迫使美联储考虑额外加息”。

“关键在于,美联储即将发表的声明将在多大程度上改变争论的基调”,Swonk写道。他强调3月20日的声明是如何阐述在何种条件下降低指标利率将是合适的。

删除“降低”一词,或对下一步政策措施转为更平衡的观点,将会发出特别强烈的信号,说明最近的通胀数据已得到消化。

图:“通胀回落”趋势是否出现转变

Evercore ISI副董事长Krishna Guha打比方称,美联储置身于一条岔路上,在通往最终目的地的途中停滞不前,而最终目的地本身可能也变得不那么确定。

目前,他认为鲍威尔和其他美联储官员将努力维持当前对未来降息的基本观点,同时承认最近的数据对此并无帮助。

Guha表示,他预计“声明中的政策措辞不会发生变化”,鲍威尔将在新闻发布会上重申,央行“完全可以”在必要时维持利率不变以降低通胀率,并在通胀下降情况明朗时降息。

但这次会议“也可能最终只是一次意义更深远的鹰派政策重置过程的中途站”,这要取决于新公布的薪资和其他数据表现。

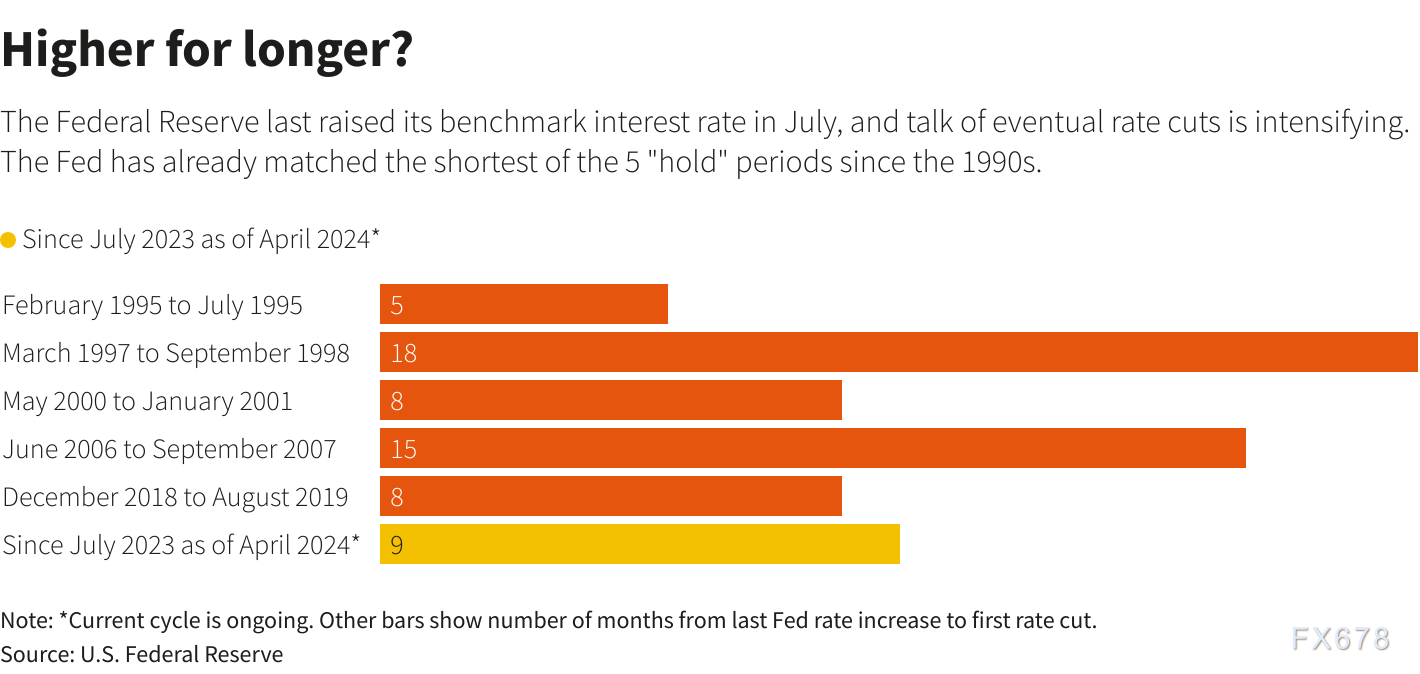

更长时期维持更高利率?

图:更长时期维持更高利率?

以措辞生动而闻名的芝加哥联储主席古尔斯比(Austan Goolsbee)捕捉到了这种情绪的变化,美联储需要应对一条更加复杂的道路。

去年年底,他认为美联储已经走上了“金色大道”,通胀率下降,而失业率并没有像过去那样上升,经济增长也未放缓。

在本月稍早的评论中,他仍坚持结果是这样一个结果,但周围情况发生了变化。

2023年的经济表明“我们或许可以在不出现严重衰退的情况下降低通胀率”,古尔斯比说,“这种情况能在2024年继续下去吗?我希望如此。但情况不会那么极端...这是‘金色岔道’而不是‘金色大道’”。

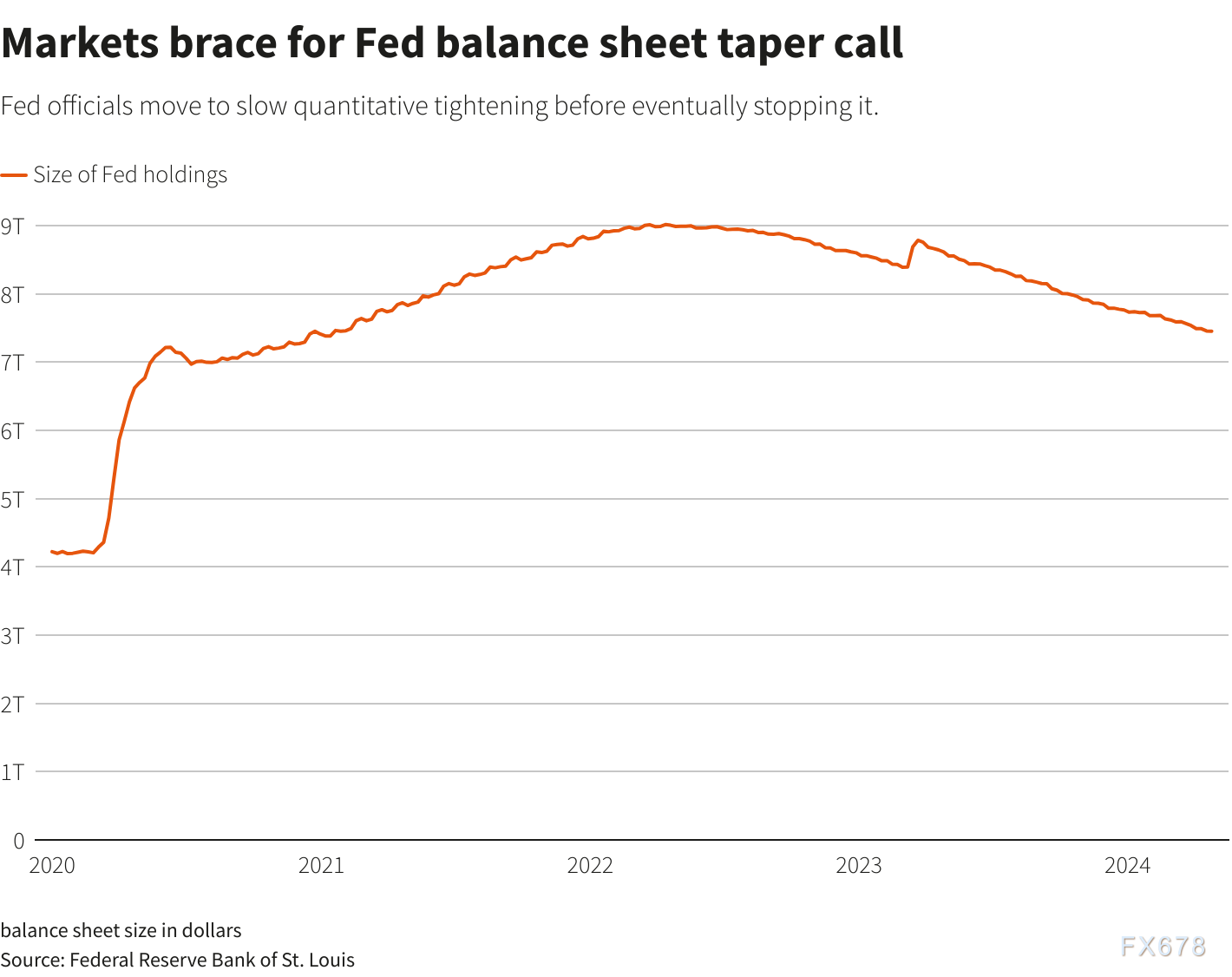

美联储是否放缓缩表计划可能成为本周会议焦点

一些经济学家表示,美联储最早可能在本周的政策会议上宣布开始为缩减资产负债表计划收尾,然而通胀高企导致利率前景不明朗,可能会使“缩表”声明推迟到6月。

下修量化紧缩政策意味着美联储将放慢紧缩的步伐。根据该计划,美联储每月允许高达950亿美元的美国公债和抵押贷款债券从央行投资组合中到期,而不会进行再投资。美联储官员一直在暗示,他们将在不久后放慢量化紧缩政策,并指出,通过放慢量化紧缩政策的步伐,他们可以降低市场面临压力的风险,并可能更大程度地缩减其持有量。

美联储在新冠疫情爆发后将资产负债表规模扩大一倍至9万亿美元,以稳定市场并刺激经济,之后则是自2022年6月以来一直在削减资产负债表规模。美联储在大幅加息以使通胀率回到2%的目标水平的同时,启动了量化紧缩政策。

美联储债券持有量已降至约7.5万亿美元,尽管美联储尚未表明其最终希望持有的数量,但其正寻求达到既能降低利率波动、且能严格管控联邦基金利率的市场流动资金水平;联邦基金利率是美联储履行职责的主要政策工具。纽约联储最近发布的一份报告称,量化紧缩过程可能会持续到2025年,之后持有量才会趋于平稳。

美联储3月会议纪录显示,官员们倾向于下修量化紧缩政策,其重点仅仅是放缓美国公债的减持,因抵押贷款债券的到期金额远低于每月350亿美元的目标,而且最终他们倾向于仅持有政府债券。

摩根大通经济学家在一份研究报告中表示:“美联储缩减资产负债表计划的下一步非常明确:将每月公债持仓缩减上限从600亿美元削减至300亿美元。唯一真正的问题是何时:在5月会议上还是在6月会议提出。”

他们指出:“我们倾向于(5月)会议”,因这次会议利率政策会料将不会有什么变化,决策官员们也不会更新经济数据预估。”

美联储不遗余力地将其资产负债表和利率政策分开处理,尽管两者都朝着同一个方向努力,使美联储的政策整体上更具有限制性。

Wrightson ICAP分析师认为,美联储将在周三为期两天的政策会议结束时宣布缩减量化紧缩政策,因为“也没有明显的等待理由”。

美国银行经济学家认为,美联储本周将宣布放缓缩表速度,因为这将有助于其打理银行和财政部为管控现金流所产生的流动资金需求。

图:美联储资产负债表规模变化

但其他人则认为这个问题可能要推迟一个月。

德意志银行经济学家表示:“在一个很难做出判断的情形下,我们目前预计下调量化紧缩上限的公告将推迟到6月会议。尽管官员们似乎普遍同意调整缩表参数,但我们认为他们希望避免因放缓量化紧缩而产生任何鸽派误解,因这可能会无意中放宽金融条件。”

美联储将在6月会议上公布新一轮利率和关键经济数据预估,德意志银行表示,“他们可能倾向将此次声明与6月会议点阵图上更为鹰派的信号结合起来”,以避免出现混杂的政策信息。

LH Meyer的分析师也认为会在6月处理资产负债表议题,并指出“联邦公开市场委员会(FOMC)可以就大致框架(“原则和计划”)做出决定,并在5月会议后公布,以便让市场确认整个过程的大概模样,在此同时不会预先判断何时会采取这一步骤。”

瑞讯银行高级分析师Ipek Ozkardeskaya表会死,在美联储决议日到来之际,投资者的情绪并不乐观。她在一份报告中写道,美联储必须对连续三个月的通胀飙升做出反应,并可能缩减宽松计划。美联储甚至有可能降低对2024年降息的预期。鉴于最新的经济数据,这是人们可以合理预期的最鸽派的声明。第一季度就业成本指数上升幅度超过预期。而尽管消费者信心下降,但尚未导致支出放缓。投资者稍后将关注ADP、PMI和其他数据,但这不会改变第一季度就业数据强劲、通胀显著上升的事实。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号