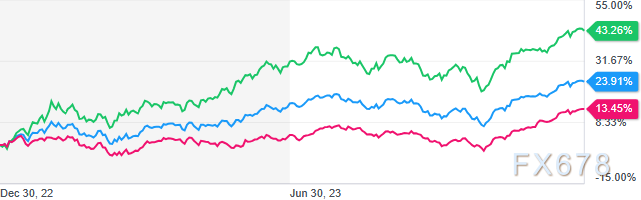

然而事实是,经济强势增长,标准普尔500指数录得24%的强劲涨幅。

快进到一年后的今天,每个人都更加乐观。许多经济学家预计美国经济将继续增长,尽管增速会放缓。那些警告经济衰退的人补充说,任何衰退都可能是短暂而轻微的。与此同时,市场策略师正在寻找股票的平均回报率。

让我们来仔细看看推动这些2024年预测的重大事件。

1. 劳动力市场:会降温多少?

美国雇主连续35个月增加就业岗位。但在过去两年中,创造就业机会的步伐一直在稳步放缓。

这种降温趋势也反映在职位空缺数量的下降上。

根据美国劳工统计局的职位空缺和劳动力流动调查,去年10月份雇主有873万个职位空缺,低于2022年3月的1203万个高点。

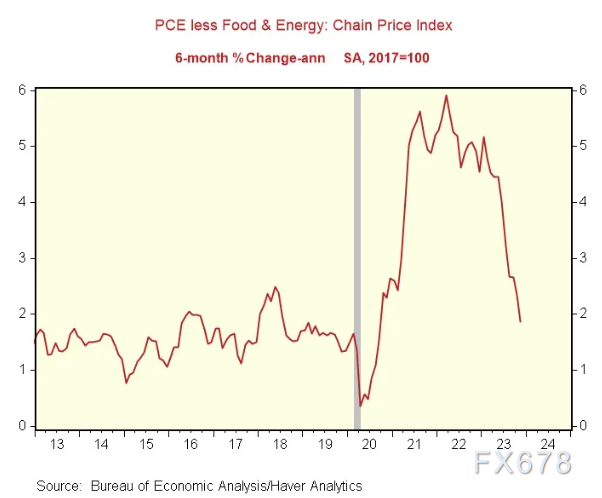

2. 通货膨胀:最糟糕的时候已经过去了吗?

自2022年年中以来,各种各样的通胀指标都在显著改善。

重要的是,美联储偏爱的通胀指标——核心个人消费支出(PCE)价格指数——正在央行2%的目标水平附近徘徊。

根据经济分析局的数据,11月份核心个人消费价格指数环比仅上升0.1%。按六个月年率计算,这一指标保持在1.9%的稳定水平。

虽然通胀率接近目标水平是个好消息,但美联储主席杰罗姆·鲍威尔(Jerome Powell)明确表示,在宣布任何胜利之前,他希望看到这些利率保持在这个水平不止几个月。

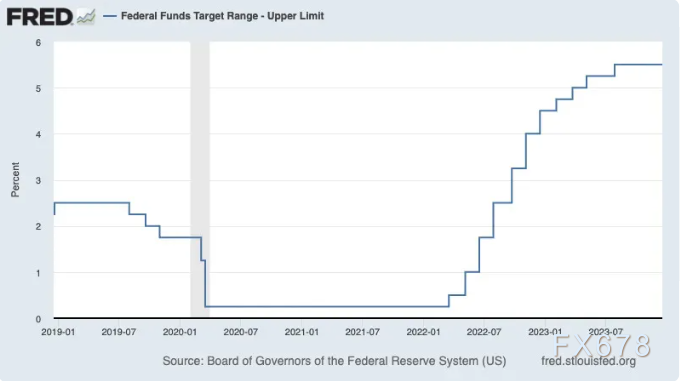

3. 货币政策:紧缩会持续多久?

在过去两年里,美联储一直在通过提高利率来收紧货币政策,以降低通胀。

由于通胀率接近目标水平,多数人认为不需要进一步收紧货币政策。事实上,包括许多央行官员在内的大多数专家都认为,美联储将在2024年开始降息。

一般来说,宽松的货币政策对金融市场来说是个好消息。然而,也有可能未来的降息是对经济数据显著恶化的回应,这将是一个坏消息。

当然,任何实际的降息决定都将取决于即将公布的经济数据的走向,包括经济增长和通胀数据。

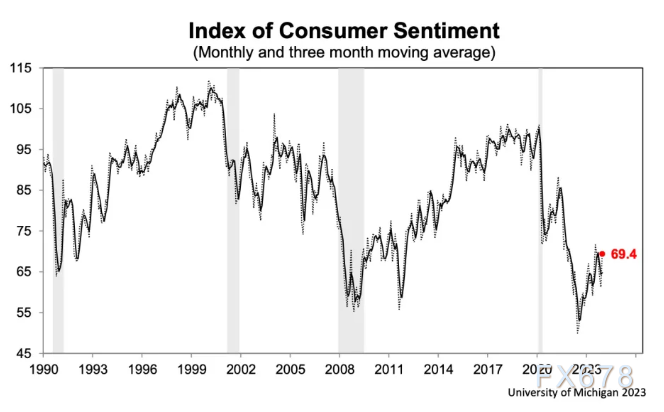

4. 情绪:终于有共鸣了?

过去三年最引人注目的经济发展之一是,尽管消费者信心严重恶化,但消费者支出仍保持了弹性。

虽然“氛围”是负面的,但这种看涨的矛盾通常对经济活动、企业利润和股价来说都是积极的。

最近,随着密歇根大学消费者信心指数和咨商会消费者信心指数在其最新版本中均出现明显上升,市场气氛一直在升温。

密歇根大学表示:“12月份消费者信心飙升13%,抹去了此前四个月的所有跌幅,这主要是基于通胀预期轨迹的改善。”

咨商会表示:“12月份消费者信心的增加反映出对当前商业状况和就业机会的正面评价,以及对未来六个月商业、劳动力市场和个人收入前景的悲观看法有所减少。”

5. 经济增长:放缓、衰退,还是别的什么?

在过去的两年里,随着巨大的不寻常的顺风逐渐消退,经济已经从非常火热转到相当好。

在通货膨胀的背景下,这是一个积极的发展,因为需求的缓解使价格降温。

目前看来,我们似乎正在经历一个乐观的“金发姑娘”软着陆情景,即通胀降至可控水平,而经济不必陷入衰退。

简而言之,经济一直在正常化。

但这种正常化也意味着债务违约等指标的恶化。这最终可能意味着失业率会有更有意义的上升,目前失业率处于异常低的水平。

(图:美国失业率变化一览,目前为3.7%,接近50年来的最低水平)

现在敲响警钟可能还为时过早,尤其是考虑到美国消费者的财务实力。

然而,至少考虑到未来几个月经济增长将趋于平稳甚至可能转为负增长的可能性,总是明智的。

6. 企业利润率:能否保持下去?

创纪录的企业利润率可能是2021年、2022年和2023年最意想不到的大新闻。

随着2021年通胀率飙升,分析师们确信,成本上升将挤压利润率。但事实恰恰相反:利润率实际上上升到了创纪录的水平。在此期间,许多公司能够通过提高价格将更高的成本转嫁给客户。再加上运营效率的提高,这一动态带来了创纪录的利润。这提醒我们,“低估美国企业是危险的”。

令一些人吃惊的是,高利润率一直在持续。在一年前小幅下滑之后,利润率在第二季度和进入2023年第三季度之际恢复增长。

由于运营效率的提高,许多(但不是所有)策略师预计利润率将保持在高位,这可能有助于在收入增长温和的情况下扩大盈利增长。

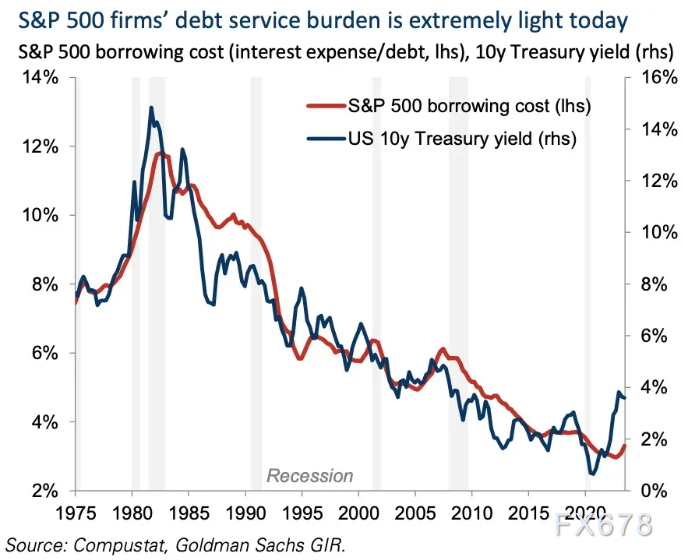

7. 利息支出:会成为问题吗?

与大多数房主以极低的利率锁定抵押贷款类似,近年来,大公司进行了大量再融资,在借款成本飙升之前锁定了低利率。

由于这些活动,近一半的标准普尔500指数债券将在2030年之后到期,而利息支出在利率上升的情况下并没有真正变化。

尽管如此,在更具挑战性的借贷环境下,仍将有一些公司不得不为债务进行再融资。

在考虑新借款的影响时,我们必须密切关注利率和公司债券息差的波动。

8. 企业盈利:好于预期还是逊于预期?

正如我们经常在TKer说的,从长远来看,盈利是股价最重要的驱动力。这实际上是底线。

作为底线,收益将对我们上面讨论的几乎所有其他重大事件都很敏感。经济实力将体现在销售上。通货膨胀将影响名义销售和成本。而利润率将决定这些销售中有多少达到了底线。

目前,分析师预计2024年标准普尔500指数的收益将同比增长10%左右,2025年将再增长12%。

当谈到2024年的收益预期时,有两件事需要记住:1)分析师通常会在财报季下调他们的收益预期;2)大多数公司的季度收益都超过了分析师的预期。

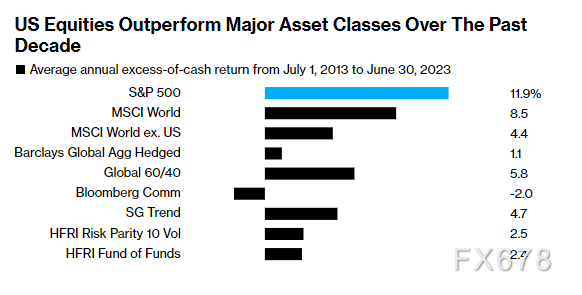

9. 股市:它会像往常一样吗?

准确预测股票市场在某一年的走势极其困难。

即使是像盈利增长和预期市盈率这样的指标,无论它们是高是低,与未来12个月的市场表现的关系也非常弱。

然而,我们知道股票市场通常是上涨的。自1950年以来,我们83%的时间都处于牛市。

我可以和大家分享大量的图表和数据,来说明为什么赔率对多头有利。

现在,我们将与大家分享卡森集团(Carson Group)的瑞安·德特里克(Ryan Detrick)的两句话。

第一:“在过去的10位总统中,在新总统的选举年,股价一直较高!过去10次都上涨和12.2%的平均涨幅不容忽视,这与2024年可能出现的低两位数回报率一致。”

其次:“当股市下跌超过10%(如2022年),然后上涨超过10%(如2023年),接下来的一年往往相当稳定,六次类似情形均录得上涨,平均涨幅为11.7%,这可能会让大多数多头在24年微笑。”

奥本海默(Oppenheimer)的阿里·沃尔德(Ari Wald)还有另外两个有趣的数据。

首先:“看看衰退后的牛市周期与非衰退熊市之后的牛市周期,我们发现后者通常更稳定(第一年回报率较低,第二年回报率较高),持续时间一样长(中位数=32个月)。自2022年10月以来的37%涨幅与非衰退重置后的典型回报率相当,第15个月至第27个月(2023年12月至2024年12月)的中位数回报率为13%,这是我们对标准普尔5400指数预期的基础。”

其次:“2024年将是自1928年以来的第11次,当时标准普尔500指数(S&P 500)在前一年收涨,但在两年内仍持平至负值,表明在价格的长期重置中出现了积极的势头。在接下来的一年里,标准普尔500指数的中位数涨幅为12.5%,10次中有9次(90%)为正。这些回报符合一个为期两年的牛市周期。”

话虽如此,如果股市和往常一样,我们也不应该感到惊讶。在生活和股票市场中没有确定的事情,通常发生的事情并不意味着它总是会发生。

预期修订目标

TKer在12月3日发布了华尔街对2024年股市的展望,当时标准普尔500指数略低于4600点。当时,该指数年终目标的均值和中位数为4800点,意味着回报率约为4%。

在接下来的几天里,股市继续上涨。与此同时,策略师们发布了更为乐观的股市预期,至少有两位上调了预期。目前,标准普尔500指数的年终目标均值和中位数为5000点。

但标准普尔指数目前在4770点左右,意味着回报率约为5%。

除非未来几周股价及其基本面出现大幅恶化,否则预计华尔街策略师将上调他们的目标,他们通常倾向于预测12个月滚动基础上的股价涨幅为8%-10%。

说了这么多,正如上文所言,预测一年的股市是非常困难的。不确定性总是很高。这是股市冷酷无情的事实之一。

虽然所有被谈论的大事件都存在不确定性,但我们没有谈论的那些似乎不知道从哪里冒出来的东西往往给市场带来最不稳定的表现。

2024年是否会发生重大意外事件,给经济和市场带来冲击波?不幸的是,我们只能事后才知道。

沪公网安备 31010702001056号

沪公网安备 31010702001056号