市场目光开始聚焦本周五出炉的美国9月份非农就业报告,ISM报告的服务业就业指数从8月份的50.2飙升至53.0,9月ADP就业岗位增加20.8万个,暗示美国劳动力市场仍然稳健,多空博弈可能会加剧。投资者还需要留意晚间的美国初请失业金人数变动和美国9月挑战者企业裁员人数变动。

此外,对地缘局势相关消息和美联储官员的讲话仍需予以关注。

基本面主要利多

【普京签署法律“吞并”乌克兰被占领土】

俄罗斯总统普京周三(10月5日)签署了一项法律,将四个部分被占领的乌克兰地区并入俄罗斯,基辅称这是在俄军从前线逃亡之际的 “集体疯狂”行为。

新法律将把乌克兰约18%的领土纳入俄罗斯,相当于葡萄牙的面积,这是欧洲自第二次世界大战以来最大的吞并行动。

然而,俄罗斯并没有完全控制它声称已经吞并的四个地区中的任何一个,而且莫斯科还没有划定它现在声称的俄罗斯的新边界。

“它们将永远属于俄罗斯,”克里姆林宫发言人佩斯科夫在谈到这些新地区时说,并称乌克兰最近几天夺回的定居点“将被归还”。

俄罗斯的行动是在9月初以来战争情势明显有利于乌克兰的情况下发生的。

数以千计的俄罗斯军队在前线崩溃后逃离了阵地,首先是在东北部,而自本周开始,也发生在南部地区。迄今为止,乌克兰对其最近的军事进展几乎没有提供任何细节,这符合在进展过程中不作评论的政策。

在南部,乌军自上周日以来一直在沿第聂伯河西岸推进,旨在切断数千名俄军的补给或阻止其逃跑。

普京称俄罗斯将稳定这四个地区的局势。作为他对这些地区进行统治的第一个行动,他命令夺取欧洲最大核电站的控制权,该核电站尽管在战争初期被俄罗斯军队占领,但仍由乌克兰工程师管理。

国际原子能机构(IAEA)表示,已经得知重启该核电站一个反应堆的计划,该核电站的所有六个反应堆已经关闭了数周。

该电站正好位于前线,位于俄罗斯控制的一个巨大水库的岸边,乌克兰军队在对岸,双方都警告说,在该电站附近的战斗有可能导致核灾难。

即使俄罗斯军队在战场上被击退,莫斯科自上个月以来一直在远离前线的地方使用基辅所说的伊朗制造的无人机发动攻击。德黑兰否认提供这些飞机。

【美国9月服务业活动温和放缓】

美国9月份服务业活动略有放缓,而就业急升,衡量企业投入物价的指标下降到逾一年半最低,这表明尽管利率上升,经济仍有潜在力道。

周三的其他数据凸显了这一点,这些数据显示民间雇主9月增加招聘,在进口下降的情况下,8月贸易逆差收窄到一年多来的最低水平,这促使高盛公司将其第三季度国内生产总值(GDP)环比增长年率预估值提高了整整一个百分点至1.9%。

“加息是为了足够减缓经济和劳动力需求以对抗通胀,”FHN Financial驻纽约的高级经济学家Will Compernolle说,“美国经济中服务业似乎太有韧性了,还没有出现美联储想要的那种放缓。"

供应管理协会(ISM)表示,美国非制造业采购经理人指数(PMI)上月从8月份的56.9下降到56.7。经济学家之前预测非制造业PMI将降至56.0。

读数高于50表明服务业扩张,该部门占美国经济活动的三分之二以上。美联储已将其政策利率目标区间从今年年初的近零水平提高到目前的3.00%-3.25%,并在上月表示今年还将进一步大幅加息。

ISM报告中服务业新订单指标从8月份的61.8下滑至60.6。部分下降可能是由于一些企业的货架和仓库中的库存过多,高通胀迫使客户削减开支。

批发商报告说,尽管库存水平开始从历史高位下降,但“库存过多仍然是一个问题”,并补充说,“我们预计需求下降和库存再平衡将影响到整个日历年年底的企业活动”。通胀正在损害住宿和食品服务行业以及农业的支出。

供应链继续缓解,但零售商以及运输和仓储业仍然面临短缺。ISM供应商交货指标从8月份的54.5降至53.9。

9月服务业通胀进一步放缓。服务业投入物价指标从8月份的71.5降至68.7,为2021年1月以来最低,助长了通胀已经见顶的希望,尽管下降的速度可能会很慢。

【欧洲冬季库存耗尽后,天然气危机将进一步恶化】

国际能源署(IEA)署长比罗尔周三表示,欧洲在消耗天然气储备以度过今年冬天之后,明年可能会面临更严重的能源紧缺,而欧盟正在寻找缓解危机的方法。

在俄罗斯为回应西方对其入侵乌克兰的制裁而削减天然气供应后,欧洲国家已将储备增至库容的90%左右。

天然气价格在俄罗斯2月入侵后的几个月里飙升,现已回落。但这可能是短暂的,因为各国争相购买液化天然气(LNG)和其他产品替代俄罗斯管道输送的天然气。

为了缓解这种痛苦,欧盟正在考虑制定天然气价格上限,这个问题在27个成员国中产生了分歧,因为一些国家担心这可能使保障供应变得更加困难。

比罗尔表示,由于天然气储备几乎达到90%,只要不出现政治或技术上的意外,欧洲就能安度即将到来的冬天。

欧洲历来依靠俄罗斯提供约40%的天然气,其面临的真正挑战将从2月或3月开始,在冬季高需求将储备消耗至25%-30%后,需要重新填充储备。

比罗尔在芬兰告诉记者:“今年冬天很困难,但明年冬天也可能非常困难。”

在2月底乌克兰战争爆发之前,从俄罗斯经波罗的海到德国的北溪一号管道是西欧的主要天然气来源之一。

北溪一号和北溪二号一样由两条独立的线路组成,北溪二号已经装满了天然气,但由于德国在2月24日俄罗斯入侵乌克兰之前暂停了授权,所以从未被允许向欧洲输送天然气。

四条管线中的三条已因西方和俄罗斯所说的破坏行为而瘫痪,并造成了巨大的泄漏,丹麦当局说第四条管线在周二被减压了。

克里姆林宫周三表示,俄罗斯必须参与对这些破坏事件的调查。

欧盟执委会主席冯德莱恩则表示,欧盟国家需要通过进行压力测试和使用卫星监控来检测潜在威胁,加强对其关键基础设施的保护。

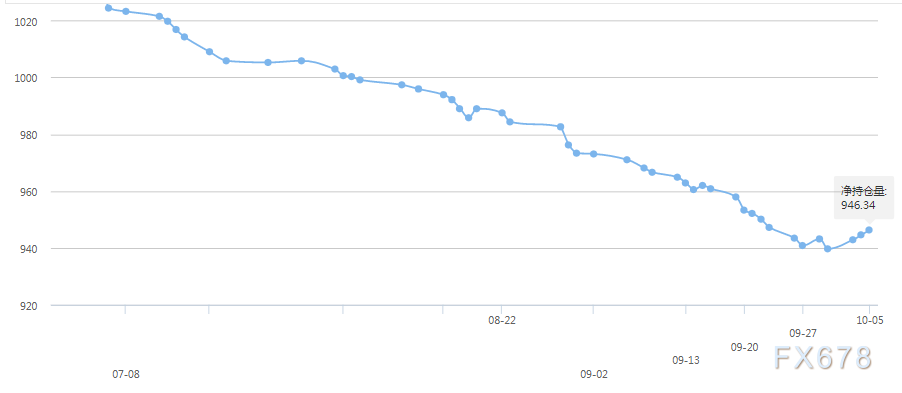

【黄金ETF持仓连续三天增加】

数据显示,全球最大的黄金ETF持仓继续从逾两年半低位反弹,周三增加1.71吨,至946.34吨,为连续三个交易日增加,暗示专业投资者和机构仍在增持黄金,有望在中线给金价提供进一步上涨动能。

基本面主要利空

【美国劳动力市场仍然稳健】

虽然美国8月职位空缺减少了110万,至1010万个,创2020年4月以来最大降幅,但对劳动力的需求仍然强劲。

ISM报告的服务业就业指数从8月份的50.2飙升至53.0,暗示9月就业岗位可能强劲增长。

周三发布的ADP全国就业报告支持了这一预期,该报告显示,9月民间就业岗位增加20.8万个,8月为增加18.5万个

根据路透对经济学家的调查,劳工部将于周五发布的更为全面的备受关注的就业报告预计将显示,9月非农就业岗位增加25万个。经济在8月份创造了31.5万个工作岗位。

“劳动力市场仍然稳健,但2022年下半年就业增长正放缓至更加可持续的步伐,”PNC Financial首席经济学家Gus Faucher说,“关键问题是,美联储是否能够在不把美国经济推入衰退的情况下加息到足以减缓就业增长和通胀的水平。”

【美国8月贸易逆差大幅收窄】

商务部的第三份报告显示,8月贸易逆差收窄了4.3%,至674亿美元,是2021年5月以来的最低水平。

在第二季度GDP以0.6%的速度萎缩之后,贸易逆差收窄可能会刺激GDP恢复增长。进口下降了1.1%,至3,263亿美元,可能是受需求放缓和未售出货物的推动。

“过去五个月里,实际进口以19.0%的年化率下降,”纽约Brean Capital的高级经济顾问Conrad DeQuadros说,“这样的进口下降速度在经济衰退时期之外是史无前例的,但我们认为美国经济并没有陷入衰退。”

随着货币政策的收紧,自今年年初以来,美元兑美国主要贸易伙伴的货币升值了10.7%,美国制造的商品正变得没有竞争力。

出口下滑0.3%至2589亿美元,也反映了欧洲和其他地区的需求放缓。出口下降几乎发生在所有领域,非货币黄金、原油和汽车及零部件的出口大幅下降。

【旧金山联储戴利:美联储将恪守加息路径,坚定不移地解决通胀问题】

旧金山联储主席戴利周三强调,美联储致力于通过进一步加息来抑制通胀,她同时表示,如果经济开始出现问题,美联储也不会一味向前推进。

戴利表示,“如果出现问题,我们肯定不会加息;实际上我们是有前瞻性的。政策制定者并不只依靠模型,还要根据从企业和社区领袖那里收集的信息来制定政策。通过这种以数据为依据的做法,不断校准风险,一种风险是未采取足够行动来减缓经济活动,另一种是做得太多。”

她称,现在,经济运行良好,市场也在正常运行。“我们始终肩负着最后贷款人的责任,如果市场出现混乱,我们将准备行使这种责任,但我目前看到的情况并非如此。”

她称,美联储所看到的是,“通胀存在问题,我们致力于通过进一步加息来恢复物价稳定”。

戴利称,她希望美国劳工部将于周五发布的9月就业报告将证实企业联络人提到的招聘开始放缓。她还希望将于下周发布的月度消费者物价指数(CPI)报告,即受到最广泛关注的通胀衡量指标,将显示核心物价压力要么稳定下来,要么下降。

她称,这些数据将为她关于美联储加息步伐的决定提供指引。

但她强调,总体而言,“路径已经非常清晰:我们将提高利率,直到进入限制性区域,然后将保持在那种水平,”直到通胀下降到接近2%。预计到2024年才会出现这种情况。

【美联储博斯蒂克:通胀阻击战“仍处于早期阶段”】

亚特兰大联储主席博斯蒂克周三表示,美联储的抗通胀行动可能“仍处于早期阶段”,成为最新一位警告不可能因经济转弱而停止加息的美国地区联储主席。

尽管最近的数据出现了“一线希望”,但博斯蒂克表示,“我要传达的总体信息……是我们仍深陷通胀困境中,尚未走出困境”,到年底美联储的联邦基金利率目标需要升至约4.5%。

博斯蒂克在为西北大学政策研究所主办的一次活动准备的讲话稿中表示,他希望将利率限制在该水平足够长的时间,以评估经济的发展方向。

但这并不意味着降息会随之而来。美联储唯一的关注点是通胀率义无反顾地回落到2%的目标。

“已经有相当多的猜测认为,如果经济活动放缓且通胀开始下降,美联储可能会在 2023年开始降息,”博斯蒂克表示,“我会说:没那么快。”

“我们不应该让(经济)疲软的出现阻碍我们降低通胀的努力,”博斯蒂克说。“我们必须保持警惕,因为这场通胀阻击战可能仍处于早期阶段”。

【美元反弹,投资者认为美联储立场可能不变】

美元周三从近期的疲软中反弹0.93%,收报111.20,因为投资者认为美联储对利率的激进立场可能不会改变,欧元和英镑分别下跌至少1%。

投资者和交易员寄望美联储未来的加息幅度低于此前的预期,这支撑了大多数主要货币兑美元的近期涨幅。

“之前出现了普遍的冒险情绪,欧元、英镑确实走高,股市也上涨。我认为这只是(投资者)在探索一个交易区间,”纽约Bannockburn Global Forex的首席市场策略师Marc Chandler说,“底线是风险资产的反弹不是因为美联储的观点改变。”

Bannockburn的Chandler说,从现在开始,投资者可能会关注周五出炉的美国非农就业报告,该数据将受到密切关注,投资者将从中寻找美联储货币政策轨迹的线索。

【美国股市结束两日连涨,但分析师称仍有反弹空间】

美国股市周三小幅收跌,未能维持住盘尾的反弹趋势,此前数据显示美国劳动力需求强劲,再次表明美联储将在更长时间内保持较高利率。

美联储官员坚称将激进收紧政策以对抗通胀,市场担心这一信息会导致经济硬着陆并可能引发经济衰退。

不过,投资者也在一个似乎超卖的市场中逢低买入。远期市盈率为15.9倍,接近历史平均值,低于今年市场大跌前的约22倍。

“有所反弹,对我来说,这是一个有利的信号,表明这轮反弹可能还有空间,”CFRA Research首席投资策略师Sam Stovall表示。

他称:“这也证实,投资者和交易员认为,这轮反弹还有更大的空间。”

根据芝商所(CME)的FedWatch工具,联邦基金利率期货的定价显示,市场预计美联储将在11月1-2日的政策会议上连续第四次加息75个基点。

标普500指数周一和周二上涨了5.7%,当时美债收益率因美国经济数据疲软而大幅下降,令市场震荡的英国减税提案出现转机,而且澳洲的加息幅度小于预期。

能源股领涨,涨幅为2.06%。此前,OPEC+在周三的维也纳会议上就2020年新冠疫情以来最大幅度减产达成一致,在本已供不应求的市场上进一步遏制供应,尽管美国和其他国家施加增产压力。OPEC+是石油输出国组织(OPEC)及其盟友组成的产油国联盟。

截止收盘,道琼斯工业指数下跌42.45点,或0.14%,至30273.87点;标普500指数下跌7.65点,或0.20%,至3783.28点;纳斯达克指数下跌27.77点,或0.25%,至11,148.64。

【IMF称薪资物价螺旋式上升史上少见,但需加息以遏制高通胀预期】

国际货币基金组织(IMF)的新研究表明,持续的薪资物价螺旋在历史上是罕见的,而最近各央行大幅加息,可能有助于防止高通胀预期变得根深蒂固。

在周三发布的IMF即将发布的《世界经济展望》的分析章节中,IMF表示,2020年和2021年的薪资和物价上涨动态是由“极不寻常”的新冠疫情冲击所驱动的,与过去那些对更常规的经济力量做出反应的情况不同。

IMF研究人员研究了过去50年发达经济体的22次高通胀和实际薪资下降的案例,发现大多数事件很快就平息了。

IMF说,过去两年的薪资上涨是由生产能力和劳动力供应冲击驱动的,而价格上涨主要是由民间储蓄的积累和疫情缓解后被压抑的需求的释放所驱动。

IMF说,过去的通胀情况通常随著名义薪资在几个季度内逐渐赶上物价而结束,避免了螺旋式上升。这通常发生在经济冲击被认为是暂时的,导致薪资和物价根据正常的劳动力供应动态而稳定下来。

但该章指出了几个关键的例外情况,包括1973年OPEC石油禁运之后的美国“滞胀”时代,当时名义薪资未能随物价上涨,1979年的进一步石油冲击使通胀率居高不下,实际工资下降。只有当美联储大幅提高利率,促使1980年代初出现多年的经济衰退时,这一轨迹才有所改变。

预计下周IMF和世界银行在华盛顿举行年会时,通胀将成为一个关键话题。

整体来看,金价中线上涨空间仍将受到限制,因为美联储和全球多数央行仍处于加息周期,持有黄金的机会成本在不断增加,但短线而言,无论是前期大跌后的反弹需求,还是地缘局势催生的避险买需,再加上美国制造业和非制造业PMI数据均差于预期、欧洲能源危机、全球经济衰退担忧,仍有望给金价提供进一步反弹机会。

短线继续关注55日均线1724附近阻力,若能顶破该阻力,则有望打开新的上涨空间,上方进一步较强的阻力在100日均线1762附近。

北京时间10:30,现货黄金现报1720.60美元/盎司。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号