期货合约和成交情况一览

交易综述与交易策略

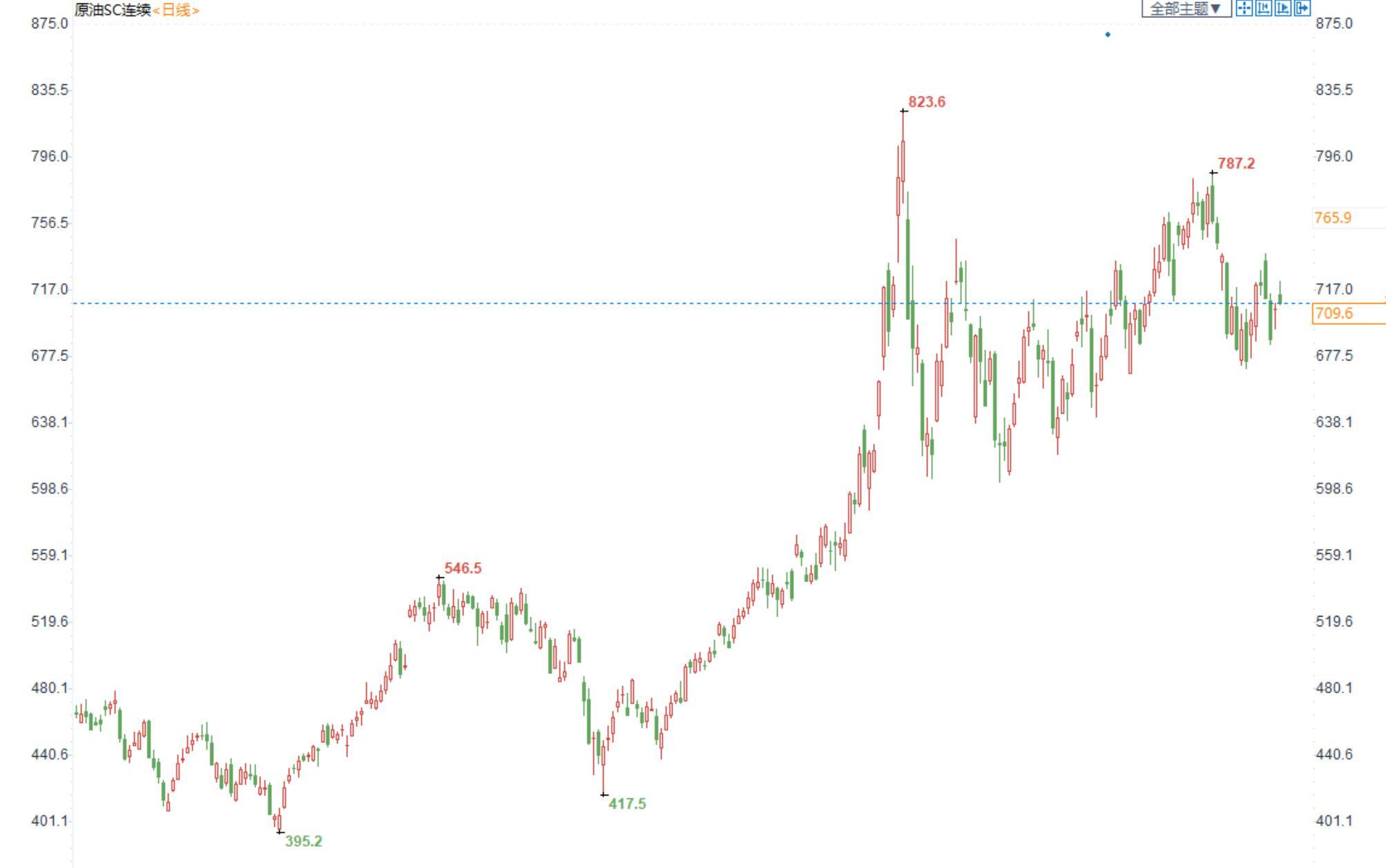

(INE原油日线图)

基本面上,俄原油供给受限,同时OPEC增产有限,利比亚供给可能收到严重影响,挪威气田工人罢工支持了油价。不过全球央行升息和经济放缓的担忧情绪,限制油价走高。技术面来看,油价k线基本维持在均线附近,各项技术指标陷入中性区间。投资者可以维持区间震荡的操作思路来交易。

阻力位:INE原油735.0,美油109.53

支撑位:INE原油650.0,美油96.87

中国及海外消息

外媒:欧洲天然气供应紧张之际 挪威近海油气田工人开始罢工

据报道,挪威近海油气田工人周二开始罢工,这将导致石油和天然气产量减少。报道称,工人们要求提高工资以抵消飙升的通胀。在俄罗斯削减出口后,欧洲的天然气供应尤其紧张,这次罢工恰逢石油和天然气价格高企之际。

挪威政府说,它正“密切”关注着这场冲突。如有特殊情况,它可能进行干预以制止罢工。挪威国家石油公司已表示,周二,罢工将使石油和天然气产量每天减少8.9万桶油当量。挪威石油和天然气协会(NOG)周日表示,到周三,这次罢工将使该国每天的天然气产量减少29.2万桶油当量,即产量减少13%。

报道称,到周六,如果事态进一步升级,那么挪威近四分之一的天然气生产和大约15%的石油生产可能会关闭。

俄罗斯对亚洲市场原油出货量下降

六月最后一周,俄罗斯的海上原油出口从上周的跌幅中反弹,但对亚洲的原油出口却在下滑。

来自俄罗斯港口的原油总量周环比增长23%,收复了前七天因波罗的海沿岸港口运输短暂中断而损失的大部分原油量。

尽管如此,运往亚洲的货物——每周和四周平均水平都比5月底的高点下降了15%以上。总体而言,俄罗斯的海上运输量恢复到367万桶/天,与4月初以来的平稳水平基本一致。

英国汽油价格再创新高引发抗议,约翰逊呼吁沙特增加石油产量

随着对俄制裁导致国内油价飙升,欧美国家近期纷纷施压OPEC提高产量。就在美国总统拜登上周话音刚落不久,英国首相鲍里斯·约翰逊本周也敦促沙特增加石油产量,试图为创纪录的燃油价格降温。

约翰逊周一在英国下议院表示,在当前这个特殊时刻,沙特还能再增产多少,可能存在一些问题。尽管如此,他们毫无疑问需要生产更多的石油。上周,拜登表示,他希望波斯湾主要产油国能够提高产量。拜登本月将访问中东多个国家,包括沙特。市场揣测,拜登此行是希望说服沙特增产,以压抑油价。

因供应跟不上后疫情时代反弹的需求,原油价格今年以来大部分时间都维持在每桶110美元上方,这大大增加了消费者的生活成本,并可能令全球经济陷入衰退。

国际能源署(IEA)已经警告称,西方国家对俄罗斯能源贸易实施制裁搅动了全球石油市场,可能导致数十年来最严重的供应中断。

约翰逊表示,毫无疑问,我们需要OPEC+生产出更多的石油,就在约翰逊发出上述呼吁之际,英国汽油价格再创新高,在该国高速公路上引发了一波“开慢车”堵路抗议浪潮。

OPEC+无力遏制油价

OPEC+已经同意在今年夏天加速其计划中的增产计划,不过投资限制和政治不稳,意味着大多数成员国无法提供额外供应。分析人士现在甚至对OPEC+的两个主要石油出口国沙特和阿联酋,究竟能额外部署多少产能表示怀疑。

上周,法国总统马克龙在七国集团峰会上对美国总统表示,阿联酋总统穆罕默德·本·扎耶德透露阿联酋的石油产量已经达到“最大”,而沙特只能“再增产一点点”。虽然阿联酋迅速澄清,“最大”产量仅指其OPEC+配额,但市场对这两个出口国增产能力的质疑仍然存在。

沙特官方数据显示,该国的原油日产量可达1200万桶,比目前的水平高出约150万桶。但媒体汇编的数据显示,沙特此前最高的月度产量水平也不过是2020年4月创下的1160万桶/天。

最新公布的一些数据表明, OPEC+对于帮助遏制油价也几乎无能为力。调查显示,6月份OPEC日产量下降了12万桶,是连续第二个月减少。另据媒体上周报道,过去两年,OPEC+产油国向全球市场供应的石油比其承诺的水平低逾5亿桶。

机构观点

国泰君安期货研报原油:不宜追多,关注下行风险

油价延续修复性反弹,小幅走强。虽然欧洲能源紧缺情况依旧严峻,但市场短期交易的核心矛盾出现了变化,即更多计价海外经济体能源危机下的经济衰退利空而非能源紧缺本身。从部分欧洲国家和地区的核心通胀数据来看,已经出现了明显的拐点,引发了市场对于衰退前景的担忧,北美通胀预期快速回落。考虑到美联储暂时并未松口放缓加息,紧缩叠加经济衰退的利空预期较6月更强,短期油价仍有进一步下挫风险,WTI或跌破100美元/桶,SC或跌破650元/桶。

展望2022年下半年,海外紧缩周期加速推进,对于大宗商品存在趋势见顶回落风险的判断不应有太多质疑。此外,考虑到俄罗斯原油流向亚太的路径已经完全打通,市场在计价完欧盟年底前停止90%的俄罗斯原油进口利好后未来或将长期受到俄油南下的边际利空的抑制,尤其可能淡化亚太地区下半年季节性旺季利好。因此,长期来看如果6月下至7月上旬油价能够企稳反弹,三季度或仍有一次力度更大的调整,潜在下行空间较上半年高点或有20%-30%(外盘两油或触及100美元/桶以下,SC或触及600元/桶以下)。当然,下半年原油市场在供需两端的不确定性依旧较高,策略上建议重点关注各类套利策略

花旗:预计到2022年WTI原油的平均价格将为95美元/桶

花旗预计到2022年WTI原油的平均价格将为95美元/桶,到2023年将为72美元/桶。预计布伦特原油价格在2022年第三季度为99美元/桶,第四季度为85美元/桶,2022年平均为98美元/桶,2023年平均为75美元/桶。

银河期货原油:短期油价预计高位震荡

原油供应端近期表现明显偏紧,高通胀在抑制需求的同时对于供应端同样存在扰动,缺少宏观利空下油价基本面驱动偏强,北海中东月差进一步走强。短期油价预计高位震荡,中期关注中东地缘事件对油价的扰动。

华泰期货原油日报:关注拜登中东之行

近日挪威石油工人罢工叠加利比亚油港关闭,供给中断事件仍旧频繁,这将进一步支撑欧洲石油实货,随着欧洲国家逐步淘汰俄罗斯原油,欧洲石油市场偏紧的格局将会加剧,目前来看市场上仍旧没有能够替代俄罗斯的增量供应来源,未来需要关注拜登本月的中东之行,此前拜登表示不会直接要求沙特增产,但会与海合会国家谈论此事,增加石油产量是拜登此次中东之行的重大议题。据目前而言,虽然中东国家有200万桶/日的增产能力,但我们认为为了应对潜在的供应中断,沙特等国并不会完全释放,实际的增产空间仅100万桶/日左右。

策略:中性偏多,季节性旺季叠加全球剩余产能偏紧。风险:俄乌局势缓和,伊朗核谈出现重大进展

沪公网安备 31010702001056号

沪公网安备 31010702001056号