美联储前副主席克拉里达认为,美国利率必须加到至少3.5%,英国央行将基准利率上调至1%,都令多头顾忌持有黄金的机会成本,尽管美股大跌和地缘局势仍给金价提供支撑,但短线金价仍偏向空头。

市场目光开始转向晚间的非农就业报告,从ISM制造业就业指数、ISM非制造业就业指数、ADP、初请失业金等数据来看,晚间的非农就业人数可能增幅有限,仍可能会给金价提供探底回升的机会。但若非农表现强于市场预期,则需要提防金价下探1850关口的可能性。

此外,美联储官员也将陆续发表讲话,可能会给美联储未来货币政策做进一步的暗示,投资者也需要予以关注。

基本面主要利空

【美元刷新近二十年高点,英央行鸽派基调拖累英镑跌至2020年6月来最低】

美元周四再度刷新近二十年高点至103.94,收报103.57,涨幅约1.04%,为近两年最大单日涨幅,因股市遭大幅抛售提振避险需求,且市场认为美联储收紧货币政策的力度超过其他主要央行。

周三美元下跌,股市上涨,此前美联储主席鲍威尔表示,政策制定者并未积极考虑未来75个基点的加息,稍早美联储一如预期将利率上调50个基点。

Western Union Business Solutions高级市场分析师Joe Manimbo在一份报告中表示:“美联储的决定令市场欢欣鼓舞,这一决定打击美元,这帮助平息了人们对激进加息将美国经济推向衰退的担忧。”

他补充称:“不过,美元随后反弹,因到7月,利率似乎仍将提高一倍以上(1.9%),到年底可能提高两倍(2.7%),这是一个坚定的鹰派前景,将美联储和其主要央行区别开来。”

道明证券(TD Securities)分析师表示:“强劲的就业报告可能会反常地推动市场消化美联储将进一步收紧政策的预期,因为美联储在最近一次会议上降低了选择权。”

“这使得美元兑欧元和日元面临阻力最小的上涨路径。工资数据走软应该有助于暂时减弱这种势头,但这将是短暂的,直到消费者物价指数(CPI)出现见顶/放缓的迹象。”

Oanda高级市场分析师Ed Moya表示,“美元正在取得重大突破,这对金价不利”。

【经济研究:美国失业率要降到3%并不会太难】

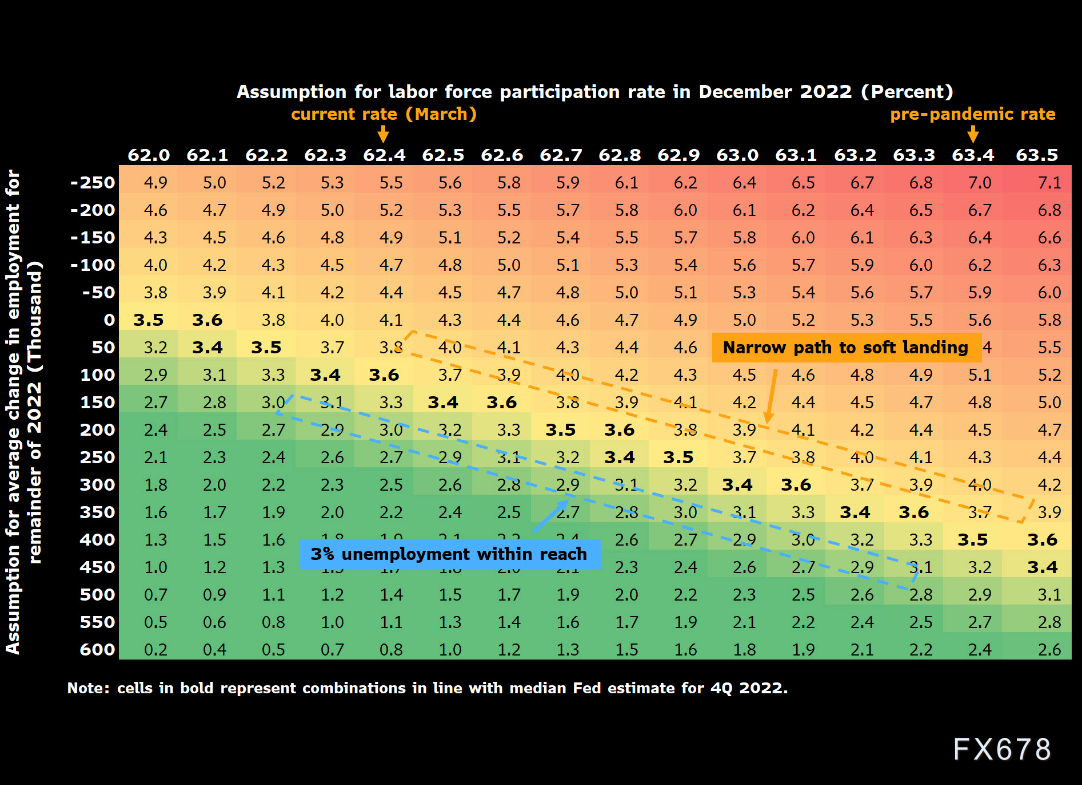

美国失业率正接近疫前的低点3.5%,而这距离2020年4月创下的二战后最高失业率水平14.7%不过两年时间。我们的计算结果显示,在一系列合理的劳动力参与率和就业增长率情景下,美联储官员对于2022年底3.5%的失业率预期中值可能过于悲观。

彭博经济研究和市场的普遍预期都认为4月失业率将达到3.5%。这与2019年9月和2020年前两个月的失业率低点一致。

随着工资增长加快和疫情减弱吸引工人回归就业市场,劳动力参与率已从疫情低点反弹。

劳动力需求高企。最新的JOLTS数据显示每1个失业者对应1.9个工作岗位,远高于疫情前的约1.2。

倘若到年底时,劳工力参与率将距离疫情前高点63.4%的缺口的一半补上——达到约62.9%的水平——那么年内剩余时间里每月只需增加35万就业人口,失业率就可以在12月达到3.0%。这略低于4月份普遍预期的需要每月增加38万就业人口。

如果劳动力参与率加快上升,达到与2、3月一致的水平,将推动年底时劳动参与率升至约63.2%。这样一来,每月需要增加约35万就业人口,失业率才能达到3.4%——与美联储3.5%的预估中值相符。

如果劳动力参与率只略微高于3月的62.4%,那么每月25万至30万的就业增长就足以使失业率在年底前降至3.0%以下。退休问题和对疫情挥之不去的担忧,将会使这种情况成为可能。

下表显示了2022年底不同劳动力参与率组合所隐含的失业率,以及在家庭调查基础上今年剩余时间的平均就业增长率。家庭调查显示,2月和3月就业人数平均增加了62.4万人。

该表还凸显了美联储的软着陆情景——即使就业率上升,失业率也会企稳或略有回升。这是一个微妙的过程,但新冠疫情对劳动力供应的独特影响意味着,劳动力参与率可能比就业增长更快反弹,从而在不预示经济衰退的情况下,在一定程度上推动失业率上升。

(就业增长和劳动力参与率的不同组合下的年终失业率)

【美联储前副主席克拉里达:利率必须加到至少3.5%】

美联储前副主席克拉里达表示,美联储需把短期利率提高到至少3.5%才能让飙升的通胀得到控制。

“在这个周期中,迅速‘达到中性’将不足以使预测范围内的通胀回到2%的长期目标,” 他在为周五胡佛研究所会议准备的讲稿中表示,“我认为联邦基金利率最终将需提高到限制性区域,比2.5%的名义中性利率至少高出1个百分点。”

美联储周三将联邦基金利率目标区间上调50个基点至0.5%-0.75%,并表示可能会继续加息。它还公布了下月开始缩减巨额资产负债表的计划。

今年1月离开美联储的克拉里达表示,如果资产负债表缩减对金融状况的影响比当前设想的要大得多,那么他的前同事们可能不必将利率升到他建议的那样高。

美联储将从6月1日开始缩减所持美国国债和抵押贷款支持证券的规模,最初以每月合计475亿美元的速度缩表,三个月后开始逐步增加至950亿美元。

不过,现在哥伦比亚大学担任教授的克拉里达说,如果通胀不像决策层所预期的那样下降,则他们可能不得不加息更多。

City Index市场分析师Fawad Razaqzada表示,美债收益率将继续上升,因市场预期美联储和其他主要央行将进一步收紧货币政策,这将限制金价在中期内的涨势。

基本面主要利多

【美股再遭血洗哀鸿遍野,道指狂泻逾千点、纳指暴跌近5%】

美国股市周四收盘大幅下挫,市场遭遇广泛抛售,投资者担心美联储前一天的加息不足以抑制通胀急升,令投资者情绪低迷。

华尔街三大股指悉数回吐了周三的释然性涨幅,纳斯达克指数创下自2020年6月以来的最大单日百分比跌幅,且收在2020年11月以来最低。道琼斯工业指数创2020年10月以来最差的单日表现。

截至收盘,道指下跌3.12%,标普500下跌3.56%,纳指下跌4.99%。

科技股大跌。谷歌母公司Alphabet、苹果、微软、Meta Platform、特斯拉和亚马逊下跌4.3%-8.3%不等。

不过,并不是只有高成长股受到打击,随着交易商争相出逃,市场哀鸿遍野。高成长股2022年一直举步维艰,加息的前景让投资者质疑这类企业未来的盈利潜力。

Verdence Capital Advisors首席投资官Megan Horneman表示:“投资者目前没有关注基本面因素(比如业绩),更多的受情绪推动。”

美联储周三一如预期将利率上调50个基点,主席鲍威尔明确排除了在即将到来的会议上加息75个基点的可能性。不过,交易员周四提高了对美联储6月会议加息75个基点的押注。

对美联储政策动向的担忧、一些大型成长企业的业绩喜忧参半、乌克兰冲突以及亚洲的疫情封控措施最近重创美股,给好于预期的财报季蒙上了一层阴影

Kitco资深分析师Jim Wycoff表示,“基于美元指数,以及美债收益率的强劲上涨,黄金市场正在失去上涨动能,市场可能已经意识到,美联储仍需积极升息以抑制通胀。”

但Wyckoff补充称,黄金的下行空间可能有限,因股市大跌也可能令金价上扬。

市场焦点现在转向美国劳工部周五公布的月度就业报告,以寻找就业市场强劲程度及其对货币政策影响的线索。

【美国初请失业金人数升至两个月高位】

美国上周初请失业金人数升至两个多月高位,但仍维持在与劳动力市场趋紧和工资进一步上涨相一致的水准,这可能令通胀在一段时间内持续升温。

美国劳工部周四公布的报告还显示,截至4月底,续请失业金的美国人数量为逾52年来最低。分析师对上周初请失业金人数上升不以为然,称该数据在复活节、逾越节和学校春假等假期前后波动。

摩根大通分析师Daniel Silver称,“以历史标准衡量,最新初请失业金人数仍相当低,且今日的报告显示,续请失业金人数持续走低,因此整体而言,我们认为就业市场依然强劲。”

截至4月30日当周,初请失业金人数增加19,000人,经季节调整后为20万人,为2月中以来最高。路透调查的分析师此前预计,最近一周申请人数为18.2万人。

初请失业救济人数达到20万,被认为与对工人的强劲需求状况相符。这一数字是从2020年4月初613.7万的历史高点降下来的。

在截至4月23日的一周内,续请失业金的人数减少1.9万人,至138.4万人。这是自1970年1月以来的最低水平。

本周公布的政府数据显示,3月最后一天有创纪录的1150万个职位空缺,使就业岗位与劳动力人口的缺口从2月的3.1%扩大到创纪录的3.4%。劳动力市场的不平衡迫使雇主提高工资,也是通胀飙升的原因之一。

【美国生产率创1947年以来最大降幅】

美国第一季度生产率创1947年以来最大降幅,因为在经济萎缩的同时,劳动力成本飙升并说明就业市场非常紧张。

劳工部周四发布的数据显示,第一季度非农企业雇员每小时产出环比折年率下降7.5%。第四季度生产率增长6.3%,接受调查的经济学家对第一季度的预期中值为下降5.3%。生产率的增速可能变化非常大。

在第一季度,平均时薪增长3.2%;但鉴于生产率下降,单位劳动力成本攀升11.6%。虽然按生产率调整的时薪季度涨幅可能夸大了薪资压力,但7.2%的劳动力成本年涨幅仍是1982年以来最大。

美国经济上一季度自2020年以来首次收缩,主要是由于企业进口更多商品和服务以支持强劲的消费者需求,使得贸易逆差扩大。这种放缓压低了政府的生产率增长指标。

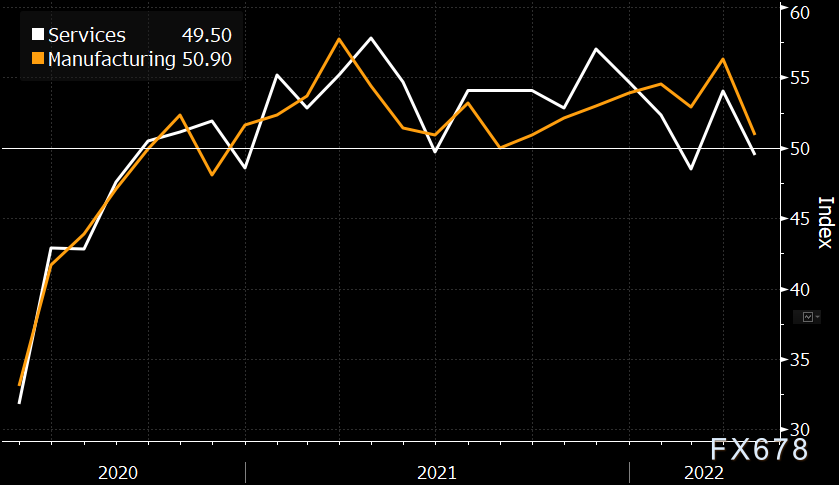

【经济研究:美国4月ISM服务业和制造业指数显示就业增长放缓】

自从奥密克戎疫情在冬季扰乱了服务需求的回升以来,美国服务业活动一直在间歇地持续增长。尽管3月服务业职位空缺激增,但劳动力的短缺限制了更广泛的复苏。

ISM服务业数据显示,4月服务业就业萎缩,而之前发布的ISM制造业调查也显示就业活动增速放缓。紧随着ADP就业增长显著放缓的数据——尤其是在服务业和小企业方面,ISM最新数据凸显出劳动力供应是如何制约了招聘。

(就业指标降至荣枯线以下)

路透调查显示,政府周五料将公布4月非农就业岗位增加39.1万个,3月为增加43.1万人。就业岗位增长已连续11个月超过40万。

但有迹象表明,高劳动力成本开始损害小企业,尤其是休闲和酒店行业的小企业。全球职业介绍公司Challenger, Gray & Christmas周四发布的另一份报告显示,美国企业4月份宣布裁员人数上升14%,至24,286人。

休闲和酒店行业的裁员人数连续第二个月增加。裁员增加的同时,ADP周三公布的全国就业报告显示,4月民间部门就业岗位增幅为两年来最小,因就业人数少于50人的企业就业岗位减少。

“无法回避的事实是,劳动力市场的紧张状态已经推动雇主的‘实际’劳动力成本远远高于美联储设定的2%通胀目标,”富国银行高级经济学家Sarah House说:“劳动力成本是国内因素造成的,这表明美联储在降低通胀方面仍有大量工作要做。”

【俄罗斯别尔哥罗德州两村庄遭乌军炮击 乌总统说不同意与俄方“冻结冲突”】

靠近乌克兰边界的俄罗斯别尔哥罗德州州长格拉德科夫5日在社交媒体上通报,该州两个村庄当日遭到乌克兰方面炮击。据乌克兰国家通讯社4日报道,乌总统泽连斯基日前接受美国《华尔街日报》视频采访时表示,乌方不同意与俄方“冻结冲突”。

周四(5月5日),俄罗斯军队再次对乌克兰军队在南部港口城市马里乌波尔的最后一个据点亚速钢铁厂(Azovstal)发起进攻,外界普遍认为俄罗斯此举是为了结束当前的战事僵局。据美国消费者新闻与商业频道(CNBC)报道,乌克兰军方发言人在周四最新讲话中表示,俄罗斯军队“正集中力量封锁并试图摧毁亚速钢铁厂的乌克兰部队”。

当地时间周三,乌克兰人民公仆党议会党团主席阿拉哈米亚表示,俄军连续第二天对亚速钢铁厂发起攻击,目前俄罗斯军队已经在亚速钢铁厂内。乌克兰方面说道:“在飞机的支援下,敌人恢复了进攻,以控制该工厂。”

据乌克兰国际文传电讯社报道,乌国防部发言人莫图兹亚尼克4日在新闻发布会上表示,随着5月9日俄罗斯卫国战争胜利日临近,俄军可能会发起挑衅或加强攻击,乌方将对此加强警惕。

俄国防部发言人科纳申科夫5日通报,俄军防空部队又击落了三架乌军战机,并在哈尔科夫州、赫尔松州以及顿涅茨克和卢甘斯克等地击落14架乌军无人机。4日晚,俄空天军使用高精度导弹打击了乌克兰卡纳托沃军用机场。俄导弹部队打击了乌军两处指挥所。俄炮兵部队打击了乌军32个指挥所、5个弹药库、403个乌军据点及兵力和装备集中地、51个炮兵阵地。

整体来看,美元的强势和未来加息、缩表预期,令金价承压,短线金价仍有进一步下探风险,但因为美国就业增长放缓、地缘局势依然紧张,这会限制金价的下行空间,短线金价偏向低位震荡筑底,存在探底回升的机会。

北京时间10:18,现货黄金现报1870.86美元/盎司。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号