日内投资者需要继续关注俄罗斯乌克兰局势的进一步消息,晚间还将迎来美国初请失业金人数变动和美国2月份CPI数据,投资者需要重点关注。此外,还需留意欧洲央行利率决议。

基本面主要利空

【标普500指数创2020年6月以来最大涨幅,受逢低买盘推动】

美国股市周三(3月9日)强劲反弹,受逢低买盘推动,乌克兰总统泽连斯基重申愿意考虑做出一些妥协来结束与俄罗斯的战争。

标普500指数大涨2.6%,创下2020年6月以来最大涨幅;欧洲股市也大涨,德国DAX指数飙升近8%。这反应市场风险偏好回升,打压了黄金的避险买需。

投资者预期长达两周的抛售已经充分反映了俄乌战争以及对俄制裁给世界经济带来的负面冲击。

WTI原油期货跌破110美元,美国10年期国债收益率回升至1.9%上方。。

不过,反弹只是收复了俄乌战争爆发以来股市的部分失地,标普500指数较年初仍下跌约10%。

乌克兰总统泽连斯基的首席外交政策智囊表示,只要获得安全保障便对讨论俄罗斯提出的中立要求持开放态度。

FHN Financial首席经济学家Chris Low表示,“风险资产反弹,表明投资者开始重新考虑价值,但这并不意味着波动已经结束。宏观和微观的经济影响仍在变化中。西方仍在研究对俄罗斯能源的制裁措施,战争的持续时间和结果仍然是很大的未知数。”

基本面主要利多

【克林姆林宫称美国对俄罗斯发动经济战,将考虑对能源禁令做出回应】

克里姆林宫周三指责美国对俄罗斯发动经济战,这引起了能源市场的混乱,并提醒华盛顿,俄罗斯正考虑对美国禁止进口俄石油和能源的决定作出回应。这使得市场的避险情绪挥之不去。

俄罗斯经济正面临1991年苏联解体以来最严重的危机,在莫斯科入侵乌克兰后,西方对俄罗斯的几乎整个金融和企业体系实施了严厉制裁。

克里姆林宫发言人佩斯科夫(Dmitry Peskov)认为,西方的制裁是扰乱全球市场的敌对行为,他称,目前还不清楚全球能源市场的动荡将达到何种程度。

佩斯科夫表示:“我们看到能源市场的形势发展相当动荡,我们不知道这种动荡会达到到什么程度。”

他拒绝说明俄罗斯回应的确切性质。克里姆林宫表示,俄罗斯总统普京将于周四与政府举行会议,讨论将制裁的影响降至最低。

当被问及克里姆林宫的评论时,美国主管国际经济事务的副国安顾问辛格(Daleep Singh)表示:“这是一场残酷的、不必要的侵略战争。我们一直在说,如果侵略升级,代价也会提高。”

当被问及美国总统拜登宣布禁止进口俄罗斯石油和能源时,佩斯科夫表示,俄罗斯过去是、现在是、将来也将是一个可靠的能源供应国。

不过,他表示,莫斯科现在会非常认真地考虑做出回应。 “当前的形势,那些拜登总统宣布的决定,需要进行相当深入的分析“如果你们问我俄罗斯会怎么做--俄罗斯会采取一切必要措施来捍卫自己的利益。”

他表示,“毫无疑问,美国已经宣布并正在对俄罗斯发动经济战。”

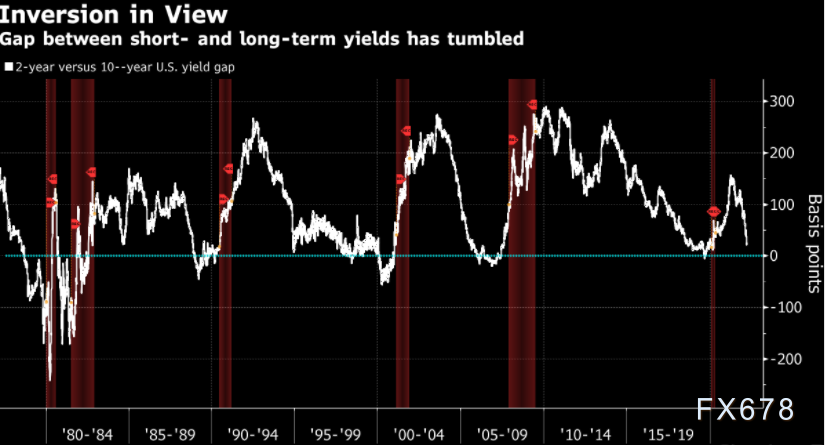

【美债交易员敲响经济衰退警钟,收益率曲线倒挂最早或在本周】

尽管美联储还没上调利率,全球最大债券市场已经亮起红灯,警告美国经济衰退风险正在上升。该因素偏向给金价提供支撑。

美国国债收益率曲线已经下降至接近倒挂,这种形态通常是经济衰退的前奏。在美联储下周几乎肯定会启动加息之际,近期倒挂趋势进一步加剧,大宗商品价格飙升令市场担心高通胀可能比预期持续更久。远期市场显示,交易员正在为2s10s收益率曲线一年内倒挂做准备。

尽管许多经济健康指标显示美国离衰退还远,但交易员正在厉兵秣马,以应对可能更糟糕的前景,因为俄罗斯入侵乌克兰或导致经济急转直下。

Columbia Threadneedle Investments的高级利率策略师Ed Al-Hussainy指出,收益率曲线倒挂已经迫在眉睫,可能最早在本周就会出现。

Al-Hussainy说:“我们对于倒挂已经等待多时,所有尘封的关于衰退将至的讨论最近又冒了出来”。他说,如果收益率曲线继续趋平,该行的策略将获益,“通过押注曲线趋平,债市投资者并非一定要等到衰退实际发生才能赚钱”。

BMO Capital Markets固定收益策略主管Margaret Kerins表示,“在当前环境下,曲线倒挂的速度取决于这场地缘政治危机的持续时间”。该行一直预计在美联储开始加息后曲线就会倒挂。

从历史上看,经济衰退会在收益率曲线倒挂发生后一年左右来临,但战争可能会加快这个进程。

然而,很少有经济学家认为美国经济真的有陷入衰退的危险,因为强劲的劳动力市场,稳固的消费支出和优于预期的企业利润支撑了经济。

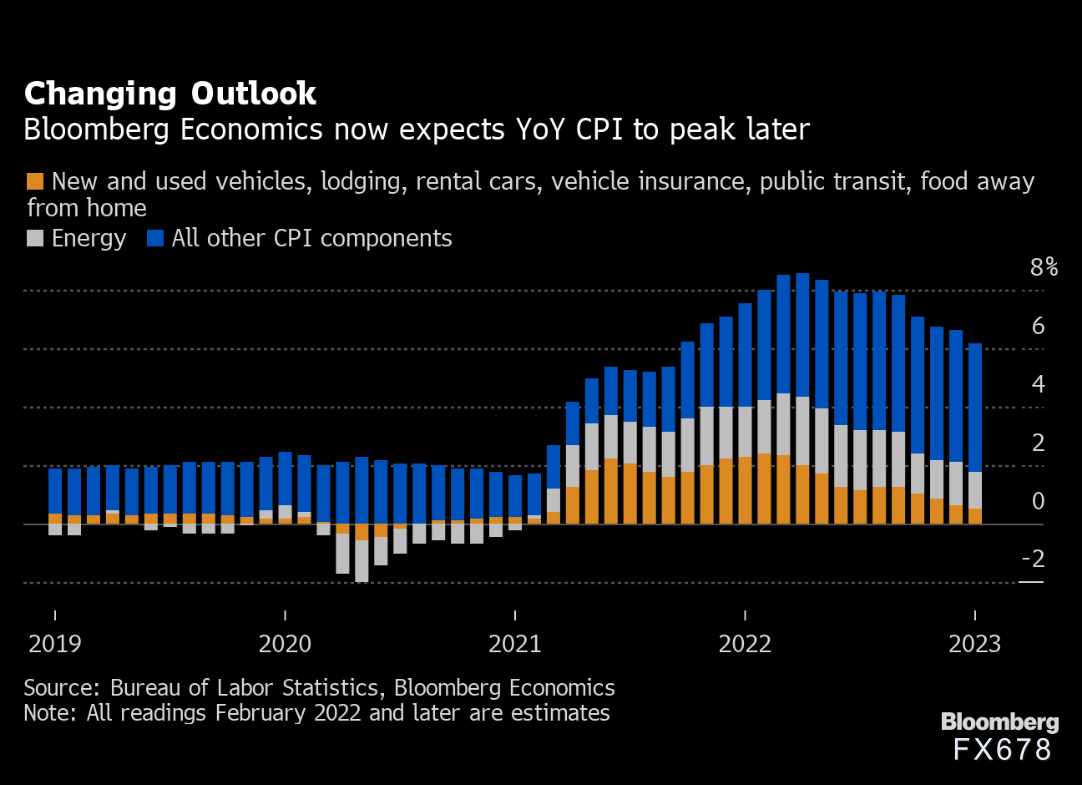

【美国2月CPI报告不能反映通胀峰值,预计最高顶部可能达到9%】

几周前,许多经济学家将2月视作美国通胀的顶部。现在看起来其似乎更像是一个新的基线。

定于周四发布的2月消费物价指数(CPI)料同比上升7.8%,创1982年以来最大增幅。但经济学家现在表示,通胀率本月或下月最高可能达到8%-9%,因为俄罗斯入侵乌克兰以及该国经济的严重受限会导致石油、食品等消费必需品价格飙升。

研究公司Inflation Insights LLC的创始人Omair Sharif表示,“未来六个月会有很多杂音,要撇干净很难,如果你觉得预测二手车价格已经很困难的话,这个难度是它的一千倍”。

物价涨幅超过了薪资升幅,达到数十年来最高点,但美国人的通胀之痛还没有到头。俄乌战争令食品价格再创纪录新高,汽油的平均售价史无前例达到每加仑4.25美元。在美国表示将禁止进口俄罗斯石油后,燃料成本势将继续攀升。

虽然一些经济学家承认石油冲击将削弱美国经济增长,但应该不足以完全破坏经济复苏,美国的经济反弹仍受到强劲的就业市场以及防疫放松的支撑。下周美联储料进行2018年以来首次升息,但飙涨的能源价格将给未来一年的升息周期带来更多不确定性。

周四的CPI报告将部分反映近期油价的上涨,但大部分影响将在未来几个月逐步显现。报告中会较清楚显示俄乌战争前诸如轿车、家装、住宅对通胀的推动作用。包括房租在内的居住类成本一直升高,而且预计会在可预见未来继续保持这种趋势。

彭博3月1-7日对经济学家进行的月度调查显示,受访者预计本季度CPI平均上涨7.7%,高于2月调查时的7%。他们预计今年最后三个月CPI将上涨4.5%,比上月的预测高出1个百分点 。

当家庭不得不在必需品上花更多的钱时,他们在非必需品和服务上的支出就会减少。巴克莱经济学家预计,到2023年底为止,能源价格的上涨将使每季度的消费增长折合年率下降0.3个百分点 。

居高不下的通胀预期也有望给金价进一步冲高提供机会。

整体来看,风险偏好的关键将取决于乌克兰战争持续多长时间。随着市场继续消化乌克兰的事态发展和潜在的新供应冲击,黄金与其他大宗商品一样,可能仍将是一个非常不稳定的交易。

OANDA 高级市场分析师 Edward Moya 在周三指出,“金价可能会在 2000 美元附近徘徊。如果美国股市继续守住冲突开始时最初震荡期间的低点,那么黄金可能会继续小幅走低。黄金可能会形成交易区间在 1965 美元和 2050 美元之间。”

DailyFX 策略师 Michael Boutros 表示,一个值得关注的重要支撑位是每盎司 1922 美元。他周三表示:“在 1922 美元(关键支撑位)上方,交易仍然具有建设性——如果金价要进一步走高,多头必须守住这一关键位置。”

(现货黄金日线图)

北京是09:55,现货黄金现报1975.53美元/盎司。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号