央行方面,本周英国央行、欧洲央行及澳洲联储利率决议将受到货币市场密切关注。市场普遍预期英国央行将在2月3日的议息会议上加息25个基点至0.5%,这将为英国央行开启缩表的大门。;同样在周四登场的欧洲央行预期将继续维持鸽派立场,在当地劳动力市场远未达到充分就业的背景下,工资水平维持震荡也预示着眼下的通胀难以持久。

本周市场热点

① 周一(1月31日),欧元区第四季度季调后GDP、德国1月CPI、美国1月芝加哥PMI。

② 周二(2月1日),新西兰12月贸易帐、日本12月失业率、德国12月实际零售销售、法国、德国、欧元区、英国及美国1月Markit制造业PMI终值、加拿大11月季调后GDP、美国12月JOLTs职位空缺、美国1月ISM制造业PMI、澳洲联储公布利率决议、堪萨斯联储主席乔治就经济和货币政策前景发表讲话、旧金山联储主席戴利参加线上会议,讨论经济、通胀挑战及后疫情时代的就业市场。

③ 周三(2月2日),新西兰第四季度失业率、欧元区1月CPI-未季调、美国1月ADP就业人数、澳洲联储主席洛威发表讲话、第25届OPEC和非OPEC产油国部长级会议举行。

④ 周四(2月3日),澳大利亚12月商品及服务贸易帐、澳大利亚12月进出口月率、英国1月Markit服务业PMI终值、美国1月挑战者企业裁员人数、美国1月ISM非制造业PMI、美国12月耐用品订单、英国央行公布利率决议和会议纪要以及货币政策报告,英国央行行长贝利召开货币政策新闻发布会、欧洲央行公布利率决议、欧洲央行行长拉加德召开货币政策新闻发布会。

⑤ 周五(2月4日),欧元区12月零售销售、加拿大1月失业率、美国1月非农就业人口变动、美国1月失业率、澳洲联储公布货币政策声明、欧洲央行公布季度欧元区经济预期调查。

本周假期提醒

① 周一(1月31日)

中国:因除夕夜,上期所、大商所、郑商所、上金所、中金所、沪深交易所及北交所休市五日,今日为第一日;台湾证券交易所休市一日;香港交易所北向交易关闭,当天只进行早盘交易,12:00-12:10之间随机收市。

韩国:因春节,首尔证券交易所休市。

② 周二(2月1日)

中国:因春节,上期所、大商所、郑商所、上金所、中金所、沪深交易所及北交所休市;台湾证券交易所休市一日;香港交易所北向交易关闭。

韩国:因春节,首尔证券交易所休市。

③ 周三(2月2日)

中国:因春节,上期所、大商所、郑商所、上金所、中金所、沪深交易所、北交所、台湾证券交易所、香港交易所休市。

韩国:因春节,首尔证券交易所休市。

④ 周四(2月3日)

中国:因春节,上期所、大商所、郑商所、上金所、中金所、沪深交易所、北交所、台湾证券交易所、香港交易所休市。

⑤ 周五(2月4日)

中国:因春节,上期所、大商所、郑商所、上金所、中金所、沪深交易所及北交所2月7日(下周一)起照常开市;台湾证券交易所休市一日;香港交易所北向交易关闭。

周一盘初行情

上周回顾

【美国总统拜登将和欧洲领导人举行电话会议。北约表示,将加强在东欧的军力部署以阻遏俄罗斯入侵乌克兰。俄罗斯总统普京否认有袭击乌克兰的计划】

【美国1月Markit制造业PMI初值PMI录得55,创2020年10月以来新低;美国1月Markit服务业PMI初值录得50.9,创2020年7月以来新低】IHS Markit经济学家Chris Williamson点评称,今年年初,飙升的病毒病例已使美国经济几乎陷入停滞,供应链延误和员工短缺加剧,企业受到干扰,新的限制措施也将出台。然而,奥密克戎变异株对产出的影响远远超过需求,新企业流入的强劲增长暗示,一旦限制放松,增长将再次提速。此外,尽管与港口拥堵和航运短缺有关的供应链延误继续持续拖累经济增长步伐,但与去年下半年大部分时间相比,供应链恶化的总体速度有所减缓。 这进而推动制造业对未来一年的乐观情绪升至一年多来的最高水平,并大幅降低了原材料价格通胀率。因此,尽管调查显示今年开局令人失望,但近期前景仍有一些令人鼓舞的信号。

【美国宣布释放1340万桶战略石油储备 为有史上第二大石油储备交易】美国能源部宣布从战略储备中释放1340万桶原油,这是拜登政府为遏制油价飙升而采取的新举措的一部分。根据美国能源部的数据,此次授予七家公司进行交易,为美国战略石油储备有史以来第二大规模的石油交易,并使得战略石油储备释放的石油总量达到近4000万桶。这些合同是美国总统拜登去年11月宣布的一项计划的一部分,该计划将与印度、日本、韩国等国家合作,从SPR释放5000万桶原油。

【IMF下调2022年全球经济增长预期至4.4%】国际货币基金组织(IMF)25日发布《世界经济展望报告》更新内容,预计2022年全球经济将增长4.4%,较去年10月份预测值下调0.5个百分点。IMF认为,2022年全球经济状况与此前预期相比更加脆弱,原因包括变异新冠病毒奥密克戎毒株广泛传播导致全球各经济体重新出台限制人员流动措施,能源价格不断上涨和供应链中断引发通货膨胀水平超出预期且波及范围更广等。

【美联储启动数十年来最快的全球货币紧缩周期,金融市场前途坎坷】美联储主席鲍威尔为可能是多年来全球货币政策最大最快的紧缩打响了第一枪。他的鹰派言论包括不排除2022年内历次会议都将加息的可能性。在接下来一周,英国央行等多家央行都可能上调基准利率,更多央行暗示未来几个月也将跟进。 这次鲍威尔的讲话向投资者发出了重大警告,那就是央行要动真格撤走支持性政策了。即使股市大跌,债券收益率上升,对加息将削弱经济增长力道的担忧日益升温,但这位美联储主席眼都没眨一下。

【美国2月交割的天然气期货因合约到期而一度暴涨逾70%】据财经网站Forexlive,2月交割的美国路易斯安那州亨利港(Henry?Hub)天然气合同价格一度从4.2美元飙升至7.25美元,涨幅超过70%。合同在几分钟内就结算了,到目前为止交易量只有4829份,但很明显有人在交割时被发现了。与Amaranth基金天然气亏损事件不同,这看起来不像是期货交易出错,而是现货市场出现的不匹配。但天然气期货价格也不全是暴涨,3月份的合约价格涨9%,达到4.41美元/百万英热,这可能表明美国短期内将需要更多的天然气。这打破了该合约在1月份的高点。2月初的天气预报显示美国东部将迎来新一轮寒冷天气,这可能会改变整个天然气市场的情绪。

【美国12月PCE物价指数同比增长5.8%,增幅创1982年以来最大,12月核心PCE物价指数同比增长4.9%,增幅创1983年以来最大】

【美国明尼阿波利斯联储主席卡什卡利:美联储已经暗示准备很快提高利率,预计美联储将在3月份的会议上加息。通货膨胀比我预期的要高,持续的时间更长。拒绝透露预计2022年有多少次加息。通胀比我预期的高,持续时间更长,预计通胀今年将正常化,预计到年中,通胀将出现下降趋势】

全球主要市场行情一览

美国股市上周五反弹,全周呈现出大幅下跌又强烈反弹的动荡走势;苹果公司的强劲业绩吸引了逢低买盘入场,掩盖了投资者对美联储将不得不采取激进行动来抑制1980年代以来最快通胀的担忧。标普500指数周五创下2020年6月以来最大涨幅,收复了本周的失地;科技股为主的纳斯达克100指数跃升超过3%,不过仍创出2008年以来最差单月表现。

Ally首席市场和货币策略师Lindsey Bell说,鉴于最近的波动,存在着一种企业盈利令市场企稳的期待,投资者希望市场基本面,如业绩报告,可以把关注重心从对央行政策变化和通胀的担忧上转移开来。不过,改变华尔街的基调可能需要很多好消息。

自美联储主席鲍威尔暗示加快收紧政策以来,市场一直在剧烈波动,鲍威尔的态度加剧了投资者对地缘政治紧张局势和企业盈利放缓的担忧。贝莱德策略师Scott Thiel警告称,在努力消除很大程度上由供应链混乱造成的价格压力之际,美联储有可能出现鹰派的政策失误。与此同时, Michael Hartnett为首的美国银行美林策略师指出“股票仓位零投降”,他们引述EPFR Global的数据表示,股票共同基金和交易所交易产品在截至1月26日的一周(即美联储宣布政策决定的那一天)吸引了171亿美元资金。

高盛集团表示股票仍然是最好的游戏。该行投资策略部门负责人Sharmin Mossavar-Rahmani说,这是因为股票估值距离互联网泡沫最严重的时候相差甚远。

贵金属与原油

上周五现货黄金延续跌势,盘中一度刷新去年12月16日以来低点至1780.35美元/盎司,本周累跌约2.4%,录得11月底以来最糟糕一周表现,因市场对美国加息的预期升温,推动美元升至数月高位。

金价一度跌至100日和200日移动均线下方,此前美联储重申计划结束大流行时期的债券购买计划,并暗示将在3月升息。升息预期令美元有望录得七个月来最大单周涨幅,令黄金对海外买家来说更为昂贵。

券商OANDA高级市场分析师Edward Moya表示,目前的市场环境对黄金非常不利。投资者正在彻底重新评估美联储的预期,仍有一些抛售黄金的势头,但金价已跌破1800美元,我们正接近潜在底部。

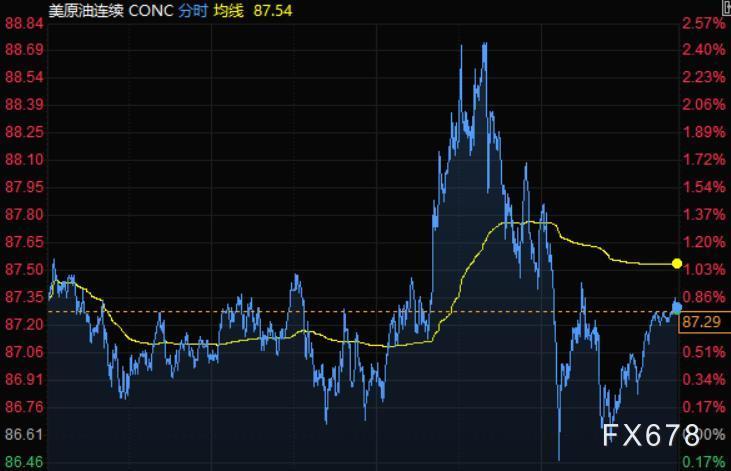

油价上周五升至逾七年高点,并连续第六周上涨,布伦特3月交割原油期货此前曾触及91.70美元,为2014年10月以来的最高水平;美WTI3月交割原油期货盘中曾触及88.84美元的七年高位;因地缘政治动荡加剧了对能源供应紧张的担忧;按周计算,指标合约录得自去年10月以来最长的涨势。

供应紧张推动布伦特原油六个月期合约进入深度逆价差结构,现货溢价达到每桶6.92美元,为2013年以来的最高水平。现货溢价是指短期交割原油的合约价格高于后几个月交割的合约价格,这鼓励交易商从库存中释放原油,并迅速卖出。

市场担心乌克兰可能发生军事冲突,这可能会扰乱能源市场,尤其是对欧洲的天然气供应;瑞银分析师Giovanni Staunovo称,迄今东欧尚未出现供应中断,所以估计与这些紧张局势相关的风险溢价并不高;他补充称,一些投资者仍倾向于持有他们的敞口。

美油在上周五盘中稍早一度下跌,ClipperData商品研究部主管Matt Smith表示,美国对俄罗斯的言论相对温和,可能“戳破一些本轮涨势中的泡沫”,但从大局上看,由于地缘政治的不确定性和供应方面的担忧,价格仍在继续上涨。

本周焦点将转向石油输出国组织及其盟友在2月2日举行的3月产量会议。Global X Management研究分析师Rohan Reddy表示,OPEC+产量一直在逐步增加,但不足以跟上需求。该公司管理20亿美元能源相关资产。此外,如果俄罗斯入侵乌克兰,油价肯定有上行空间,不光是因为制裁,还因为理论上他们在OPEC+的地位也将受到威胁,而他们一直在OPEC+有重要话语权。

外汇

美元指数基本持稳,尾盘报97.21,一周累计1.65%的涨幅为6月以来最大;美元上周五兑G-10货币涨跌互见,月末的再平衡资金流总体利好美元。

货币市场预期美联储将在3月升息28.5个基点,并在年底前累计升息多达119.5个基点,美元在这一周稳步走强,因美联储在会议后发表更为鹰派的言论。

欧元兑美元上周五涨0.03%至1.1148,此前一度跌至2020年6月以来的最低水平1.1121;欧元本周累计下跌1.73%,因多头头寸平仓、企业卖出以及风险逆转进一步转向看跌;欧洲央行将于2月3日举行政策会议。

英镑兑美元上周五上涨不到0.15%至1.3403,英国央行定于下周召开会议;交易员也在等待有关唐宁街10号派对门事件的调查报告;英镑本周下跌1.11%。

美元兑日元上周五下跌0.12%至115.23,在债券收益率下跌和美国股市上涨之际,该汇率本周涨幅缩小至1.36%。

美元兑加元上周五连续第三天上涨,报1.2771,尽管WTI油价升至七年新高;加元兑美元本周下跌1.51%。

澳元兑美元上周五盘中一度下跌0.9%至0.6968,为2020年7月以来的最低水平;1周波动率触及10个月高点,该国央行下周将召开政策会议;澳元本周跌幅为2.73%,为8月以来最大周跌幅。

澳洲联储将在周二宣布政策决定。

国际财经资讯

【博斯蒂克:若有必要,美联储可加息50个基点】;

美联储博斯蒂克在接受英国《金融时报》采访时表示,如果通胀居高不下,美联储可能会大幅加息50个基点。博斯蒂克认为3月开始加息、每次加息25个基点、总共加息三次是最可能的情况,但每个选项都有可能,如果数据显示加息50个基点是合适的,那么也会倾向加息50个基点;未来将观察薪资增速是否大幅提高了物价,个人预期薪资增速在未来几个月会放缓。

【高盛预计今年美联储将加息5次,6月宣布开始缩表】

高盛分析师称,他们预计美联储将在3月和5月加息,并在6月宣布开始缩减资产负债表,然后在7月和9月接着加息,在第四季恢复季度性的加息步伐,并在12月加息一次,到年底时利率将达到1.25%-1.5%。

【市场分析:英国央行2月加息或意味着缩表的到来】

市场普遍预期英国央行将在2月3日的议息会议上加息25个基点至0.5%,这将为英国央行开启缩表的大门。英国央行此前表示,如果经济环境合适的话,一旦利率达到0.5%,将停止对到期债券进行再投资,从而开始缩减其创纪录的资产负债表规模;这将影响到3月到期的280亿英镑(380亿美元)英国国债,或使英国国债收益率继续走高。

【英国将扩大对俄罗斯制裁范围:任何与俄政权有关联企业都是目标】

英国外交大臣特拉斯周日表示,英国将在本周公布新立法,扩大对俄罗斯的制裁范围,以阻止其侵略乌克兰。特拉斯对天空新闻表示:“该立法使我们能够做到的是打击更广泛的目标。这样一来,没有人会认为自己能免于这些制裁。”特拉斯指出:“任何与克里姆林宫和俄罗斯政权有关的公司都将成为目标,因此对于普京的寡头和参与支持俄罗斯政权的俄罗斯公司来说,他们将无处可藏。”

【美国多州发现奥密克戎亚型变异毒株BA.2感染病例】

美国疾病控制和预防中心于近日发表声明称,在全美范围内,包括亚利桑那州,加利福尼亚州,得克萨斯州和华盛顿州等20多个州内相继检测到至少127名患者携带新冠变异病毒奥密克戎亚型变异毒株BA.2。BA.2被称为奥密克戎毒株的子变体,其传染性或为奥密克戎毒株“BA.1”的1.5倍。声明中表示,尽管最近BA.2在一些国家的比例有所增加,但目前在美国的传播比例仍然很低。()

国内财经资讯

【国家统计局:综合PMI产出指数保持扩张】

1月份,综合PMI产出指数为51.0%,低于上月1.2个百分点,表明我国企业生产经营活动延续扩张态势,但活跃度有所下降。构成综合PMI产出指数的制造业生产指数和非制造业商务活动指数分别为50.9%和51.1%。

【中国物流与采购联合会、国家统计局服务业调查中心今天发布的2022年1月份中国制造业采购经理指数(PMI)为50.1%,较上月下降0.2个百分点,连续3个月稳定在50%以上,显示经济运行整体持稳()】

【工信部:2021年我国黄金行业总体运行平稳 产量同比下降消费大幅增长】

工信部:据中国黄金协会统计,2021年,我国黄金行业总体运行平稳,产量同比下降,消费大幅增长。一、产量同比下降。2021年,我国共生产黄金443.6吨,同比下降7.5%。二、消费同比增长。2021年,全国黄金消费量1121吨,同比增长36.5%。其中,黄金首饰消费量711.3吨,同比增长45%;金条及金币消费量312.9吨,同比增长26.9%;工业及其他领域消费量96.8吨,同比增长15.4%。三、国内金价同比下降。2021年,国际黄金现货均价1798.6美元/盎司,同比增长1.6%,国内黄金现货均价373.7元/克,同比下降3.7%。四、市场成交额同比下降。

【央行:2021年债券市场共发行各类债券61.9万亿元 较2020年增长8%】

央行发布2021年金融市场运行情况,2021年,债券市场共发行各类债券61.9万亿元,较2020年增长8.0%。其中银行间债券市场发行债券53.1万亿元,同比增长9.2%。交易所市场发行8.7万亿元,同比增长1.0%。2021年,国债发行6.7万亿元,地方政府债券发行7.5万亿元,金融债券发行9.6万亿元,公司信用类债券1发行14.8万亿元,信贷资产支持证券发行8815.3亿元,同业存单发行21.8万亿元。截至2021年12月末,债券市场托管余额133.5万亿元,同比增长16.5万亿元,其中银行间债券市场托管余额114.7万亿元,交易所市场托管余额18.8万亿元。商业银行柜台债券托管余额599.9亿元。

苏Sue

苏Sue

沪公网安备 31010702001056号

沪公网安备 31010702001056号