GDP增势未必体现经济复苏,M3扩张GDP有望持续上行

自2020年第三季度起,美国GDP出现强劲复苏的势头令市场信心大增,判断经济复苏势头同样强劲。然而麦克劳德认为,GDP仅仅是累积的货币和信贷的总和,并不能客观的体现经济复苏势头。这样的繁荣或许只是一场将走向可怕错误的滑稽货币游戏。

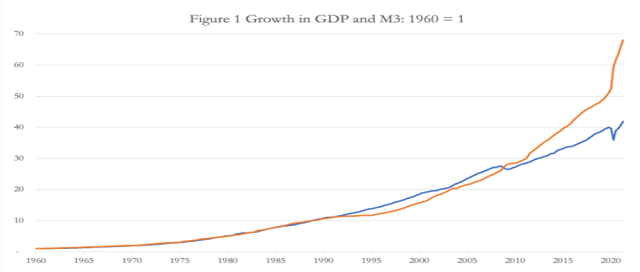

下图1显示了过去61年美国广义货币供应(M3)与GDP之间的关系。两者之间存在高度相关性,但差异越来越大。货币和信贷的大规模通胀,因为美联储开出了一张拯救金融体系的空头支票,这反映在随后M3相对于GDP的加速增长中。

自金融危机以来,名义GDP增长了55%(至2021年4月),而M3增长了140%。此外,影子银行的信贷创造还存在未知水平。尽管在新冠疫情冲击下,GDP的增速明显加快,但令人惊讶的是,GDP实际没有增长得更多。

部分原因是暂时性的,因为从货币和信贷的创造到进入普遍流通需要时间。因此,预计过去18个月M3的快速增长将进一步推动GDP增长。此外,不断增加的货币和信贷正在推高资产价格通胀,尤其是通过量化宽松政策,因此,它们被排除在GDP统计数据之外,还需要更多时间才能影响到GDP中包含的商品和服务。

既然GDP只反映货币扩张,我们可以得出这样的结论:在货币和信贷增长过度的推动下,无论随后的货币政策如何,除非由于某种原因,货币和信贷会突然大幅收缩,否则GDP在可预见的未来都将持续上升。但考虑到美联储显然相信GDP意味着经济状况,我们可以肯定,货币和信贷会突然大幅收缩的结果是不会被允许的。

CPI涨至5.3%却仍未能客观指引价格未来趋势

鉴于GDP只反映了经济中货币和信贷的数量,用价格指数来抑制经济扩张的做法毫无意义。它只是与货币数量的变化与价格几乎或完全无关的信念相一致。

相反,新冠疫情后国内生产总值(GDP)的恢复被誉为货币当局成功管理经济的证据。但他们通过价格指数来衡量通胀,将带来一个巨大的麻烦。我们已经注意到,8月的CPI年化涨幅已经涨至5.3%,因此美联储认为这一涨幅是暂时的,劳工统计局(Bureau of Labor Statistics)的统计人员能够将其控制住的希望越来越渺茫。

价格的一般水平只是一个概念,因此无法衡量。来自Shadowstats.com的独立统计分析突显了CPI统计方法的弊端,即剔除自1980年以来为减少数据而引入的所有统计修改后,生成一个竞争指数。目前的数据显示,未经调整的年化价格涨幅超过13%。不可否认的是,即使是官方的价格涨幅现在也脱离了2%的管理水平。

货币价值的变化不能用记录物体大小和重量变化的方法来定义。无论如何,价格指数是历史价格的集合,与未来几乎没有联系。把它作为货币政策的基础,就是犯同样的错误,即假设GDP的增长是经济增长的证据。

对利率和金融市场的影响。

加速印钞已经导致了目前市场判断的通货膨胀。这并不是所谓的价格上涨,它们是货币扩张的结果。总的来说,物价上涨只不过是货币贬值。而货币贬值必然会导致利率上升,就像黑夜之后的白天一样。更高的利率导致资产价值下降。反过来,各国央行一直在努力消除自由市场的不确定性,纷纷严格控制利率。由于相信自己的宣传,央行行长们自己也完全被这种滑稽的货币游戏所吸引。

不仅仅是美联储。所有主要的中央银行都被类似的关于货币的错觉所困扰,或者更确切地说,央行对货币的管理不再以控制购买力为简单目标。相反,货币和信贷已成为为过度政府支出提供资金的重要工具。拜登和约翰逊(Boris Johnson)等领导人将面临的任务迅速升级的社会责任,如养老金和医疗保健、covid危机无关。当权派完全致力于货币贬值,以此为国家日益增长的收入需求提供资金。这需要掩盖真实情况,这就是为什么鲍威尔和他的央行同僚们被鼓励忽略流通货币扩张、信贷扩张和价格之间的联系。

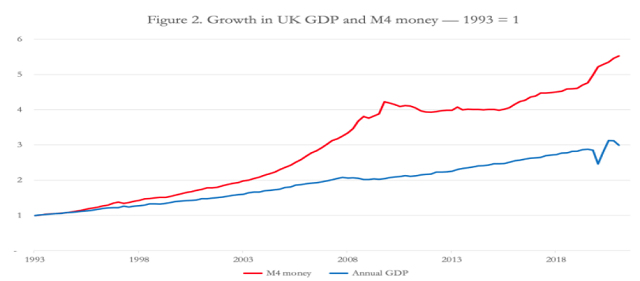

英国的情况与美国类似,最广泛的货币指标(M4)超过了GDP,令人担忧。图2显示了这一点,它基于1993年,在80年代中期的大爆炸之后,银行的金融化将开始影响银行贷款与GDP的关系。

对货币、信贷和经济之间真实关系的研究强烈表明,价格通胀冲击仍处于早期阶段。这些因素预计将导致美元购买力普遍出人意料地下降,我们还进一步注意到,主要央行都采取了类似的货币政策,这将产生类似的后果。

利率必须上升,而美元和英镑利率的上升幅度必须足够大,才能稳定这些货币,如果它们不完全崩溃的话。但在这个关键时刻,我们更关心的是法币对金融资产价值的影响,而不是法币的最终未来。

固定利率国债收益率将大幅上升,这意味着价格将下跌。更高的利率和债券收益率反过来会损害股票价值。鉴于金融资产价值存在泡沫,我们可以预期风险资产大幅贬值。

各国央行的货币对策将试图阻止市场大幅下跌,原因有三:各国央行承诺为政府赤字融资,而不断上升的政府债券收益率阻碍了这一目标,他们认为,活跃的金融市场对维持公众对经济前景的信心至关重要;他们敏锐地意识到,资产价格下跌很可能引发银行加速清算抵押品,这是费雪(Irving Fisher)在上世纪30年代大萧条之后提出的理论。

风险资产一旦破裂,黄金或可抵御风险

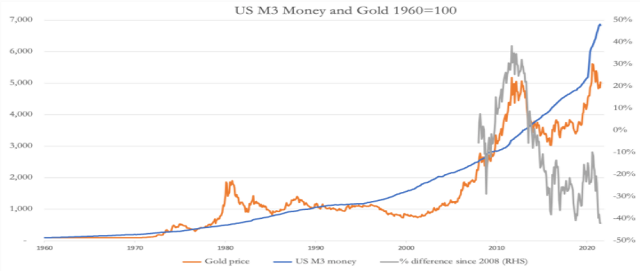

图3显示了美元黄金价格和美国M3货币供应量之间的关系。灰色线显示了两者之间的差异,目前显示的黄金价格相对于雷曼危机时的价格低了42%。

总的来说,货币扩张速度的加快可以预期会导致金价上涨。虽然M3在过去18个月里大幅增长,但黄金却被甩在了后面。因为只有在人们对资产价值和货币的前景抱有最高且持续的信心的情况下,当前的金融资产泡沫和利率才会维持在零区间。换句话说,当金融出现泡沫时,黄金可以被视为反泡沫,所以必然会过时。

雷曼(Lehman)危机爆发后,金价升至每盎司1925美元,当时人们对全球银行体系的担忧日益加剧。与M3的轨迹相比,当时黄金的溢价为40%,我们现在可以说,在不出现不可控制的金融危机的情况下,贴现货币通胀的可能性太大了。如今,它的折让率为42%,这表明对法定货币体系的乐观情绪与2011年类似但相反。

金融资产泡沫一旦因利率上升而破裂,这将超出美联储的控制范围。同时,相对增长率的大幅折让使得黄金似乎被异常低估。面对这样的风险,将自己完全与之隔离开来的唯一可靠方法,是投资于没有对手风险的实物黄金。

沪公网安备 31010702001056号

沪公网安备 31010702001056号