第二季全球债务直逼300万亿美元,美国若出现债务违约美债收益率将面临下滑

国际金融协会(IIF)周二表示,第二季全球债务升至近300万亿美元的纪录新高,包括政府、家庭、企业和银行债务在内的总债务水平,在第二季增加了4.8万亿美元,达到296万亿美元,比疫情前的水平高出36万亿美元。

IIF可持续发展研究主管Emre Tiftik称:“如果借款继续保持这种步伐,我们预计全球债务将超过300万亿美元。”新兴市场债务水平上升最快,第二季总债务比第一季增加了3.5万亿美元,达到近92万亿美元。

IIF指出,在第一季略有下降之后,发达经济体(尤其是欧元区)债务水平在第二季再次上升。美国第二季债务增幅约为4900亿美元,为疫情开始以来最小,但该国家庭债务增创纪录。

但随着经济增长反弹,债务与国内生产总值(GDP)之比自疫情爆发以来首次下降。IIF报告称,自新冠危机爆发以来,全球债务与GDP之比首次下降,这对债务前景来说是一个积极的迹象。但该机构补充称,许多国家的复苏还不够强劲,不足以推动债务与GDP之比降至疫情前水平之下。

摩根大通策略师Jay Barry本周表示,虽然美国政府因债务上限未解决而出现技术性违约的风险仍然较低,但即使短暂无法偿付也可能对金融市场产生不利影响。首先,技术性违约可能导致信用评级下调;在2011年那次事件中,标普将美国评级下调,以反映对决策的担忧。

Barry表示,这可能对美国国债的需求产生不利影响,特别是来自国际的需求,并指出外资所持有美债已经从上个十年早些时候的峰值下降,尽管他们仍然持有近三分之一的美国国债。

Barry表示:“我们确实认为技术性违约可能导致外国需求疲软,从长远来看可能会导致美国国债收益率上升。鉴于国会还有“许多悬而未决的立法事项”,债务上限谈判可能持续到9月末,甚至更晚。若国会不采取行动导致避险情绪升温,美债收益率可能下滑。”

美联储减码脚步逼近 风光无限的通胀保值债券面临考验

债券策略师和投资者越来越感觉到,美国通胀保值债券(TIPS)自2009年以来相对其他债券的最佳表现可能面临风险。

瑞银集团和安本资产管理等机构表示,美联储每月购买1200亿美元债券的做法令交易量相对稀少的TIPS市场获得了不成比例的好处,收益率显著低于零水平。与此同时,投资者也投入规模空前的资金去购买这类债券,期待对冲通胀飙升风险。

如今,这两大支撑1.6万亿美元TIPS市场的支柱都面临压力。 美联储已经暗示可能会在今年缩减购债规模。而通胀正在显示见顶迹象,可能削弱将TIPS作为对冲工具的需求。周二公布的数据显示美国消费物价创下7个月来最低升幅 ,通胀预期应声回落。物价压力降温可能给美联储在减码问题上提供更灵活空间,有关最快本月宣布减码的呼声料会降低 。

瑞银首席策略师Bhanu Baweja表示:“由于整体通胀率一直在上升,过去15个月对通胀保值证券的需求已经达到顶峰,由于美联储一直在通过量化宽松措施进行干预,TIPS的供应一直在下降。这两者未来都会发生改变。”

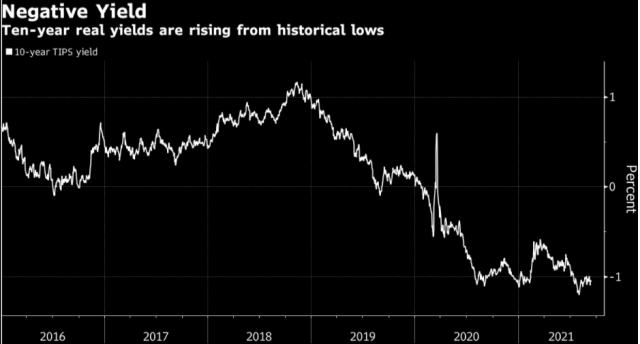

Baweja认为TIPS是定价最错误的资产之一,他预计10年期实际收益率将在几个月内从当前约-1%的水平提高50基点。10年期TIPS收益率即实际收益率,其被视为纯增长数据,因为它剔除了通胀因素。上个月10年期实际收益率触及-1.2%的历史低点,此后上涨了约20个基点,表明实际收益率——以及潜在的增长预期——终于触底反弹了。

(10年期国债实际收益率从历史低点反弹)

美联储的购债使其拥有已发行的22%的TIPS债券,比例远高于2020年2月时的9%。近期由于通胀数据居高不下,TIPS成为市场宠儿,今年以来回报率4.7%,而其他美国国债下跌1.4%,这是12年来TIPS债券跑赢幅度最大的一次。?

美联储购债操作的一个副作用是人为提高了盈亏平衡利率,这个被广泛用于衡量通胀预期的指标目前约为2.3%,5月份曾达到近2.6%的约八年高点。

德意志银行策略师Steven Zeng表示,剔除美联储购买资产引发的流动性溢价,“真实”的通胀预期应该在1.8%至1.9%之间。如今这种溢价可能会非常缓慢地消失,如果TIPS市场以目前的速度增长,那么大概需要12年时间美联储所持份额才可降至疫情前水平。

管理安本50亿美元固定收益资产的James Athey表示,当投资者开始从TIPS市场撤回,他押注实际收益率会上升。他表示,美联储的购债令市场“严重扭曲”,TIPS将“受到减码的影响”。

苏Sue

苏Sue

沪公网安备 31010702001056号

沪公网安备 31010702001056号