疫情引发两类需求,欧洲黄金投资飙升至历史新高

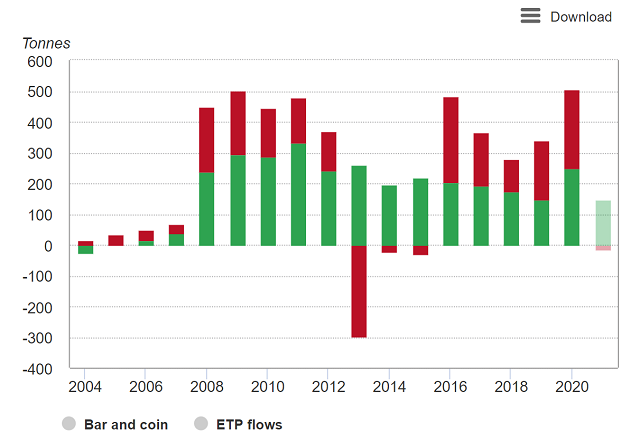

欧洲投资者对投资黄金并不陌生,尤其是在危机时期。例如,由于投资者寻求避险,全球金融危机(GFC)导致欧元区的黄金投资大幅增加,黄金投资在四年内从2007年的70吨跃升至逾400吨。最近,在新冠疫情对欧洲健康和经济环境构成的威胁的情况下,加上大规模货币和财政刺激,引发了类似的需求反应(图1)。

图1:新冠疫情期间,欧洲黄金投资大幅增加

欧洲金条和金币需求和ETP流动*

截至2021年6月30日的数据。阴影列表示2021年上半年。

自疫情爆发以来,欧洲央行的宽松货币立场提振了欧洲的黄金投资。值得注意的是,尽管经济复苏,且投资者对风险资产的兴趣也在增加,但今年以来黄金投资仍保持弹性。世界黄金协会市场研究表明,担心通胀上升等问题的欧洲投资者认识到,战略配置黄金有助于缓冲进一步的不确定性。

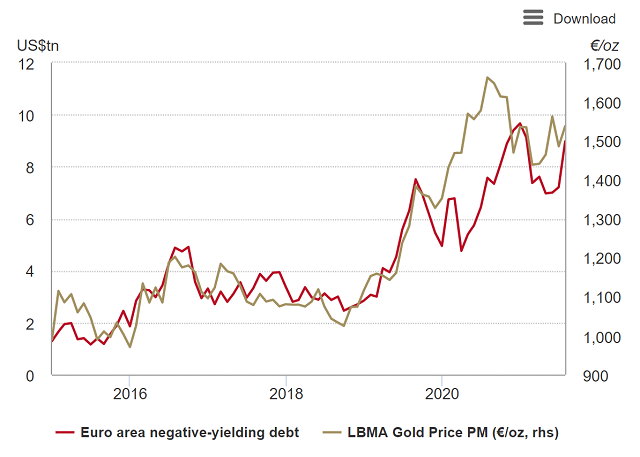

与此同时,负名义利率也可能起到了一定作用(见图2),自2019年以来,欧洲主要主权债务的名义利率在不同期限一直处于低位或负值。再加上不断上升的通胀,这意味着实际收益率为负值。

图2:黄金与欧元区负收益债务密切相关

欧洲负收益债券vs黄金价格*

* 2014年12月31日至2021年7月30日的月度数据。

金条和金币需求是黄金零售投资的重要线索,这一需求在疫情期间也一直强劲,因为担心通胀和低利率的投资者寻求黄金作为安全资产。今年迄今为止,欧洲金条和金币投资在2021年前6个月已达到146万亿欧元(合85亿美元),是自2009年以来上半年投资总额最高的一年。

欧洲央行货币政策会议在即,经济复苏仍面临三大风险

欧洲黄金市场的规模目前约占全球年度黄金投资需求的三分之一,这意味着,欧洲经济的表现和货币政策的变化因此可能会影响全球趋势。

目前许多投资者都在等待本周欧洲央行即将召开的货币政策会议及利率决议,以捕捉有关缩减资产购买及加息的指引或信号。虽然通胀有所上行,但经济复苏仍面临风险,预计本次会议欧洲央行将出现激烈的减码辩论。

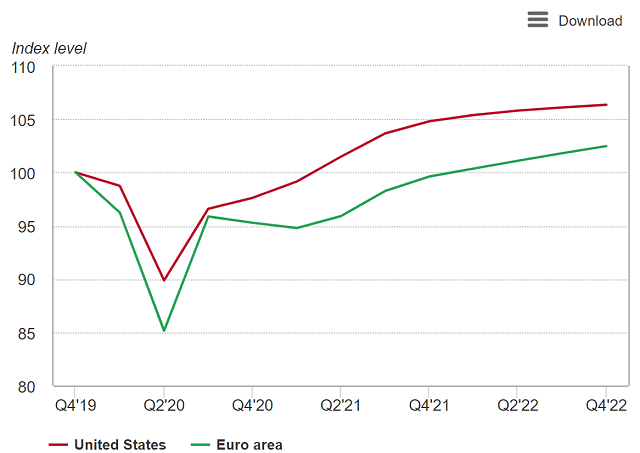

随着封锁限制放松,整个地区的经济活动加快,欧元区的经济指标最近显示出改善的迹象。欧洲央行的最新预测显示,2021年实际GDP将增长4.6%,明年将增长4.7%,2023.15年将增长2.1%。市场情绪也在改善,7月16日,欧盟委员会经济情绪指标升至历史最高水平。

但尽管取得了这些进展,欧洲央行仍持谨慎态度,重申在经济复苏稳固到位之前,它不准备改变货币支持的方针。然而如果央行决定保持宽松政策不变,这种长期的刺激可能也会增加额外的风险。

图3:预测显示,欧洲的增长预测将落后于美国

实际国内生产总值预测*

* 2019第四季度 = 100

减码讨论中,谈论最多的欧洲前景风险是通货膨胀。近几个月来物价有所上涨,8月份欧元区消费者价格指数达到3%,这是10年来的最高水平。尽管欧洲央行预测目前的通胀上升将是暂时的,但机构投资者越来越担心,如果货币政策继续宽松,通胀水平和方向将会如何。

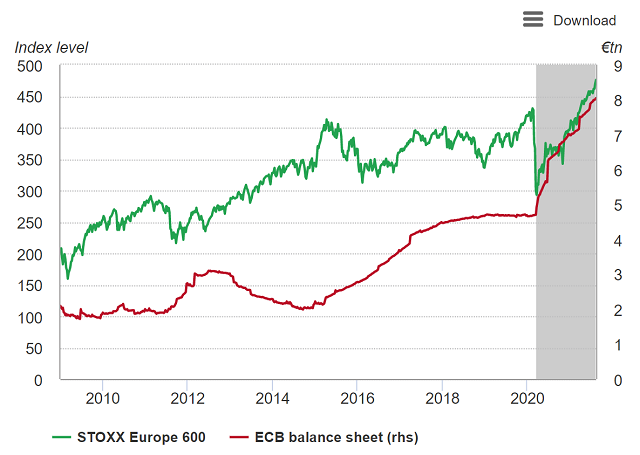

扩张性货币政策实施的时间越长,产生意想不到后果的可能性就越大。欧洲央行宽松的货币政策可能会扭曲资产价格(图4)。任何这些资产购买放缓的迹象都可能导致资产价格的修正,破坏央行一直试图支持的经济复苏。

图4:欧洲股市跟踪了欧洲央行资产负债表自PEPP启动以来的增长率

斯托克欧洲600对欧洲央行资产负债表(所有资产)*

*数据截止至2021年8月20日。阴影区域表示PEPP启动以来的时间段。

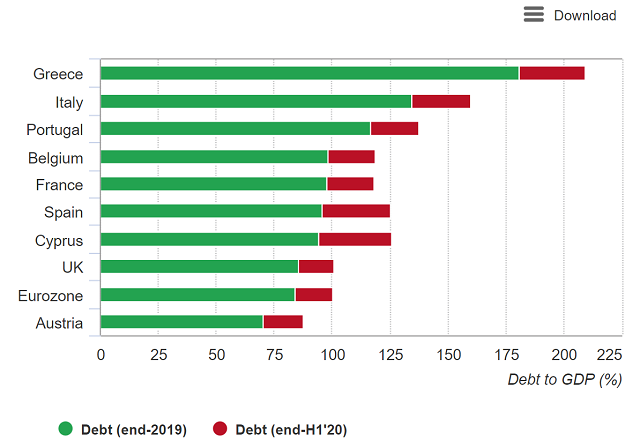

另一方面,由于欧洲各国政府都在寻求支持本国经济度过疫情,政府已释放出前所未有的支出水平。政府赤字因此膨胀,欧元区主权债务占GDP的比例现在超过了100%(图5)。欧洲的企业债务水平也有所上升。

图5:为应对疫情,主权债务水平显著上升

欧洲地区政府债务占GDP的比例*

*数据截止至2021年6月30日。

虽然整个欧洲的疫苗接种率在缓慢的开始之后有了显著的提高,但在欧盟国家之间,完全接种的人数存在显著差异,数个成员国的病例不断上升,给近期经济指标的上升蒙上了一层阴影。虽然该地区的封锁措施和旅行限制已经开始放松,但德尔塔变种和潜在的新变种的担忧造成了重大的不确定性。

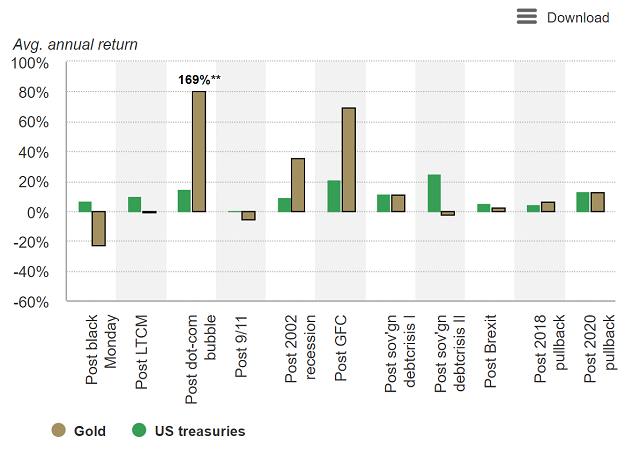

尽管该地区的经济正在复苏,但欧洲投资者仍需要确保他们有足够的风险管理。黄金的投资特性使其非常适合帮助投资者防范其中许多风险。它不仅是一种长期对冲通胀和货币贬值的工具,而且是一种在危机时期表现良好的高质量、流动性资产(见图6)。

图6:在系统性抛售和随后的复苏之后,黄金价格表现良好

黄金和国债从市场低谷(底部)到市场复苏点(系统性抛售前的股市水平)的表现*

通胀是否会迫使欧洲央行收紧货币政策仍有不确定性。不过,世界黄金协会认为,欧洲央行的谨慎做法意味着,任何加息都可能是渐进式的,以便不会过早收回支持。因此,即使在即将召开的政策会议上发出收紧的信号,欧洲的货币政策环境在中期内似乎仍将支持黄金投资。而欧洲的黄金投资市场规模庞大,足以对全球黄金市场产生重大影响。

苏Sue

苏Sue

沪公网安备 31010702001056号

沪公网安备 31010702001056号