美国长期国债走势出现拐点,美股股指走势分化

上周五的美国就业报告延续了近期的反弹和美国国债收益率的回升。上周,有两条消息标志着美国国债收益率出现了有趣的转折点:一家名为Alphadyne的对冲基金因押注更高的利率而损失了15亿美元,世界上最大的日本公共养老基金宣布将美国国债的权重从47%降至35%。

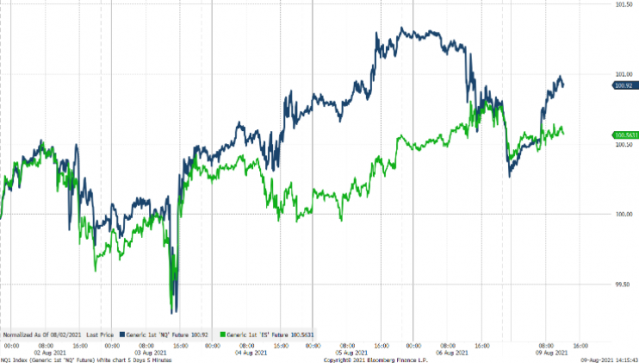

这两件事都预示着一个拐点的到来,而上周五的美国就业报告远强于预期,使美国10年期国债收益率升至1.30%。上周五。美国股市走势大相径庭,纳斯达克100指数期货下跌,而标准普尔500指数期货则因就业市场数据强劲而上涨。换句话说,利率敏感性主题又回到了成长型和科技股。

图1纳斯达克100指数期货及标准普尔500指数期货走势分化

图2美国10年期国债收益率重回1.30%上方

美国本周公布CPI数据,市场押注通胀不会持续

北京时间周三20:20,美国将公布7月CPI数据,正如克拉里达和魏德曼上周强调的那样,通胀存在上行风险。如果CPI数据显示出过热的倾向,美联储将面临极大的压力,或许将不得不调整其措辞及对通胀的态度。这一可能性让本月的杰克逊霍尔会议成为有望影响市场走向的关键事件之一。

纳斯达克100指数今年2月和3月的跌幅为12%,但盛宝银行股票策略主管Peter Garnry表示:“如果美国10年期国债收益率回到1.8%,我们预计不会出现同样的跌幅,因为第一季度和第二季度的每股收益加起来上涨了17%。换句话说,如果科技公司的利润增长保持强劲,它将在一定程度上抵消更高利率带来的更高贴现率。目前,尽管短期内通胀会上升,但我们仍对股市持建设性和积极态度,我们相信,到目前为止,投资者对通胀和经济前景的预期是正确的。”

美联储和许多债券投资者押注通胀是暂时的。支持这一观点的许多潜在的驱动因素是众所周知的。发达国家的人口结构拖累了经济增长,并将使储蓄保持在高位,利率和通胀保持在低位。当前的数字化和自动化技术变革时期本质上是通缩,并被认为比以往的长期经济周期更强劲。发达国家的低生产率增长和低实际经济增长率,再加上高债务水平,将自然抑制通胀和利率。

后市有望推动通胀上升的四大因素

1.气候及绿色能源

全球脱碳目标将导致各国采用低碳发电技术,与天然气和煤炭相比,这些技术目前的成本曲线更高,这给能源价格带来了上行压力,从而影响到所有经济体。由于环境问题,加拿大最近采取了脱碳政策,限制了对美国锯木厂的木材供应,这使得生产房屋建筑木材的成本更高。气候变暖导致的天气模式也增加了全球农业生产的波动性,预计随着时间的推移,这种波动性还会增加,导致更多的食品价格通胀。

2.亚洲城市转型推动大宗商品需求

亚洲的城市化,发达国家的交通系统电气化和绿色转型,都将推动对某些大宗商品的高需求,并为大宗商品的新超级周期提供支撑。

3.全球供应链重置

目前国际形势的改变或将导致全球供应链的重新配置,长期而言,这将意味着生产将日益分散到更多的国家,令物流成本大幅上升。自2001年以来,各制造业大国一直将投入成本保持在非常低的水平,以获得就业和制造业市场份额。但随着这些国家更加重视环境,这将导致他们未来可能“输出”更多的通胀。

4.欧盟对于高碳产品税收政策推升技术成本

欧盟边境税将对高碳强度产品征税,迫使向欧盟出口商品的发展中国家采用碳强度较低的技术,这在短期内将更加昂贵,从而在发达消费者市场引发通胀。

其他方面,美国参议院定于北京时间周三凌晨4:00召开会议,料将通过一项1万亿美元的基础设施法案,这将是多年来最具建设性的两党协议。该法案进一步为迫切需要资金的美国基础设施行业提供了亟需的刺激。建筑产品、建筑工程和建筑机械领域则可能会在未来几年从基础设施法案中得到提振。而这一法案也令高企的通胀水平面临进一步的上行压力。

沪公网安备 31010702001056号

沪公网安备 31010702001056号