周一(7月19日)关键词:无

周一无重要经济数据出炉,也没有重要经济事件,投资者需要留意周末是否有突发消息会影响行情,另外留意Delta新冠变体自海外的相关消息,如果新冠疫情进一步恶化,可能会拖累油价和大宗商品走势,黄金则可能会受到避险支撑。

另外,投资者需要留意市场对本周欧洲央行利率决议和欧美PMI数据的预期变化,经纪商存在提前布局的可能性。

周二(7月20日)关键词:LPR、欧洲央行官员讲话

周二亚洲时段,投资者首先需要留意中国的最新贷款利率。

在中国央行上周意外降准后,中国的贷款市场报价利率(LPR)将会比平时更加受到关注。我们仍预计LPR将保持稳定。中国央行可能倾向于避免采取激进的宽松政策,尤其是最新公布的第二季度GDP数据打消了经济可能突然放缓的担忧。

7月,中国的1年期LPR可能继续保持在3.85%的水平。5年期LPR可能会稳定在4.65%。分析师的预估和普遍预估一致。1年期LPR是银行向企业提供贷款的参考利率;5年期LPR则是抵押贷款的参考利率。

自2020年4月中国央行下调LPR以支持经济以来,LPR就一直保持在当前水平。

LPR追踪的是中国央行的1年期中期借贷便利(MLF)利率,后者构成了LPR的基础。在央行7月的操作中,MLF利率连续16个月被保持在2.95%。

中国央行意外降准的决定在7月15日生效,将向银行系统释放资金1万亿元人民币。分析师普遍认为,降准标志着中国央行的政策立场从偏向紧缩转向中性或倾向小幅宽松。

分析师还认为,降准是中国央行为支持经济复苏而采取的前瞻性举措,并不代表开始激进放松政策。预计短期内央行不会进一步降准或降息。

其次,欧洲时段,投资者需要关注欧洲央行管委维勒鲁瓦德加洛讲话,以便更好的预测欧洲央行利率决议的更多细节。该官员曾表示不急于制定疫情后刺激计划。

欧洲央行管委、法国央行行长维勒鲁瓦7月11日表示,他认为无需急于制定新的经济措施来取代当前的紧急工具。维勒鲁瓦说,战略是长期的,政策可以在货币政策委员会会议上进行调整。从现在到年底,我们至少还有四次这样的会议。没有必要制定预设期限或阈值的规定。

据知情官员透露,欧洲央行决策者对在下周管理委员会会议之前分发的文件草案中有关货币刺激政策措辞的调整意见产生分歧。

欧洲央行在本月完成策略评估后,将在7月22日对包括利率在内关键工具的指引进行调整。此次评估提高了央行的通胀目标,并纳入一项在利率接近其下限时特别有力或持久提供支持的承诺。

虽然管理委员会一致通过了政策评估中的措辞,也同意必须避免任何过早的政策收紧,但其偏鹰派和偏鸽派的成员们在如何于当前政策中体现新策略的意见上存在一定距离。官员们说,讨论正变得激烈。

纽约时段,投资者需要留意美国6月新屋开工年化总数、美国6月营建许可总数。

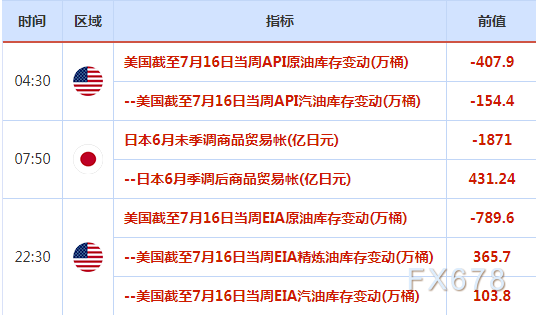

周三(7月21日)关键词:EIA原油库存系列数据

周三经济数据也比较少,投资者主要关注每周公布的EIA原油库存系列数据的变化。尽管EIA原油库存已经连续8周下降,但刚刚过去的一周,美原油下跌逾4%,录得3月份以来最大单周跌幅,也增加了油价的见顶风险。无论是OPEC+未来的增产预期变化,还是Delta新冠新毒株的蔓延,市场也愈发变得敏感,需要重点库存数据的变化。

周四(7月22日)关键词:欧洲央行利率决议

周四将迎来欧洲央行利率决议,是接下来一周的焦点所在。

经济学家们推测,欧洲央行可能会加强其对维持创纪录低利率和资产购买时间的承诺,例如承诺在通胀明显符合目标之前,即便一段时间内过冲,也要将政策维持下去。

官员们表示,另一场迫在眉睫的争斗——如何逐步缩减紧急债券购买并调整旧的资产购买计划——在9月份之前不会做出决定。

欧洲央行将可能发布不同寻常的重要政策公告。欧洲央行将决定如何调整其有关利率、债券购买和其他工具的表述,以适应其新的通胀策略。

彭博经济研究预计,7月政策会议上,欧洲央行的货币政策将发生重大变化。自本月早些时候在战略评估中宣布新框架以来,此次会议将成为央行实施新框架的首个机会。

分析师认为,管委会将在其前瞻性指引中承诺维持利率不变,直至预期通胀达到或略高于2%,并在央行两到三年的预期期间内的一段时间维持在该水平。

与之前的措辞相比,这样的措辞代表着一个重大变化,并反映了央行对实现价格增长目标更有力的承诺。之前的措辞只要求向通胀目标靠拢。

彭博经济研究预计,欧洲央行将明确宣布在9月增加资产购买,以更大力度和持久努力为实现通胀目标提供必要的货币政策刺激。央行管委会将在其前瞻性指引中承诺维持利率不变,直到预期通胀达到或略微超过2%。

欧洲央行将不会理会2021年通胀的暂时上升

欧洲央行行长拉加德在7月11日称,投资者要做好10天后迎接新的货币刺激政策指引的准备,并暗示在当前的紧急债券购买计划结束后,明年可能会采取新的措施来支持欧元区经济。

拉加德在采访时表示,7月22日的管委会会议——此前预计相对平淡无奇——如今将有“一些有意思的调整和变化 。这将是一次重要的会议,我们要坚持不懈地去实现承诺,势必会对前瞻性指引重新评估。”

周四投资者还需关注每周公布的美国初请失业金人数变动。纽约时段的美国6月成屋销售年化总数和欧元区7月消费者信心指数,投资者也需要予以留意。

周五(7月23日)关键词:欧美国家7月份PMI数据

周五经济数据比较多,欧洲主要经济体和美国都将公布7月份的PMI数据,该指标是市场少有的前瞻性指标,对经济前景的预测有很好的前瞻指引作用,而市场也迫切的了解经济的复苏前景,因而市场关注度比较高。

分析师预计,随着服务业的复苏追赶制造业,7月欧元区综合PMI调查可能继续攀升。随着疫苗接种工作继续,到7月初,大多数政府对企业的限制已经解除。6月,服务业数据(58.3)迅速追赶制造业数据(63.4),但仍然落后。

英国综合PMI调查将初步反映出英国放松限制措施的最后阶段如何影响企业信心。分析师预计英国综合PMI将降至61,比6月低1.2点,但相对于历史标准而言仍然很高。

值得警惕的是,该调查夸大了最近几个月的增长速度。该调查在5月份创下历史新高,而GDP增长则大幅放缓。

不过,数据变弱将支持分析师的判断,即经济已经通过增长“峰值”增长,未来增长将放缓。

(图片:英国PMI夸大了经济增长)

美国的PMI数据更值得投资者关注。6月23日的数据显示,美国6月Markit制造业PMI初值62.6,高于预期的61.5以及前值62.1,创自2009年10月该调查扩大至涵盖所有制造业活动以来的最高水平。7月1日公布的6月终值小幅下调至62.1,仍处于逾十年来狄二高水平。

目前市场预计美国7月份制造业PMI为62.4,暗示美国经济仍处于较强的扩张态势,有望给美元提供支撑,利空黄金和非美资产。

和尚

和尚

沪公网安备 31010702001056号

沪公网安备 31010702001056号