钻探公司已准备好应对拜登联邦土地钻探禁令

上周三,美国内政部对联邦土地、矿产和水域的石油和天然气租赁及钻探许可实施了60天的暂停。尽管拜登的联邦土地钻探禁令发布后,勘探和生产公司的股票遭到大幅抛售,但这一决定对钻探公司本身来说并不意外,因为来自美国银行的图表显示,联邦钻探许可数量在年底飙升,因为公司明显预期到将出现在联邦土地上钻探的禁令,因此提前做出行动。

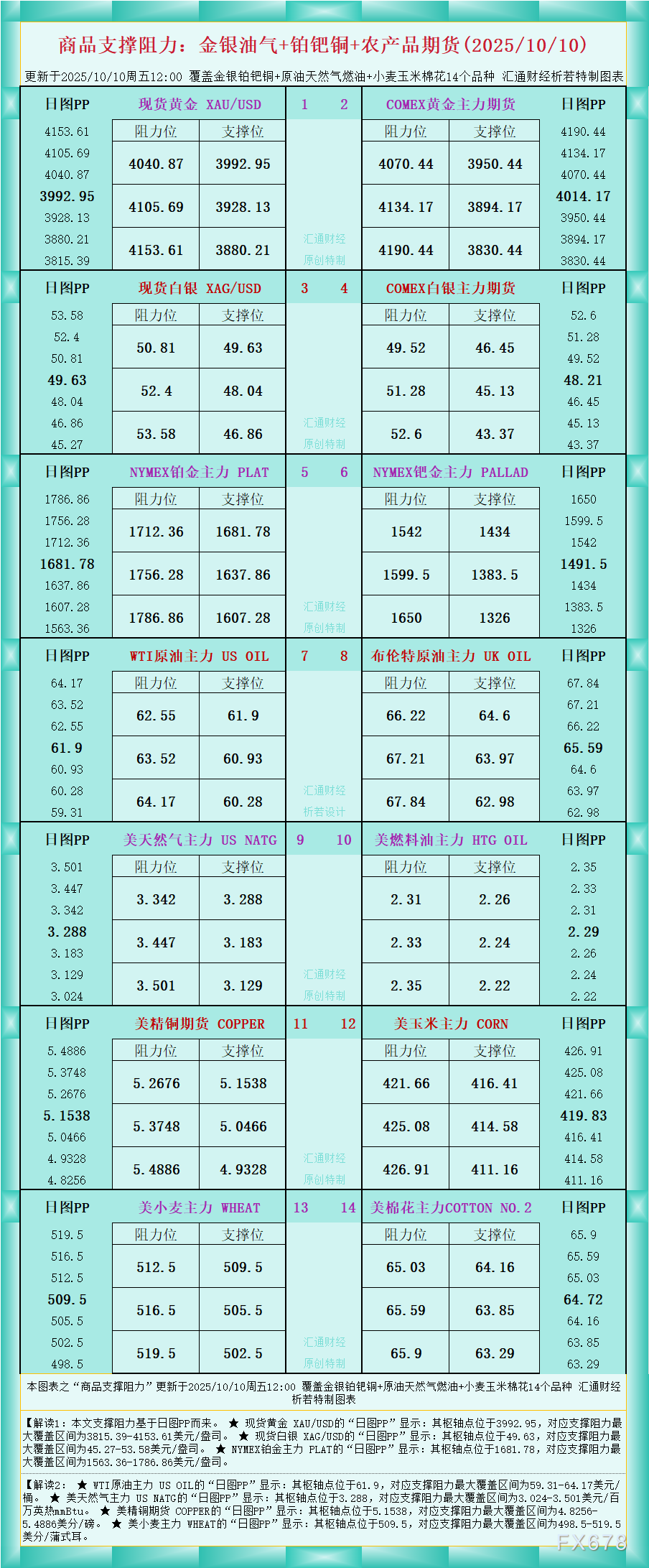

面对这一禁令,我们不仅要猜测拜登的干预对钻探商,尤其是水力压裂开采商带来的影响,还有预计油价会因此受到什么影响。

美国不急于制裁伊朗,且提出刺激政策,利好油价

高盛的大宗商品团队表示,美国政府不急于解除对伊朗的制裁,而是推动更大的财政支出,对石油和天然气价格上涨有利。该组织估计,在2021-2022年期间,2万亿美元的刺激计划将使美国的石油需求增加20万桶/天。该团还表示,推迟伊朗完全恢复生产将支撑油价看涨。

拜登政府最初的命令包括限制北美的石油和天然气租赁租赁、钻探和管道建设。而对于解除对伊朗的制裁并不紧迫,再加上推动加大财政支出,从而提高能了能源需求。

拜登政府的这些初步举措强化了高盛对石油和天然气价格的建设性看法。支持能源需求但限制石油生产或增加钻井和融资成本,这将在未来几年加剧通胀,因为电动汽车(和可再生能源)在运输需求中所占的份额仍然可以忽略不计。

这一命令是暂时的,对近期活动没有影响,因为生产商已经积极积累了联邦钻探许可。尽管这一命令是暂时的,但它表明,新政府将把停止联邦土地租赁的承诺视为其气候计划的优先事项,此类更广泛的联邦土地租赁暂停可能将于下周实施。

正如高盛在大选前所说的那样,这些行动表明,页岩油生产商在未来几年的生产和融资成本将更高,同时可采资源也将更低。暂停阿拉斯加北极国家野生动物保护区的租赁活动以及撤销Keystone XL的边境许可等,都指向了类似的监管转变。

就其本身而言,这些行动并不意味着石油市场将更快收紧。在2021-22年期间,虽然开采许可被禁止,但现有许可期还有最多达两年的窗口可继续开采。事实上,这可能会使钻井活动在几年内从私人土地转移到联邦土地,从而使可采资源的损失最小化。当生产商更关注股东回报而不是产量增长时,投资者可能会支持更积极的钻探以确保未来的现金流,这可能会对未来几年油价的大幅上涨造成不利影响。然而,政府对财政支出和近期外交政策言论的关注,可能会在2021-22年帮助收紧石油市场。

拜登总统公布了新冠肺炎纾困计划,促使高盛的经济学家将额外财政措施的预估值从7500亿美元提高到1.1万亿美元。在高盛看来,对可支配收入和政府支出的更大规模提振,将使这轮复苏在损害石油需求之前,受限推动石油需求复苏。

根据高盛的估计,在2021-22年期间,2万亿美元的刺激计划将使美国的需求增加约20万桶/天。此类支出将进一步导致美元走软,而美元走软本身也会支撑油价。加快疫苗接种的推广,反过来又会加速航空燃油消费的反弹。目前,航空燃油消费仍占剩余石油需求损失的一半以上。

伊朗产量完全恢复遭推迟,高盛更为看涨油价

目前,拜登政府将重点放在达成两党政策支持上,重新审议伊朗核协议的时间或许延后。美国总统如果考虑重新签订JCPOA协议,美国国务卿和财政部长的确认听证会将集中讨论与国会和美国盟友磋商的必要性、伊朗的不配合、以及如何达成更强有力和更长久的新政目标。这些声明和高盛之前的假设相符:伊朗2021年仍仅能小幅增产(下半年仅增产50万桶/日),之前认为2022年第二季度该国石油产量就能完全恢复的预测显得过为乐观。

高盛此前就预测2022年石油市场很紧,因为OPEC+闲余产能空间很小。加上伊朗产油完全恢复的时间推迟,这加强了该机构看涨油市的观点。

更强劲的需求和伊朗产量增长放缓将刺激更多的非页岩油生产,推高长期油价。石油市场在2018年经历过这样的情况,当时伊朗减产和强劲的经济增长推高了油价。高盛当时提出,布伦特原油价格能上涨至每桶80美元。

值得注意的是,达科他输油管道未来几年有潜在中断风险。该输油管道可能需要美国陆军工兵部队的一份新的环境影响研究报告。该研究由总统任命的一名官员负责,他可能会暂停输油管道的运营。

(布伦特原油日线图)

北京时间16:19,美原油报52.55美元/桶

苏Sue

苏Sue

沪公网安备 31010702001056号

沪公网安备 31010702001056号