1.经济形势增加了避险需求

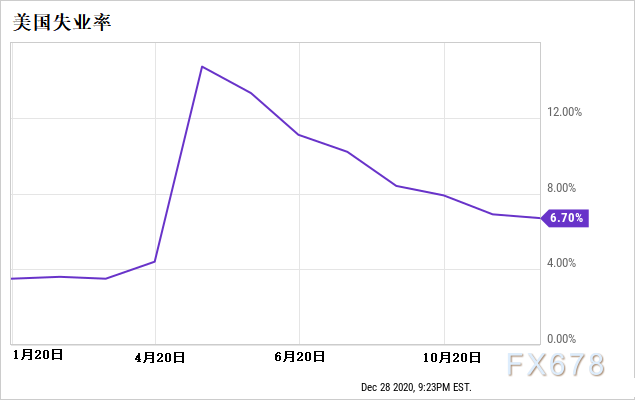

经济数据令人震惊。在应对新冠疫情的过程中,美国有数千万人失去了工作,失业率在去年4月底至5月初飙升至15%的峰值。值得庆幸的是,自那以后,该指数大幅下跌,但仍比封锁前高出约300个基点。

美国经济仍然处于衰退之中,复苏速度正在放缓,这促使美国政府提供新一轮重大经济援助。大量雇佣员工的零售连锁店、航空公司、酒店、餐馆和娱乐行业都面临着灭绝的前景,或者至少有重大的损失,并且已经开始大规模裁员。

在一个经济损失程度未知的时代,保值财富规避风险的能力是非常重要的。虽然政府债券是此类时期常见的避险工具,但黄金等贵金属作为避险投资的历史要长得多。

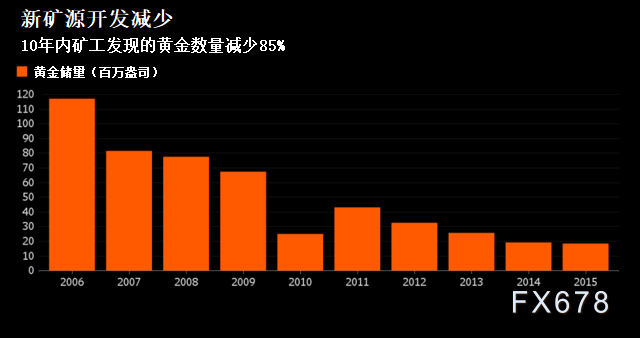

同时,高品位的贵金属矿山越来越难找到,这为黄金基本面提供了一个强大的供给侧价格支撑。

2.通货膨胀的到来

同时黄金正面临需求推动力和供给阻力,其主要竞争对手,美元避险快速供应正在增加看不到尽头由于大规模和快速花费数万亿美元的量化宽松政策,美联储和刺激美国政府的赤字开支。美元是黄金的主要竞争对手,然而,由于美联储数万亿美元的量化宽松政策和美国政府大规模消费刺激措施,美元供给正在急速上升,而且在可见的未来还将持续增加。

美联储正在采取这种激烈的行动,试图通过增加流动性和保持低利率来支撑经济。它还需资助美国政府的大规模国债发行,来为国会通过的纾困计划筹集资金。结果,美国国债处于美联储推动的泡沫中,只有美联储的大量购买才使利率保持在低位。为了平息混乱的交易模式,三月,美联储连续每天购买高达750亿美元的政府债券。

在美联储对抗上次金融危机的努力达到顶峰时,美联储每月“只”购买了1100亿美元的国债。2020年4月,美联储将政府债券购买规模“缩减”至每天300亿美元,仍然超过了上次金融危机期间不到四天的月购买规模。目前,美联储每月购买约1200亿美元的债券。

金融市场已经开始复苏,利率仍保持在低位,这种做法目前似乎奏效,但国际货币基金组织(IMF)最近发布的一项研究得出结论称,“债务不是免费的”大规模发行政府债券和向经济注入新资金被认为是未来危机(包括违约、借贷成本突然上升和/或失控的通胀)的“最重要的预测因素”。因此,即使借贷成本看起来很低,政府也应该警惕高额的公共债务。这些政策将不可避免地对美元的价值产生长期的负面影响,而这是黄金的利好。

3.黄金与M1的比率利多黄金

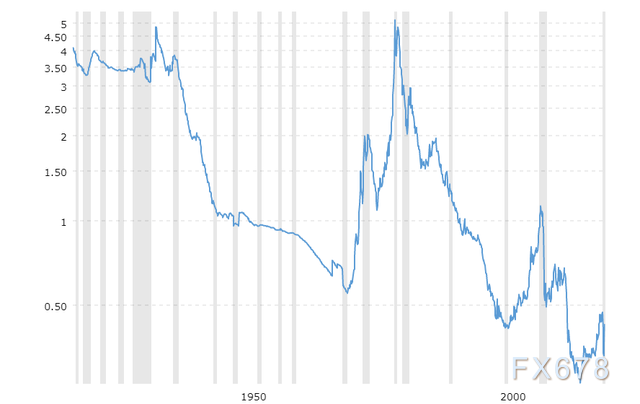

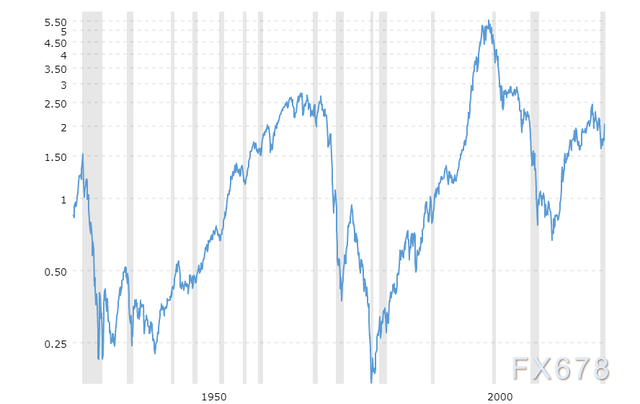

另一个值得关注的数据是黄金对M1的比率:

正如上面的图表可以清楚地看到,它徘徊在历史低点。事实上,如果我们回归金本位,将金价与M1货币供应量直接挂钩,那么即使仅维持20%部分准备金率,黄金的最低价格(基于2016年的水平)也将是5000美元一盎司。如果你使用相当于M1的100%准备金率的真正金本位制,那么以2016年的水平计算,金价将达到每盎司2.5万美元。考虑到我们在2020年看到的大规模M1通货膨胀,现在的数值将远远高于这个水平。

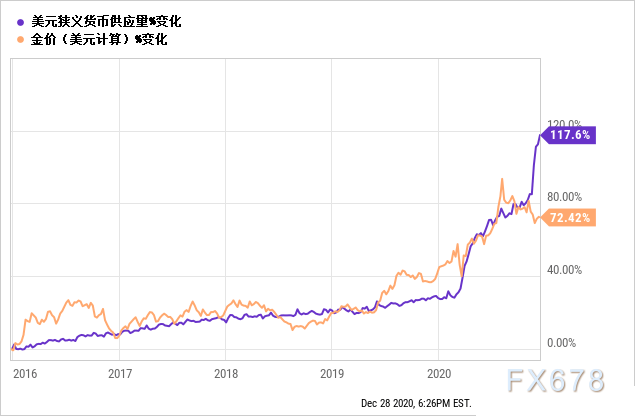

当然,全球主要经济体不会很快回到金本位,但即使抛开这一点,M1的增长也远远超过了黄金。下面的图表提供了另一个有趣的观点,它表明2020年的黄金价格可能不能恰当地反映2020年年底刚刚冲击经济的通货膨胀程度。

正如你所看到的,在过去的五年里,黄金价格很大程度上跟随M1的供应,只是在2020年的最后几周出现了明显的脱节。如果你假设M1的增长百分比与黄金价格的增长百分比之间存在1比1的相关性,那么黄金价格将比当前价格上涨72%。即使这种相关性并不确切,而且还有其他外部因素在影响这种相关性,它也提供了另一个强有力的证据,证明尽管金价在2020年走强,但仍存在明显的低估。

4.黄金与标准普尔500指数的比率有利于黄金

另一个重要指标是标准普尔500指数(SPY)对黄金(GLD)的比率:

我们在这里看到,黄金相对于标准普尔500指数的价格在一段时间内以一个相当稳定的模式上下波动,而且从历史上看,相对于股市,目前的价格相当有吸引力。

5.黄金可以将高收益投资多元化

我们可以看到下面的表格,通过SPDR黄金信托GLD、iShares黄金信托、甚至通过VanEck Vectors Gold Miners ETF等矿业股,或如巴里克黄金或纽蒙特公司等个人公司进行投资,相对于其他受欢迎的高收益行业如优先股、高收益股票和高收益债券等,黄金能够提供强大的多元化收益,它们之间的联系非常紧密。

这对高收益投资者也有意义,因为黄金在通胀的情况下获利,而高收益在复苏时获利。因此,只要未来倾向于通胀同时包含增长,二者组合投资应该提供非常有吸引力的风险平衡的回报。

(现货黄金日线图)

北京时间17:19,现货黄金报1942.43美元/盎司。

苏Sue

苏Sue

沪公网安备 31010702001056号

沪公网安备 31010702001056号