五大银行第三季度总共仅增加1.72亿美元的贷款拨备,比第二季度的280亿美元减少了99.4%。与此同时,华尔街公司的交易收入连续第三个季度跃升20%以上。五大银行第三季度净利润总额232亿美元,是第二季度的三倍多,仅比去年同期低12%。不过,四大银行的股价今年均下跌超过27%,而标普500指数已经超越前期历史高位。银行板块仅比能源板块运气好一点。

摩根大通、高盛集团和摩根士丹利的交易收入均连续第三个季度猛增超过20%。总规模虽然没有第二季度那样惊人,但帮助推动高盛的每股收益创下纪录,并令摩根士丹利的利润达到历史次高水平。

在整体经济遭遇困境之际,投资银行却有意外收益,这不禁引发了对于美联储政策应对和银行在复苏中所扮演角色的质疑。不过,这些利得最终令利润保持相对稳定,并帮助银行避免了他们在上一次危机中所面对的关乎生存的问题。

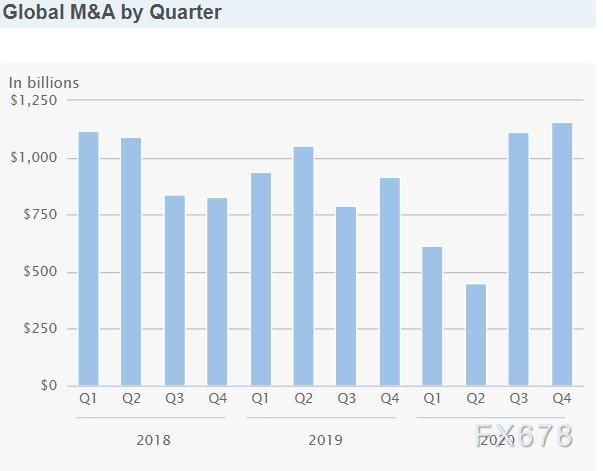

随着新冠疫情导致防疫封锁之初,股市大幅下挫,之后又出现了惊人的反弹,卖方交易员乘浪前行。自疫情开始以来的交易增长已帮助抵消了美国几大投行消费者业务的疲态,这些银行上半年的贷款损失拨备激增。

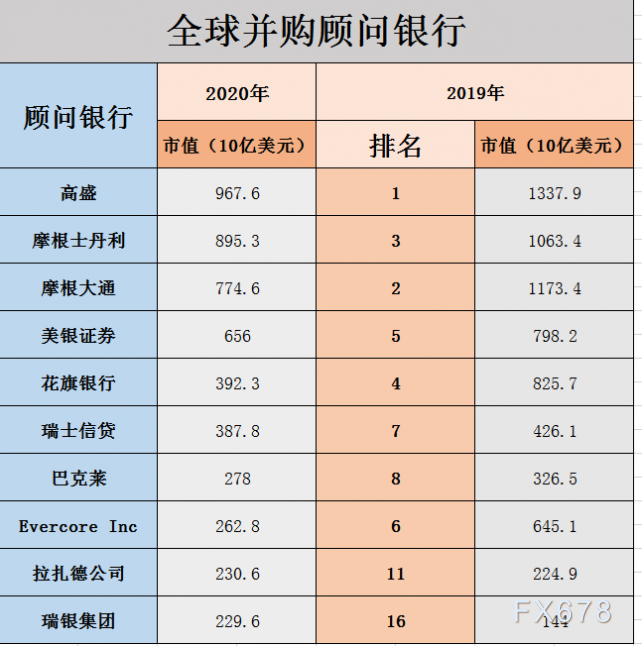

疫情严峻但全球投行排名强者当仁不让

尽管2020年疫情严峻,叠加各种不确定风险因素不断,但投行排名前列的,依然是那些耳熟能详的名字。而据华尔街日报数据来源,高盛依然独占鳌头。

高盛每股收益同比下降24%

尽管交易业务反弹,但手续费收入的下滑幅度超出了分析师的预期,而且该行在Uber Technologies Inc.,Avantor Inc.和Tradeweb Markets Inc.等公司的股权投资损失2.67亿美元。每股收益同比下降24%。

但据知情人士透露,在交易部门再次成为高盛的重要盈利来源后,高盛计划将该部门人员的奖金提高至多20%。曾经让华尔街钦羡不已的高盛交易部门在经历低迷的十年后如今又重振声威,营收暴增49%。固收业务的交易员可能获得的奖金尤其丰厚,因为管理层不希望他们被财力雄厚的买方公司,比如Ken Griffin, Izzy Englander和Steven Cohen经营的机构所挖走。

花旗亚太地区财富管理业务今年净增资金超过200亿美元

花旗控制成本的努力(包括裁员近400人)尚未取得成果,费用支出增长1.5%,超出分析师的预期。不过投资银行业务收入出现意外增长,债券承销跃增7%。花旗集团旗下亚太区财富管理业务今年净增资金达到创纪录的逾200亿美元,这家美国银行在财富管理增长最快的地区加快了发展步伐。

驻新加坡的巴西人Fontainha表示,全球个人财富增长最快的地区是亚洲,因此机会是巨大的,他还负责欧洲、中东和非洲的零售银行业务。“未来数年,全球90%的新中产阶级将在亚洲诞生。”Fontainha表示,在过去几年中,花旗在亚太地区的消费者银行业务招聘了350名客户关系经理,并且“将继续增加”客户关系经理的人数。

在新冠疫情期间,随着越来越多的客户落实社交疏离措施并在家工作,像花旗这样的实体巨头已经越来越关注它们的数字战略。Fontainha说,该银行的在线共同基金销售额增长了130%,今年“很多客户”进入了股票市场。Fontainha称,零售财富管理业务包括可投资资产处在25000美元至1000万美元的客户。超过1000万美元的客户则属于私人银行业务。

巨额法律支出拖累富国银行利润

在过去一年中,该股票有六次收盘出现相似或更大涨幅;股价过去52周下跌47%,相比之下彭博跟踪的同行业股票下跌7.3%。该股最近12个月股息收益率为4.3%,基于彭博对未来12个月股息预期的股息收益率为1.4%。做空股数是日均交易量的0.8倍。在过去两年中,做空股数比率为0.6倍至2.7倍。做空股数占流通股的0.9%。

据10月份彭博社援引知情人士消息报道称,富国银行已裁员700人,但这仅仅是该行裁员计划的一部分,最终的裁员规模可能达“数万人”。

富国银行又发生了巨额的法律支出,该行正努力在新首席执行官Charlie Scharf下周上任前摆脱最近的丑闻。16亿美元的诉讼费用拖累了银行利润,受美联储降息拖累,净利息收入的下滑幅度也超出预期。

摩根大通表现格外出色

这家美国最大的银行不仅投行业务好于预期,固收业务创下三年来最大营收增长,银行手续费收入也出现惊人跃升,消费者业务的盈利也达到五年多来最高水平,抵押贷款费用上升,贷款冲销额环比出现下降。在此过程中,摩根大通和竞争对手保持着超过10亿美元的领先优势,在投资银行业务上跟高盛打了一年多来最漂亮的一仗。

KBW分析师Fred Cannon在彭博电视上表示,相对于其他美国竞争对手,摩根大通表现尤其出色,尤其是在资本市场领域。”

【原创声明】本文由汇通网沐涵原创整编,由汇通网米末校对,作为汇通网2020年终专题的一篇文章,转载请标明来源,谢谢。

沐涵

沐涵

沪公网安备 31010702001056号

沪公网安备 31010702001056号