题为“参议院正在休假,而美国人却挨饿”的专栏文章两人概述了货币政策本身无法挽救经济免受疫情引起的衰退的影响,而解决方案将需要进一步的财政刺激措施,以制止日益加剧的财政悬崖。

耶伦和伯恩斯坦写道:“如果参议员在劳动节后返回时仍无法解决停滞不前的谈判,那么数百万有需要的美国人将遭受苦难,整个经济可能会从目前的缓慢增长反弹中进一步放缓,甚至根本没有增长。”

进一步的货币政策失效,需要财政政策支持

耶伦和伯恩斯坦表示,仅靠货币政策无法带来强劲的复苏,进一步的支持将需要有财政成分来缓冲家庭所面临的风险。

他们说:“货币政策(这是美联储的工作)和财政政策(即联邦政府的工作)在支持经济方面可以发挥互补作用。”?

耶伦和伯恩斯坦警告说,随着病毒在全国范围内持续蔓延,复苏步履蹒跚,迫使各州暂停或重启限制措施。

他们写道:“现在,所谓的实时数据显示——消费者支出总体放缓,低收入家庭的情况正在恶化,他们对如何支付房租和食物变得更加焦虑,”他们写道,这表明3000万美国人正陷入破产和饥饿的境地。

疫情反弹+失业救助到期体现在经济中是消费信心下滑和失业人数回升

周二公布的数据显示美国消费者信心在8月份降至2014年以来的最低水平,因消费者对当前就业与经济形势持悲观态度。

周二发布的报告显示,世界大型企业研究会消费者信心指数从上个月修正后的91.7降至84.8。接受调查的经济学家预期中值为93。预期指数下跌3.7点,至85.2;现状指数下降11.7点,至84.2。

这份报告揭示了一场崎岖坎坷的经济复苏,美国人正面对着高企的失业率和未来联邦刺激方案的不确定性,而新的失业救济才刚刚开始启动。信心指标仍远低于危机前水平,说明了新冠疫情对经济的创伤深度。

而形成鲜明对比的是,美国5月个人支出月率录得8.2%,创纪录新高。

分析师指出,造成这种差异的原因是在6月中下旬美国逐步的放开限制措施推动了经济的复苏,与此同时每周额外600美元的救助措施也提振了市场的消费信心。

但是随着7月中下旬疫情反弹,同时7月末美国的额外救助措施到期,再次打击了市场的信心。

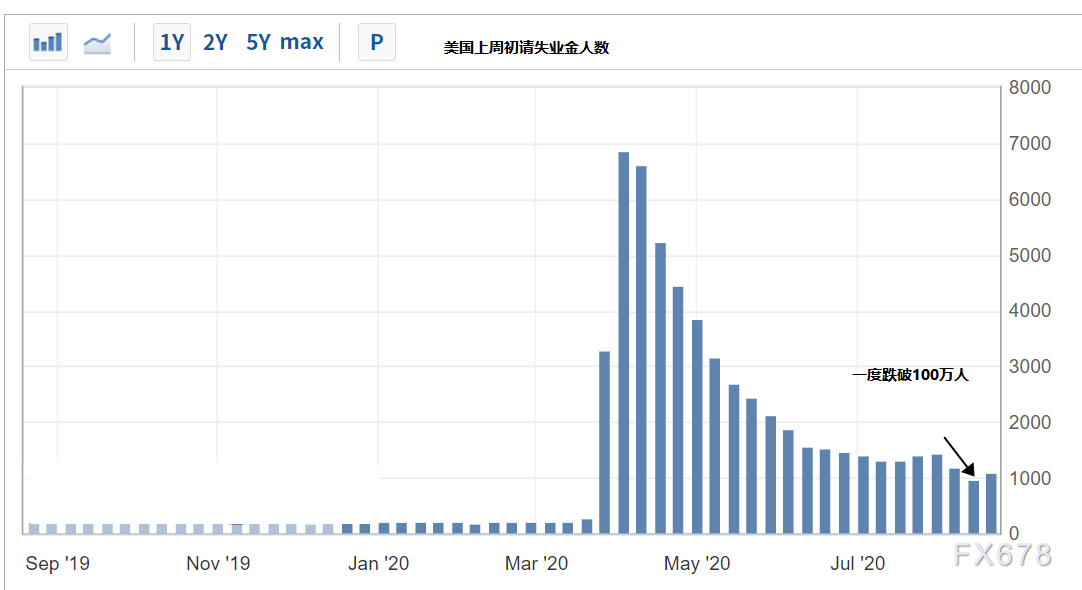

值得一提的是,8月13日公布的上周初请失业金一度跌破100万人关口,令市场预期美国的就业市场开始复苏,但是随后一周再度回升至100万人上方,凸显了疫情反弹和经济下行压力上就业市场依旧疲软,这可能也会传导至消费领域。

而随着救助方案迟迟未能达成一致,加剧美联储的政策压力。

耶伦警告美股已经和实体经济脱钩

耶伦和伯恩斯坦说:“这些数字反映了至少三种力量的合流:疫情的持续蔓延;额外的联邦救济的终止;以及各种房租延期支付政策的结束。”他们指出,除非疫情消失,否则经济就不会复苏。

他们补充说:“很明显,今年夏天,全国大部分地区的限制措施放松得太早,并且没有针对疫情的适当医疗保障。”

经济学家们表示,“美联储基本上已经完成了自己的工作”,暗示国会“不能指望美联储独自维持一切。”

耶伦和伯恩斯坦表示,这可能是因为美联储想把股市回调的增长恐慌归咎于国会。

在美联储流动性和国会救助的推动下,即便劳动力市场的崩溃,但是金融资产仍膨胀至令人咂舌的水平,纳指更是39次刷新纪录高位。

大摩:美联储竭力希望避免的股市大跌可能在未来几个月甚至几周出现

摩根士丹利(Morgan Stanley)的迈克尔·威尔逊(Michael Wilson)表示,在未来几周或几个月内,可能会出现“股市增长恐慌,然后是利率恐慌”。

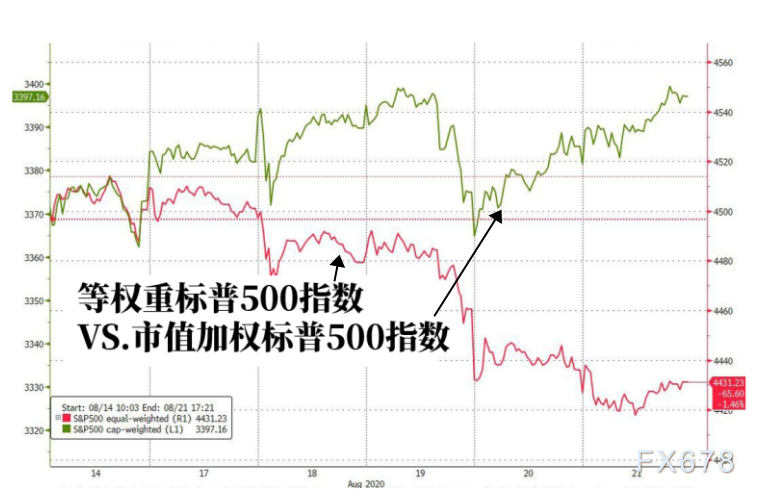

威尔逊表示:“近期广度继续收窄,上周五的价格走势可能是迄今为止最极端的例子。只有一只股票——苹果贡献了纳指和标普500指数105%的回报,以及道指88%的回报。”

市场广度是一种技术分析方法,这个指标通过分析上涨股票数量与下跌股票数量的差额来判断未来市场走势。

但是近期的数据显示,美国的股市上涨更多的依靠头部几家科技公司推动,未能直观的反映股市的实际情况。

根据标普的数据,标普500指数中前五大科技股的市值占比超过23%,而前10大成份股公司市值之和在该指数总市值中占比更接近30%,这是至少40年来的最高占比,高于2019年底的22.7%,少数几只巨头的上涨正推动标普500指数的前进。

基于此,威尔逊表示,等权重的标普500指数结果更能剔除FAAMG等领涨科技股对标普500指数的影响。该方法的依据是不按照成分股市值加权计算,而是让每只个股都具有相同权重,从而直观反映股市总体状况。

威尔逊指出,等权重标普500指数仍然低于6月8日的高点。

这意味着一旦引领股市的科技股遭遇了挫折,就意味着整个股市都将遭遇损失。

基于此威尔逊指出这种情况是比较危险的。市场对经济增长无法恢复的恐慌可能开始给苹果(大型科技股)造成压力,让美股出现大幅波动。预计在未来几周/几个月内,市场会出现恐慌情绪,这最终可能导致美国主要股指出现首次回调。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号