周一因对美国卫生监管机构(FDA)批准新冠病毒治疗方法的乐观情绪推动华尔街股市升至纪录高位,同时美国疫情蔓延放缓且近期经济数据好于预期继续推动美元小幅反弹,因此这使得黄金再度回落,但是于1920美元附近获得了支撑。

总体而言,短时间黄金走势胶着,因市场正在等待本周即将召开的杰克逊霍尔会议提供指引,市场关注的重点将是美联储是否会实施“平均通胀目标”,这对美元将产生直接的影响。

值得一提的是对冲基金近期也减持了黄金期货的多仓,这是施压金价的一个重要因素。但是渣打银行指出,这是短期多仓调整所导致的,但是富有弹性的长期多头持仓量目前不及2012年高峰期的一半,暗示还有很大的黄金长期多仓配置空间。随着近期黄金始终维持在1900-1920区间上方,如果确认这是一个关键支撑,说明前期不坚定的短期多仓已经基本出清,这为黄金的长期上涨奠定了基调。

同时关注美国两党的代表大会,双方在刺激方案上仍僵持不下,同时未来几个日双方候选人还将持续发表讲话,这将对选情和市场情绪产生直接的影响。

疫情治疗乐观情绪推高股市,挤压黄金

黄金价格周一下跌,因对美国卫生监管机构(FDA)批准新冠病毒治疗方法的乐观情绪推动华尔街股市升至纪录高位。

FDA解释其决定称,初步证据显示病患住院前三天使用血浆疗法可以降低死亡率,并改善病患的健康状态。

FDA同时指出,在分析20000名接受此一疗法的病患后,认定这是一个安全的疗法。FDA称,目前已经有70000名病患接受了血浆疗法。

受此影响,标普500指数和纳斯达克指数均创历史新高。据悉,标普500指数上周刷新了2月触及的纪录收盘高位,确认进入牛市,录得有记录以来从熊市低谷最快速的复苏。

同时有报导称特朗普政府可能加快审批一种候选疫苗。据悉,美国政府正考虑加速审批阿斯利康(AstraZeneca)(AZN.L)和牛津大学开发的正在进行试验的新冠疫苗,以期在11月3日大选前在美国使用。

Blue Line Futures首席市场策略师Phillip Streible称:“金价目前只是在各大股指处于创纪录高位的情况下进行盘整。需要更大的催化剂,额外的财政刺激和通胀上升,才能真正推高金价。”

如果近期市场的乐观情绪继续推动股市走高,可能也会继续对黄金构成挤压。

美元小幅反弹也继续施压金价,关注杰克逊霍尔年会美联储关于“平均通胀目标”的阐述

另一个对黄金构成压力的因素是美元在触及逾两年低位后,近期出现了企稳的信号。

美元周一小幅走高,本周美联储主席鲍威尔将就美联储的政策框架评估发表备受期待的讲话。

美元兑欧元大幅走软的势头已暂停,美元上周五受到提振,因数据显示美国企业状况改善,而欧洲数据显示复苏放缓。

不过富国银行宏观策略师Erik Nelson表示:“我们目前呈横盘走势,仓位有些过度,尤其是欧元,我认为需要再次回调,美元才能再度大幅走高。”

鲍威尔周四的讲话可能是下一个推动美元走势的主要因素,投资者关注他的讲话,看他是否会暗示美联储将把通胀目标调整为一个平均水平。这将允许通胀在美联储加息前升到比之前高的水平,弥补过去数十年的温和物价上涨。

Nelson表示:“如果鲍威尔没有非常明确地表示我们将设定平均通胀目标,我认为我们可能会看到一些外币回落、美元走强。”

美元也受到风险偏好改善的提振,此前美国食品药物管理局(FDA)批准将已康复新冠病患的血浆用于治疗新冠病毒。

根据对美国各州和县报告的统计,上周美国新增病例下降了17%,为连续第五周下降。随着美国疫情蔓延放缓,而欧洲疫情反弹,这使得市场对于美国经济复苏慢于欧洲的担忧情绪明显缓解,这也有助于支撑美元。

美国两党召开党代会,选情焦灼加上双方在刺激方案上僵持不下,可能会加剧市场波动

共和党人将在本周为期四天的全国代表大会上表明他们的观点,即美国的经济和政治未来取决于特朗普能否连任,期间特朗普每晚都会发表讲话。

据悉竞选连任阵营在上周日(8月23日)宣布的特朗普总统第二任期施政纲领中列出了在经济、教育等十大领域的施政重点,包括在未来10个月当中创造1000万个工作机会等。

Natwest Markets市场分析师周一在一份报告中称:“在如果特朗普连任,其政府可能推行的潜在经济提案的问题上,我们希望看到一些明确的方向。”

据悉在国会山,民主党人和共和党人仍就新一轮救助议案的资金规模和失业补助金问题争执不下。

同时有消息称,共和党大会首日又有前共和党籍议员阵前倒戈。

据美国有线电视新闻网(CNN)报道,超过24名前共和党议员当地时间24日宣布支持民主党总统候选人乔·拜登。据介绍,这些议员包括亚利桑那州前联邦参议员杰夫·弗莱克、宾夕法尼亚州前众议员查理·登特(Charlie Dent)等人。

不过高盛表示,美国利率波动率市场还没有为拜登赢得11月美国总统大选的可能性做准备。该投行利率策略师William Marshall在报告中称,回顾过去,若大选导致白宫易主,接下来数月波动率总是会上升。“在利率波动率市场上看得到(选举溢价),但主要来自于这件事本身”,这意味着大约一周后将恢复到选举前的水平。

随着美国大选临近,选情胶着以及双方在刺激方案上的分歧在可能会加剧市场的不确定性,这也将对市场产生直接的影响。

对冲基金减持了黄金多头持仓

分析美国商品期货交易委员会(CFTC)最新交易数据的分析师表示,黄金市场波动性上升令对冲基金有点紧张,因为它们已减少了对黄金的敞口。

商品期货交易委员会公布的截至8月18日当周交易商承诺分类报告显示,基金经理减少了对Comex黄金期货的投机多头总仓位4402手,至151016手。与此同时,空头合约也减少了2148手,至55578手。

黄金净多仓目前为95438手合约,较前一周下降2%。在调查期间,黄金价格一度升至每盎司2000美元以上。

展望未来,一些分析师预计,由于金价无法守住关键的心理水平,基金将继续减少对黄金的敞口。

一些分析师表示,这些持仓数据是最新证据,表明黄金在经历了自年初以来前所未有的上涨后,已进入重要的盘整期。

盛宝银行大宗商品策略主管奥勒·汉森表示:“市场在短期内需要的是巩固其强劲的涨幅。在此基础上,我们认为2000美元上方的上行空间有限,直到市场习惯并对当前价格水平感到满意为止。鉴于市场今年已经走了多远,回调可能会相对较深。”

汉森补充称,他预计初始支撑位在1920美元,阻力位在2015美元。

道明证券(TD Securities)大宗商品分析师表示,最新的投机数据并不令人意外,因为黄金市场因看涨动能押注而“膨胀”。但是该行也警告投资者,金价可能出现17%的回调。

德国商业银行(Commerzbank)分析师表示,对黄金的投机兴趣减弱,也可以从黄金ETF的需求中看出来。他们补充说,所有迹象都表明投资者对黄金持观望态度。

上周,他们只买进了9吨黄金,而上周他们卖出了17吨黄金。在过去4个交易日中,SPDR黄金信托的持有量没有变化。SPDR Gold Trust上一次看到ETF投资者如此不活跃是在两个多月前。德国商业银行表示:“如果没有ETF需求的推动,金价可能会发现难以进一步上涨。”

渣打银行:代表长期资金的ETP持仓尚不足峰值的一半,黄金未来仍有很大的上涨空间

渣打银行(Standard Chartered)援引季度报告称,今年金价的上涨受到新旧资金的支持。

渣打银行贵金属分析师Suki Cooper表示:"最新季度报告显示,老牌投资者和新投资者在2020年第二季度增加了相当大的配置。”这一结论是Cooper使用交易所交易产品(ETP)的购买数据进行分析的结果。

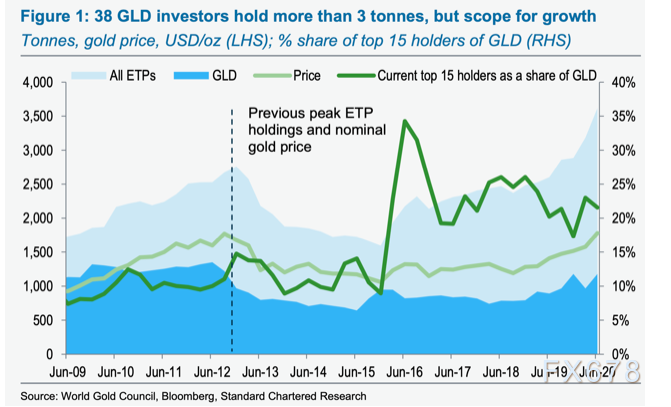

Cooper指出:“2020年第二季度的资金流入是有记录以来第二强劲的。我们认为,第二季度的资金流入中,大部分来自富有弹性的长期投资者。13-F季度报告显示,近40家持股人持有超过3吨黄金,超过任何时期。最大的买家包括首次配置黄金的买家,以及老牌买家”

Cooper指出,多数买家为较长期持有者,这对长期价格前景是个积极迹象。

Cooper指出,最大的ETP公司GLD的前15名持股人占了总流通股的22%,而在2012年的高峰时期,前15名持股人占了45%,这意味着还有增长空间。在我们看来,ETP持股仍是一个关键指标。这不仅显示了战略资金流入的强劲程度,也提供了一些线索,让我们了解目前以信托方式持有的黄金的弹性有多大。

8月是黄金价格波动非常剧烈的一个月,金价先是突破每盎司2000美元的历史新高,然后出现了自2013年4月以来最严重的单日跌幅。

Cooper表示:“我们预计未来几周价格走势将继续波动。尽管黄金与实际利率和美元保持着很强的相关性,但近期的仓位配置是由疲软的多头驱动的,而非战略性的长期配置。"

他预计,由于美元将进一步走软、利率处于低位以及额外刺激措施的支撑,黄金的长期前景仍然乐观。

Cooper表示:“(黄金的)上行风险平衡。从技术层面讲,金价不再超买。鉴于黄金的长期前景仍具建设性,我们仍将价格调整视为买入机会。”

该分析师写道,短期内需要密切关注的关键事件是杰克逊霍尔全球央行年会和9月份联邦公开市场委员会(FOMC)会议。(两者都将)抵消市场对上周FOMC会议纪要的一些情绪。市场参与者将密切关注美联储对其货币政策机制的评估。人们越来越多地讨论转向平均通胀目标制,认为这是一种旨在支持通胀预期的可能变化。”

市场对美联储上周公布的7月份会议纪要感到失望,因美联储对于放宽前瞻指引持模糊的立场。Cooper表示:“收益率曲线控制(YCC)不在美联储将采取的短期政策中,由于美元企稳,黄金价格经受了进一步的获利回吐。”

后市前瞻

① 14:00 德国第二季度未季调GDP年率

② 16:00 德国8月IFO商业景气指数

③ 18:00 英国8月CBI零售销售差值

④ 21:00 美国6月FHFA房价指数月率

⑤ 22:00 美国7月季调后新屋销售年化总数

⑥ 22:00 美国8月谘商会消费者信心指数

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号