但是,造成这种情况以及金价上涨的主要原因不是简单的“恐惧”,而是对廉价货币的恐惧。

对于“黄金价格形成的关键是什么”这一问题,分析师罗伯特·布鲁门(Robert Blumen)早在2013年提出了以下七个关键点:

黄金价格和资金净流入只存在统计学关系,而非因果关系

“例如,在某个领域的资金净流入与价格(较高或者较低)之间可能存在统计学上的相关性。如果有人有一个有效的统计模型,那就太好了。但这不是因果关系。但在我看来,即使有人发现了这样的相关性,它们也只能一段时间内与价格一致,而不能预测价格走势。为了预测价格,你需要一个先于价格移动的指标。”

黄金持有量和黄金价格也不存在必然联系

“有大量的人才在对流向行业、珠宝、硬币和基金等细分市场的黄金进行量化。这些数量在某些方面可能很有趣,但如果你想了解黄金价格,它们就没有那么重要了,因为市场持有的数量和黄金价格之间并不像大多数人认为的那样存在联系。”

黄金价格和其被开采的时间无关

他说:“黄金市场并没有按照黄金被开采的时间划分为今年开采的黄金市场或者过去几年开采的黄金市场。买家不关心他买的是新开采的一盎司黄金还是从100年前开采的黄金。所有的买家都在争着买,所有的卖家都在争着卖。”

黄金很少因为使用而消失,世界上所有黄金都被用某种形式持有着

“黄金主要是一种资产。的确,每年只有少量的黄金被生产出来,而且只有极少的黄金在工业用途中被使用掉,所以自古以来,世界上几乎所有的黄金都以某种形式被持有。黄金库存与年生产量的比率通常在50至100之间。

黄金价格取决于投标人愿意的最大出价

“在资产市场中,消费和生产不会限制价格。投标过程是关于谁有最大的经济动机来持有每单位的商品。定价过程主要是对资产现有存量的拍卖。最看重资产价值的人最终会拥有它,而最不看重资产价值的人会拥有其他东西。在我看来,这就是理解金价形成的方法。”

黄金的储备需求和黄金价格关系更大

“大多数关于黄金的市场研究都涉及到兑换需求,它的优势在于你可以对其进行衡量。但储备需求与价格的关系实际上要大得多。从供应方面看,持有黄金的人的储备需求状况是决定黄金价格的主要因素。储备需求指的是你要求保留某样东西,而不是出售它,比如目前我有汽车、餐桌、沙发、手机等储备需求。”

黄金价格取决于投资者偏好

因此:“黄金价格是由投资者的偏好决定的,不能直接衡量。但我认为,我们了解世界上影响投资者对黄金偏好的主要因素。这些因素包括货币供应量的增长率、债务的数量和质量、政治不确定性、没收风险以及其他可能资产的吸引力(或缺乏吸引力)。”

2015年有人对布鲁门的观点进行了补充

黄金的边际效用下降速度低于其他商品(保值性)

“黄金的边际效用下降的速度低于其他商品。由于这种优越的特性,黄金和白银享有其货币地位,而不是其假定的稀缺性。它们的高适销性也代表了它们相对于其他价值商店的决定性优势。因此,中央银行持有黄金作为货币储备,而不是房地产,艺术品或商品。

黄金和对冲通胀并无直接联系

“多数分析师断言,黄金具有对冲通胀风险的特点。然而,也有批评的声音。他们认为,黄金价格和价格通胀率之间没有统计上的相关性,因此得出通胀对冲的概念是一个神话。通过研究这个问题我们得出以下结论:黄金本身与通货膨胀率无关,而是与通货膨胀率的变化率相关。”

通缩时期黄金的表现实际上也可以很好

“一般观点认为,如果金价在通缩期间(通货膨胀速度下降,但此时经济仍然处于通货膨胀的状态)已经走弱,那么在通缩期间它肯定会更弱。然而,这是一种谬误。通货紧缩环境下的黄金走势几乎没有被分析过,不仅仅是因为通货紧缩时期的例子非常少。在明显的通缩时期,不仅政府预算会过度紧张,人们对金融体系和纸币的信任也会下降,而黄金由于其一流的信贷质量而变得更加重要。”

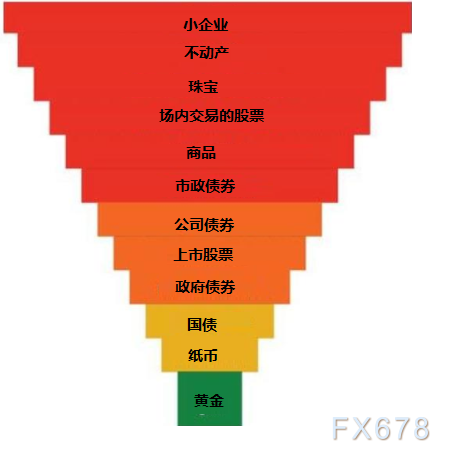

承担风险意愿越低、市场流动性越差,黄金被囤积的程度也就越大

与沙漏类似,随着承担风险意愿的下降,金融体系中的流动性逐渐向下流动。最下面的是黄金。由于市场的担忧情绪蔓延,黄金的流通速度下降,因为它越来越被囤积。囤积的程度总是与人们对政府及其货币的信心成正比。”而货币作为市场对抗风险的关键一道屏障,随着美联储巨量的宽松和美国经济下行的压力,这使得市场最终转向黄金。

黄金与大多数其它资产类别的相关性非常低

“黄金与大多数其它资产类别的相关性非常低,尤其是股票和债券。”

总结

总体而言,黄金的价格和持有的数量和资金的流入量无必然联系。尽管持有量和资金流入可以推高价格,但是如果黄金基础价格很低,黄金的价格也未必会处于一个很高的水平。

换言之,一个人愿意为黄金承担多高价格的意愿才是黄金价格的关键。

而意愿则取决于货币供应量的增长率、债务的数量和质量、政治不确定性、没收风险以及其他可能资产的吸引力(或缺乏吸引力)。

不过这些因素都有一个特征,那就是往往会导致资产的贬值,而黄金恰恰是边际效用流失最慢的资产,这意味着保值性也就最强。

这就是为什么通胀时黄金被视作是对冲通胀的工具。因为通胀发生时,货币贬值,购买力下降,实际资产缩水,所以最保值的黄金实际上相对于其他资产产生正收益,因此受到市场的追捧。

同样的在通缩时期,由于经济萧条,市场的购买力很低,但是央行为了刺激经济而实施大量的宽松,但如果市场的需求依旧低迷,通胀疲软,而此时市场上却反而充斥着便宜的货币,黄金将受到追捧。这就是我们当前所处的市场环境,即便是处于通缩,大量的印钞仍使得货币存在贬值的风险,因此市场仍继续买入黄金以保值。

所以对于为什么金价会飙升这个问题的答案是“跟着印钞走”。自2008年以来,美国的M0货币供应量一直取决于一系列量化宽松政策,推动货币供应量增长越来越高。而印钞无疑是让资产价格贬值最快的方式,正如上文提到,一个人愿意为黄金出价多少决定了黄金价格所处的区间,随着美联储史无前例的巨量宽松提升了黄金衡量一揽子资产的价值,因而推高了黄金的价格。

所有这些都表明,“对廉价资金的恐惧”确实是推高黄金需求的主要因素。在经济动荡时期,这种担忧会加剧。这种混乱几乎总是由政府干预引起,并使之变得更糟。2020年,这不仅包括更多的量化宽松政策,还包括政府应对疫情和社会动荡的混乱局面。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号