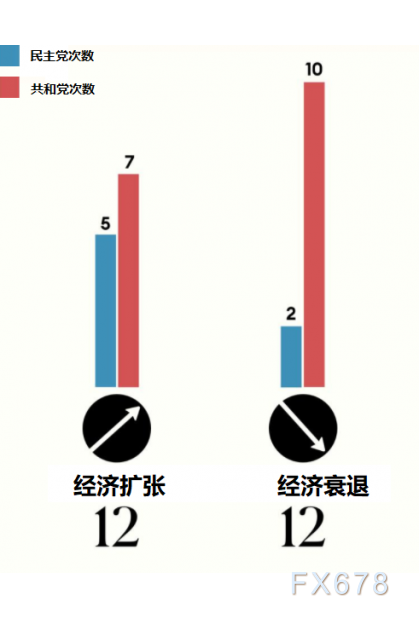

传统的观点认为,民主党由于其庞大的政府倾向而通常对经济和股市不利,而保守派共和党则在财政上的措施对于股市是有利的。但是如果追溯自二战结束后以来的数据会发现,两者并不存在必然的联系,

宾夕法尼亚大学沃顿商学院(Wharton School of the University of Pennsylvania)金融学教授杰里米·西格尔(Jeremy Siegel)表示,股市在民主党领导下的确比共和党领导下表现更好,这是一个众所周知的事实,但并不意味着因果关系,从1952年到2020年6月,民主党执政期间的年实际股市回报率为10.6%,而共和党为4.8%。

距离2020年大选还有三个月的时间,一些投资者开始担心特朗普和拜登当选的优势和劣势。如果民主党大胜,几乎肯定意味着特朗普大规模的企业税削减政策的回调(对股市不利),但额外的经济刺激(市场显然喜欢,尽管存在赤字影响)和国际关系趋于和缓将是一个巨大的积极因素。

哪些总统提供了最佳的股票回报率?

根据1994年投资经典《长远的股票》的作者西格尔(Siegel)的说法,华尔街对政治的痴迷在很大程度上是错位的:“牛市和熊市来来往往,走势与商业周期有关明显是多于总统的影响的。”从某种意义上说,当前的市场环境和2001年后乔治·W·布什所面临的威胁(疫情大流行相对于911事件),困扰约翰逊和尼克松政府的内乱以及罗纳德·里根在1980年代与日本的贸易紧张关系有点类似。

为了更仔细地研究总统的行为与股票走势之间的关系,《福布斯》分析了他们的股票市场表现,包括股息,可以追溯到哈里·杜鲁门时期。通过使用来自美国国家经济研究局(NBER)的数据,还可以清楚地看到每位总统在任期内开始的扩张和衰退次数。在某些情况下,例如比尔·克林顿(Bill Clinton)担任总统期间,正是美国历史上最令人印象深刻的经济繁荣时期(和牛市)之一,因此不会看到扩张。同时这份报告还包括了每个总统任期的最后一年联邦债务总额与GDP的比率。

最佳股票累积回报率最高的总统是威廉·克林顿,将近210%。最糟糕的是乔治·W·布什,-40%。

到目前为止,不确定性一直是最大的市场破坏者。例如,在1955年9月,当艾森豪威尔(Eisenhower)高尔夫郊游后突然心脏病发作时,股票一天就下跌了6.5%。当肯尼迪在1963年11月被暗杀时,立即下降了3%。在这两种情况下,股市都会迅速恢复。除了市场波动之外,投资者可以放心,从长远来看,买入和持有效果最佳。1945年1月,对1000只大型美国股票指数进行1000美元的投资,其复合年收益率为11%,到2019年底将达到230万美元。

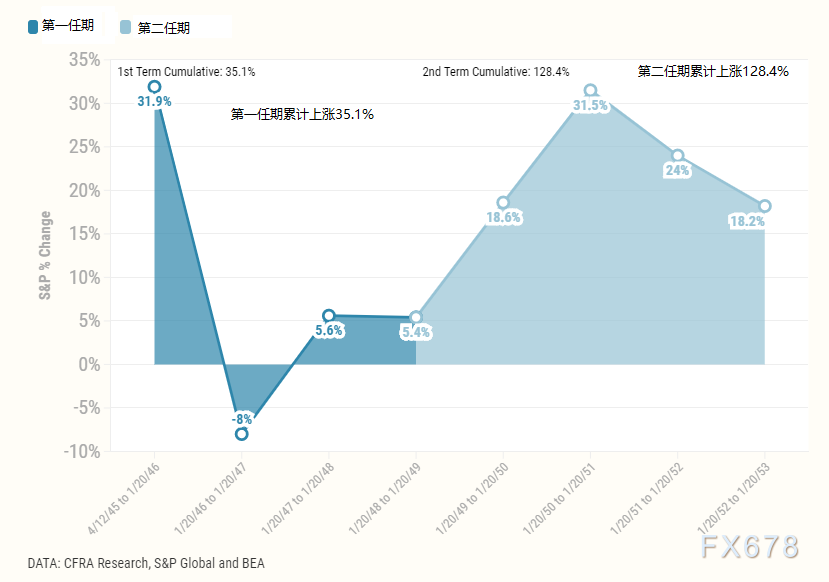

杜鲁门(民主党)

第二次世界大战爆发后,战时生产趋于平稳,工作机会也随之减少。结果,杜鲁门在任期初期面临衰退和熊市。

InvesTech Research和Stack Financial Management总裁斯塔克(James Stack)表示:“由于太多人从战争中返回而无法提供工作,因此经济出现过剩,这几乎不可避免,我们将陷入衰退。”

随着消费者和企业信心的恢复,经济迅速反弹,但杜鲁门在1949年实施提高最低工资并试图保障平等的就业权利的公平交易经济改革后,随后又面临另一场经济衰退(尽管短暂)。

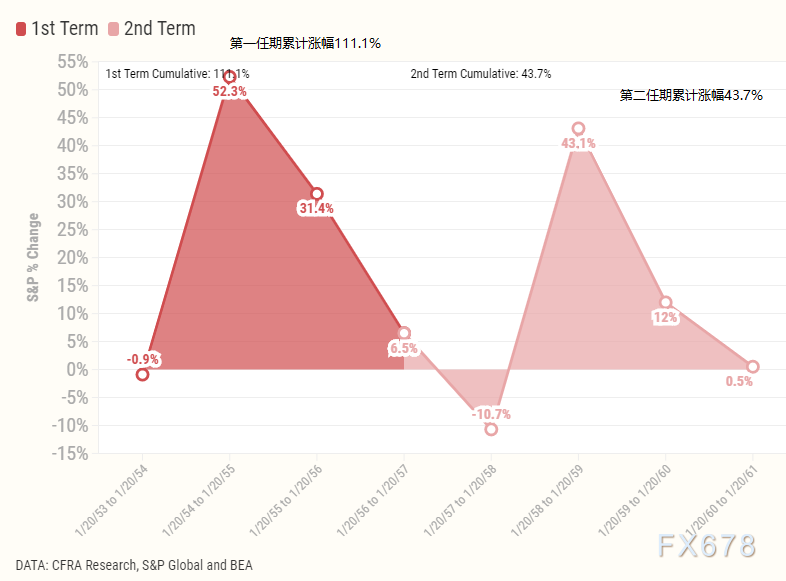

艾森豪威尔(共和党)

虽然广受欢迎的艾森豪威尔努力缓和冷战的紧张局势,但美国在他的任期内仍然经历了焦虑。CFRA的首席投资策略师山姆·斯托瓦尔表示:”许多人说艾森豪威尔时代是多么伟大和乏味,但我不敢苟同。美国是石化的。艾森豪威尔在他的两届任期内经历了三次衰退——分别是在他任期的开始,中期和结束。1953年和1958年的衰退在很大程度上与美联储更严格的货币政策有关,而另一场衰退则始于1960年,当时美联储自1958年以来将利率提高了一倍。

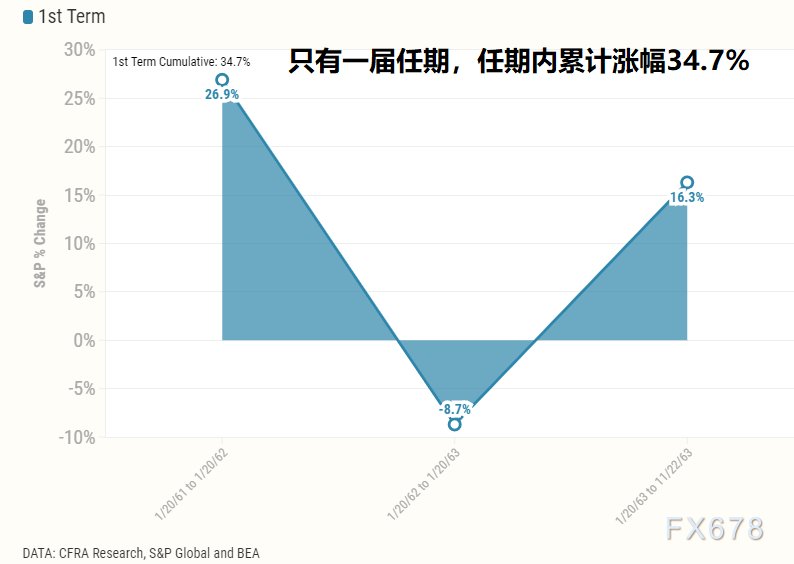

肯尼迪(民主党)

约翰·f·肯尼迪(John F. Kennedy)是在一次惊险竞选中当选的。在他上任时,经济依然低迷,失业率仍高达6.8%。斯托瓦尔说,在他任期内的熊市“只不过是由肯尼迪与美国钢铁公司在价格上的激烈竞争引发的”。华尔街不喜欢由政府决定私人公司可以做什么。在1963年11月22日遇刺身亡之前,肯尼迪在其任期即将结束时推出了一项大胆的国内计划,其中包括削减所得税和公司税,以刺激经济增长。

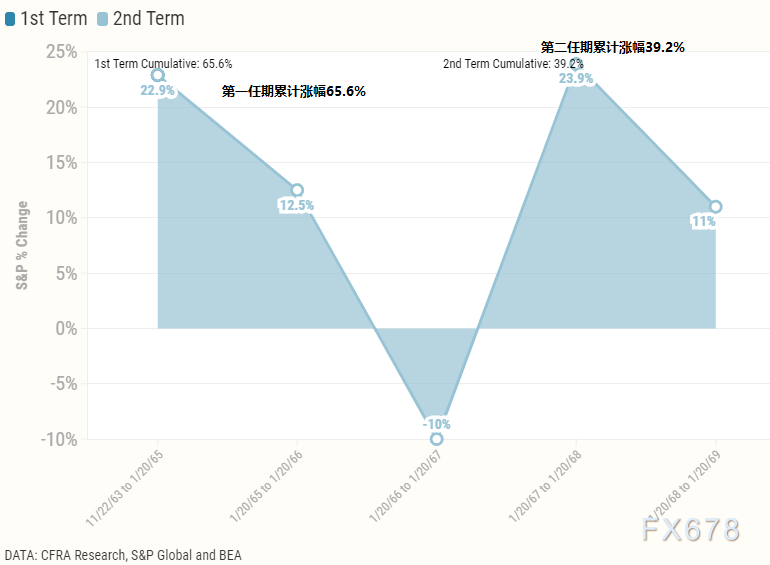

约翰逊(民主党)

肯尼迪遇刺当天,约翰逊在空军一号上宣誓就职,然后返回华盛顿。这位德克萨斯人迅速采取行动,通过了肯尼迪总统的减税和民权法案。随着通货膨胀和利率上升,以及民权运动引发的社会动荡,1966年股市进入熊市。在美联储陷入恐慌并降低利率之后,经济衰退得以避免。第二次熊市发生在1968年,当时越南战争的抗议活动正在升温。斯塔克表示:“当时华尔街的估值和投机问题类似于20世纪90年代末。”当时包括IBM、德州仪器、Gulf & Western、宝丽来和施乐在内的热门股票带头发起了这个热潮。斯托瓦尔说,虽然约翰逊并没有经历一场正式的经济衰退,但“他确实给下一届政府制造了问题,因为‘枪炮和黄油’为越战买单的理念,”以及“伟大社会”(Great Society)的社会项目。

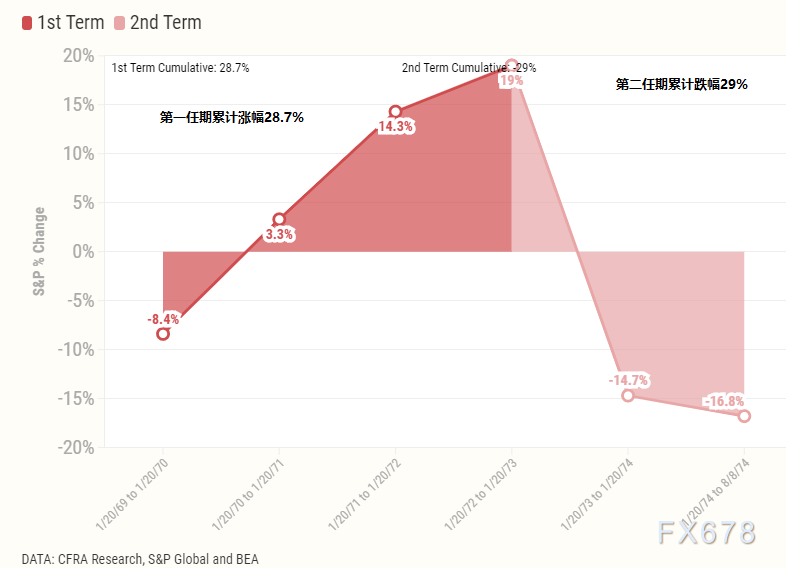

尼克松(共和党)

约翰逊任期结束时,货币紧缩导致尼克松(Nixon)总统上任后从1969年到1970年出现了轻微的衰退。美国经济受到滞胀的困扰,即通货膨胀率高,经济增长缓慢和失业率高。1970年,也就是在美国完全脱离金本位制度的前一年,尼克松根据行政命令对工资和价格实行冻结,以应对通货膨胀。“这是非常不共和的事情。不久之后,事与愿违。”西格尔指出。1973年,阿拉伯国家的石油禁运导致石油价格飞涨,水门事件危及尼克松的总统任期。1973年1月至1974年10月期间,美国股市暴跌,标准普尔500指数跌去近一半,同时伴随着两位数的通胀,以及始于1973年秋季的长达16个月的经济衰退。

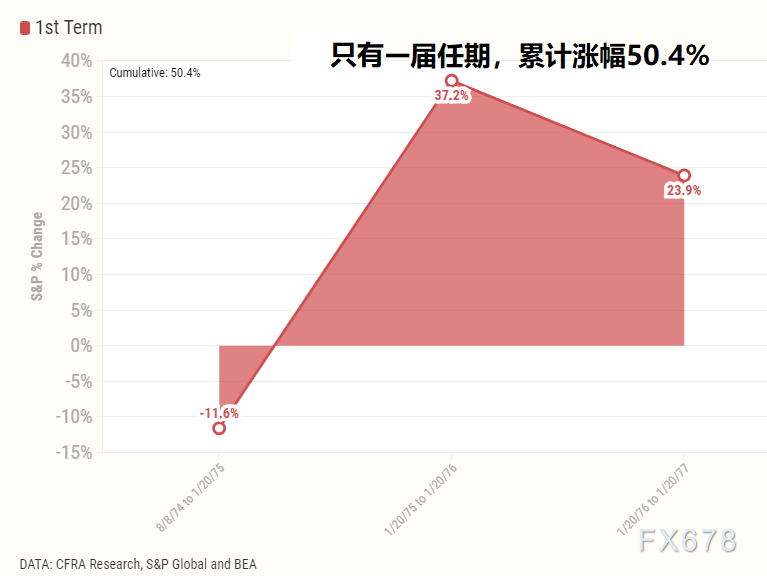

福特(共和党)

福特主持了尼克松第二任期的最后两年,继承了前任总统的许多经济问题。滞胀一直持续到福特任职,但股票市场在1975年反弹。“这是一个很短的任期,从历史的角度来看,对投资者来说并不是很明显,”斯塔克说。

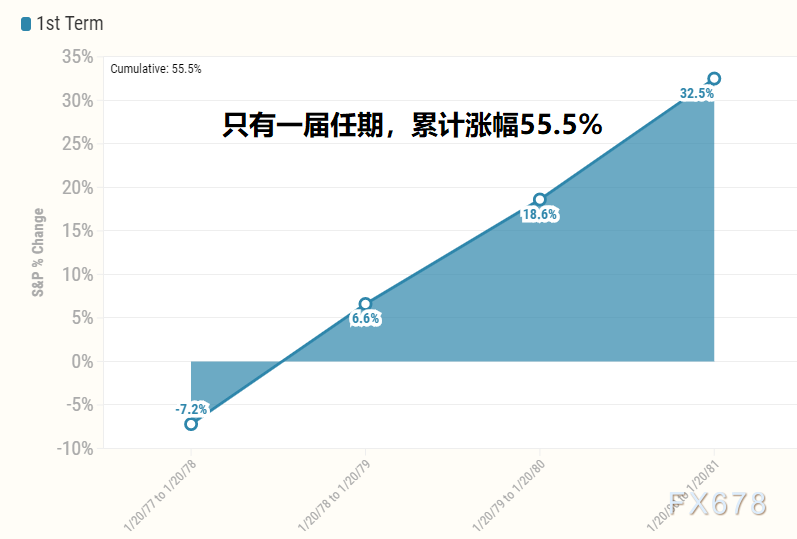

卡特(民主党)

在经济和股票市场方面,这位花生种植者和乔治亚州的前州长在任职期间过得并不轻松。通货膨胀继续困扰着美国经济,到1979年达到了两位数的水平。斯塔克说:“对投资者和美联储来说,那是一个非常紧张的时期。”他补充说,1980年是“货币历史上最疯狂的一年”。经济衰退在1月份开始,但在美联储逆转政策并降低利率后,经济衰退在1980年7月结束。然而,一年之后,在美联储主席保罗上任后不久,一场更严重的衰退袭来

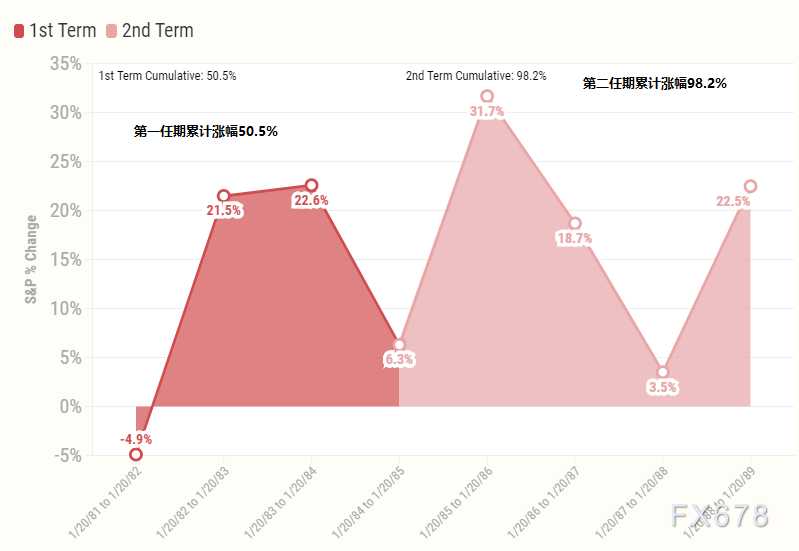

里根(共和党)

斯塔克说,在里根的第一个任期内,美国陷入了另一场衰退-这是战后最长的一次衰退,但是这种衰退足够长,以至于“打破了通货膨胀的根源”。对抗通货膨胀的严厉药物是高利率,最终使美国国债收益率在1981年8月超过了16%。一年后股市触底,美国在1982年11月摆脱衰退。斯塔克补充道,当经济反弹时,华尔街内外的人们都对通胀没有抬头感到惊讶。这在很大程度上要归功于美联储主席沃尔克,他通过提高利率维持了从紧的货币政策。那是一段胜利的时期

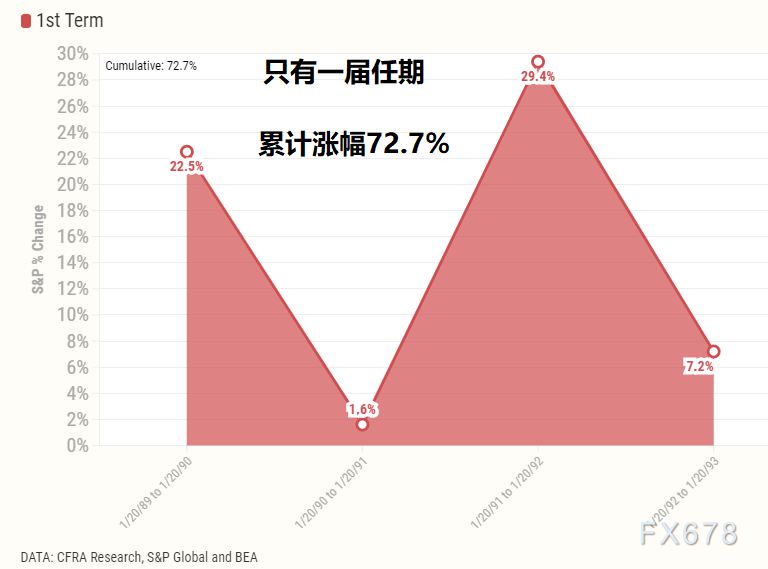

老布什(共和党)

在第41届总统布什总统的领导下,美国经济在1990年,即伊拉克入侵科威特的一个月前陷入了另一场衰退。石油价格飞涨,导致市场暴跌。斯塔克表示,美联储一直在加息以应对通货膨胀。在布什任期结束时,经济放缓,伴随着大型商业房地产泡沫破灭。不久之后,比尔?克林顿的竞选领袖詹姆斯·卡维尔(James Carville)就抛出了这句格言:“笨蛋,问题出在经济上。”

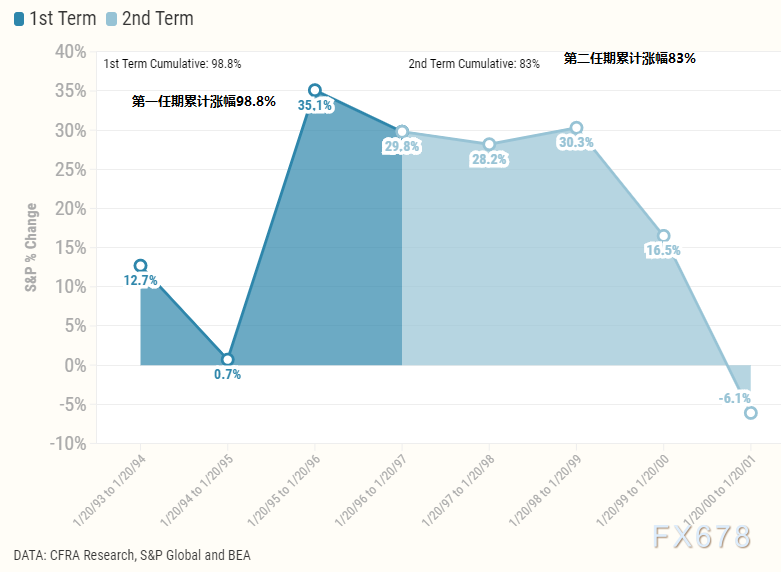

克林顿(民主党)

斯塔克说,克林顿在竞选时承诺要振兴经济,但他“继承了理想的经济条件”,使1990年代的股市繁荣,通货膨胀率降至3%以下。克林顿在第一个任期初期就通过国会加税,美联储将联邦基金利率从1994年1月的3.25%上调至1995年2月的5%。经济增长降温,通货膨胀受到抑制。斯塔克说:“通过限制通货膨胀压力,确实使华尔街历史上第一个长达十年的扩张成为可能。”(尽管从技术上讲,扩张是在他的前任的领导下开始的。)技术的飞速发展,包括像亚马逊和谷歌这样的公司的诞生,帮助推动了股市创下历史新高,但也造成了巨大的泡沫。美联储主席格林斯潘(Alan Greenspan)在1996年警告“华尔街的非理性繁荣”,这是在互联网泡沫破灭之前的几年,但美联储的反应不够快。纳斯达克的泡沫和随后的崩溃导致了2000年的熊市。

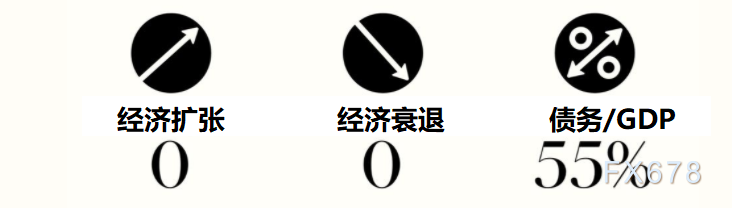

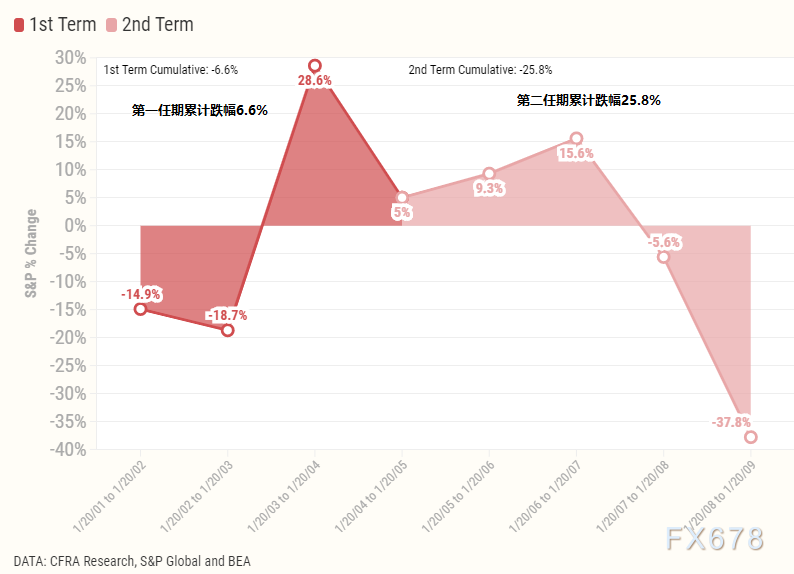

小布什(共和党)

布什家族第二任总统上任之际,股市仍未能从互联网泡沫的崩溃中恢复过来。“由于时机糟糕和继承克林顿的股市泡沫,他无法做出正确的决定,”斯托瓦尔说,“布什被熊市和经济衰退所终结。”随着格林斯潘和美联储有条不紊地在2004年至2006年期间再次加息,经济最终开始有所复苏。但是,在布什第二任期接近尾声时(利率高于5%),美联储开始大幅降息,为房地产泡沫奠定了基础。斯塔克指出:“这为创造深奥的抵押贷款创造了环境……最终成为了大萧条的促成者。”

布什任期结束时,美国?经济正处于金融危机的深渊,贝尔斯登(Bear Stearns)和雷曼兄弟(Lehman Brothers)等历史悠久的机构都消失了。ValueWorks首席投资官查尔斯·莱米德斯(Charles Lemonides)表示:“我们没有比布什总统更糟糕的经济总统,至少自从胡佛以来就没有。”

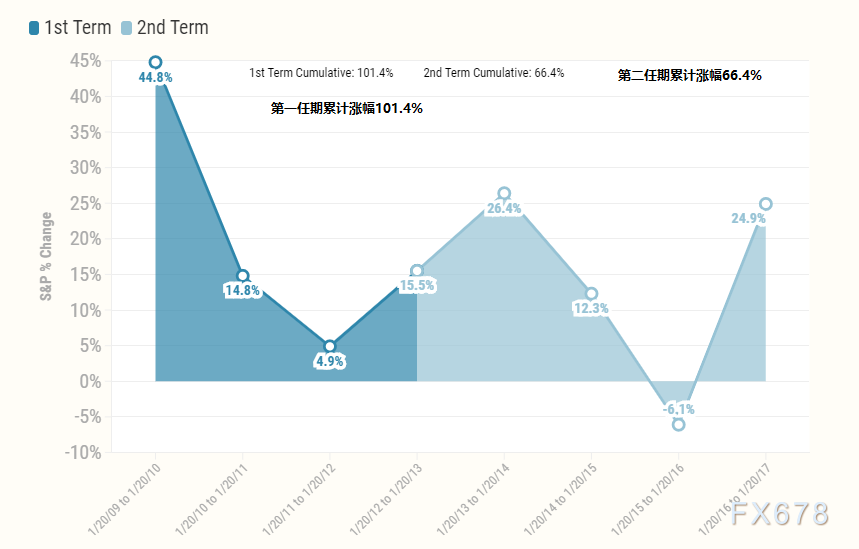

奥巴马(民主党)

奥巴马上任后,美国已准备好从大萧条的深渊反弹。到布什任期结束时,利率已经大幅下调,美联储通过向经济体大量注资来扩大资产负债表,国会也通过了大规模救助计划。到2009年中期,美国已从金融危机中恢复过来,为接下来的八年中历史上最长的牛市奠定了基础。奥巴马任职期间漫长的扩张期标志着技术创新,收益和利率降低的激增,进而导致股市飙升至新高。

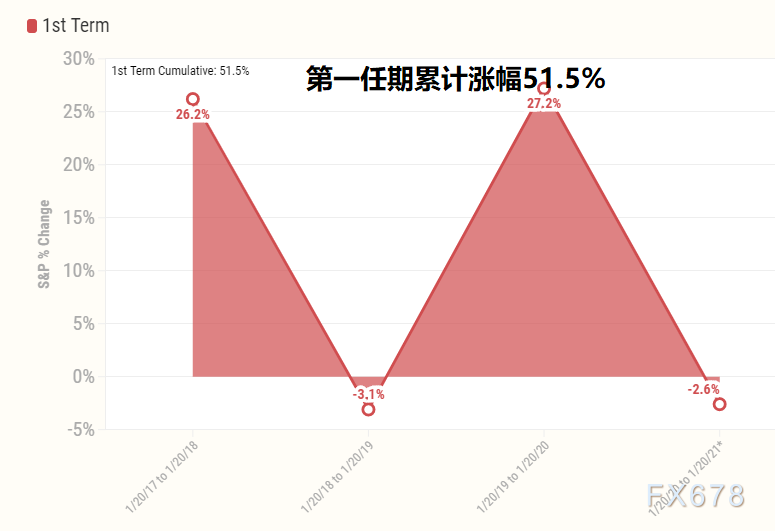

特朗普(共和党)

当特朗普当选时,美国已经是有史以来最长的经济复苏八年了。在他赢得2016年大选后,股市就跳涨了,因为市场希望共和党总统会降低税率并放松商业监管。尽管特朗普的税减措施确实带来了成效,但斯托瓦尔说,市场都没有取得历史上最好的表现。国际紧张关系和疫情大流行给市场造成了很大压力。由于疫情导致的确诊病例不断增加,美国大部分地区都在应对封锁,因此,美国在2020年2月陷入了经济衰退。

总结

通过上面的比对可以发现,影响股市是政策以及通胀,当然更重要的是经济周期。

比如共和党的艾森豪威尔由于美联储实施加息,在其任期内出现过三次经济衰退。肯尼迪在其任期的末期通过一系列税减措施带动了经济复苏,并推动股市回升,这和特朗普的税减措施是一个道理。(扩张性刺激措施推动股市反弹)

而民主党的约翰逊在股市进入熊市时,通过美联储的降息成功使其任期内避免经济进一步衰退,但是所导致的结果却引发了尼克松时期的高通胀率(石油危机也是推高通胀的关键原因),尼克松被迫通过行政命令对工资和价格实行冻结,这使得标普500跌去近一半。(紧缩刺激措施打压股市)

同样的情况发生在卡特时期,1980年美联储逆转政策实施降息,终于使得美国经济衰退在1980年7月结束。但是持续的刺激使得美国当时严峻的高通胀情况未能得以化解,这迫使下一任美联储主席通过持续紧缩的货币政策来压制通胀(高通胀引发银根收紧打压股市)

而克林顿时期,通过压制通胀率实现了美国历史上一个黄金时期,但是也导致了泡沫的产生导致股市崩溃。

所以自从奥巴马时代以来,美国实际上正在延续一直以来的路径——通过压低通胀,提高流动性来提振股市,但是正如克林顿后期所看到的,泡沫已经足够大,关键何时将会被戳破。目前来看,关键触发因素在于美联储持续巨量的刺激如何在经济中引发高通胀,这将促使美联储逐步的加息,进而在美股中引发连锁反应,这也可以理解美联储为何要实施“平均通胀目标”,因为如果通胀触及目标过早的到来,美股中泡沫被戳破的时间也将更早到来,这可能意味着股市暴跌和经济衰退。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号