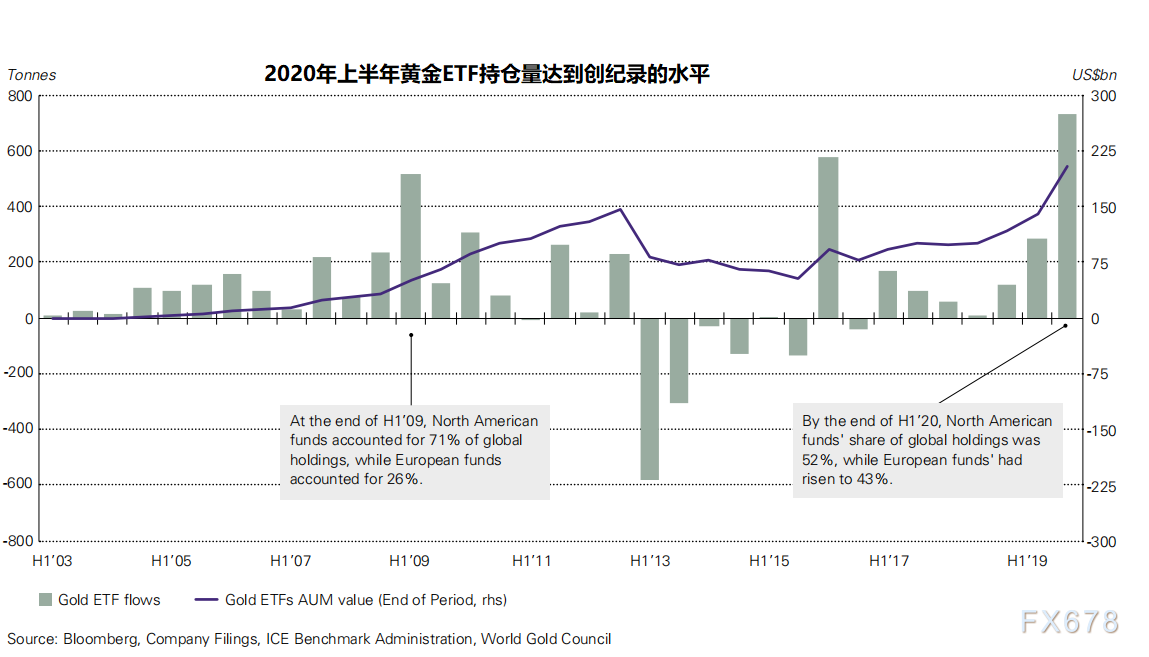

与第一季度类似,新冠疫情仍是影响二季度全球黄金需求的最大因素,其在重挫消费需求的同时,也支撑了黄金的投资需求。全球各国央行与政府为应对疫情而采取的诸如降息与对市场进行大量流动性注入等措施,令全球黄金ETF上半年的总流入达到了734吨的纪录新高。创纪录的流入量也令金价得到了提振:美元金价上半年上涨了17%,而多数以其他货币计价的黄金价格也升至历史新高。

全球金条与金币总投资量在第二季度大幅下滑,这令上半年的需求降至396.7吨,同比降幅为17%。东西方投资者行为在该投资领域截然相反:在多数亚洲与中东市场表现疲软的同时,西方市场的金条与金币投资者表现与黄金ETF投资者类似,推升了该领域需求。部分市场仍在施行的封锁措施、高企的金价以及疫情对消费者可支配收入的影响,令上半年的全球金饰需求同比大幅下滑46%,至572吨。

类似的因素也导致电子行业终端的黄金需求受到重创,使得上半年的全球科技用金量降至140吨,同比降幅达13%。

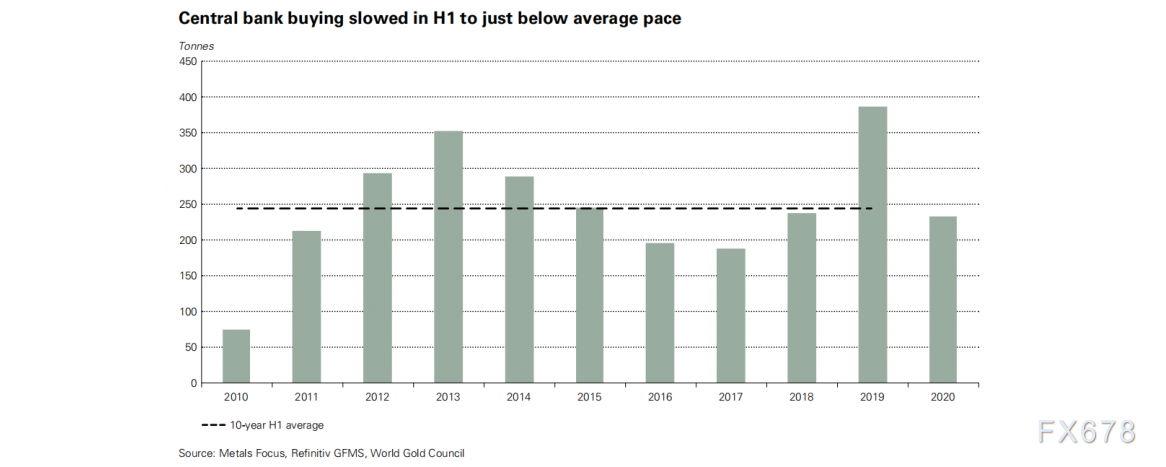

全球各国央行的购金步伐在第二季度同比再度放缓,但这是与去年创纪录的二季度央行购金量进行对比的结果。上半年,全球央行净购金量达到了233吨。

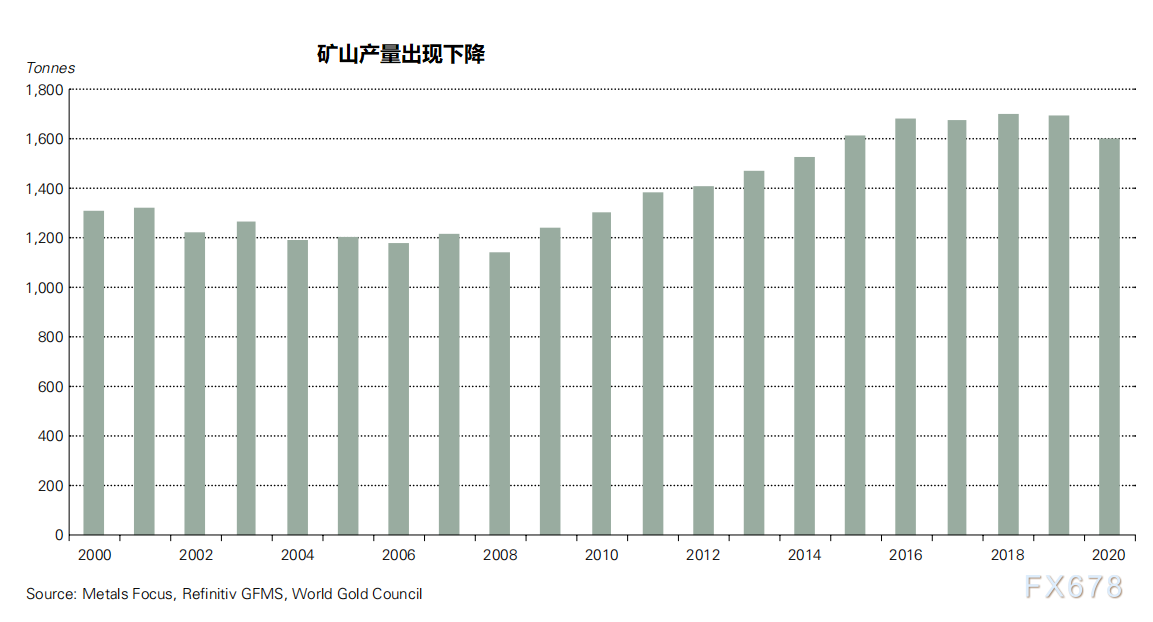

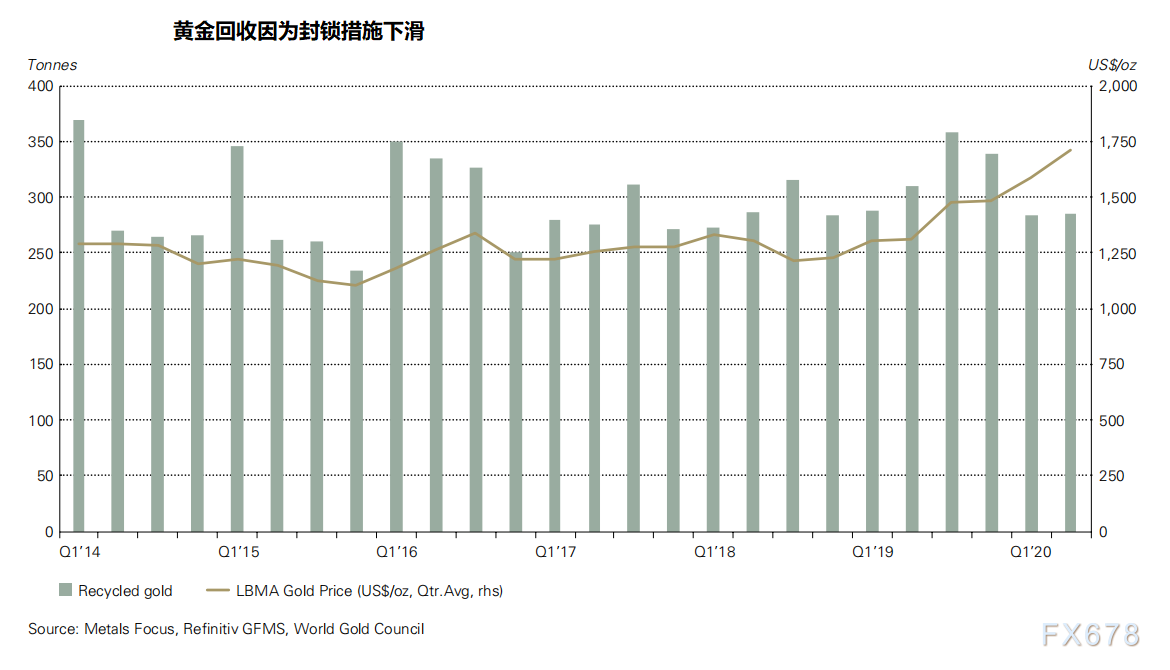

全球金矿生产与黄金回收受到因为应对疫情而采取的封锁措施的影响,上半年的黄金总供应量同比下降6%,至2192吨。

珠宝

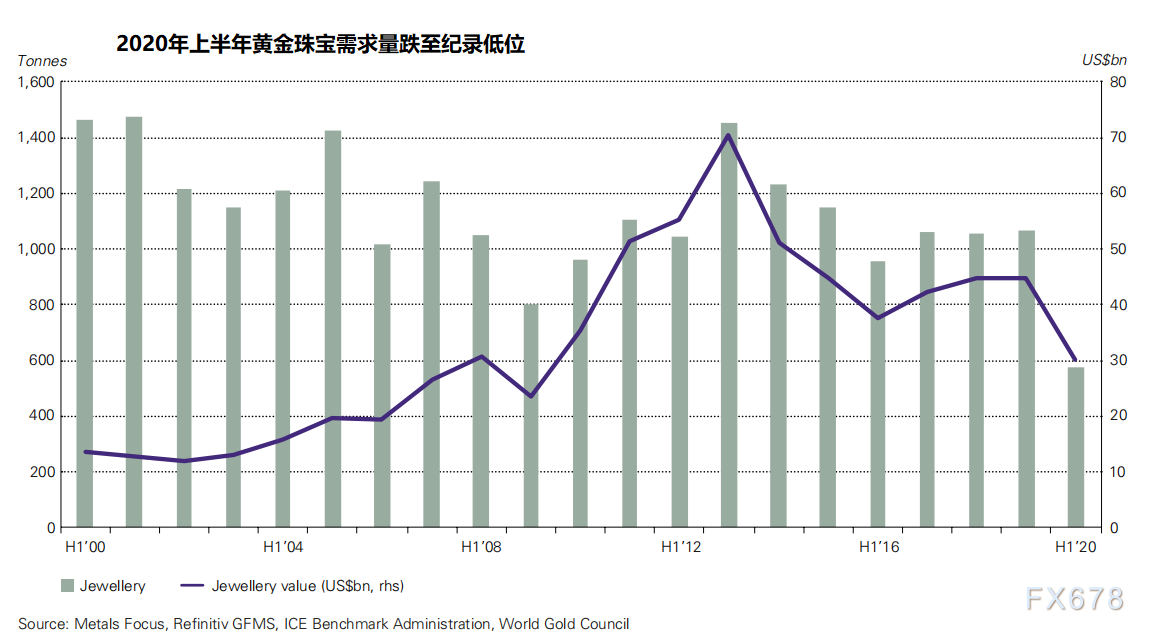

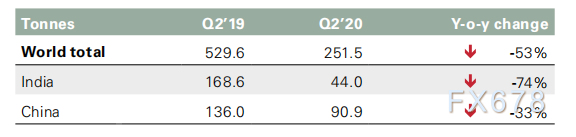

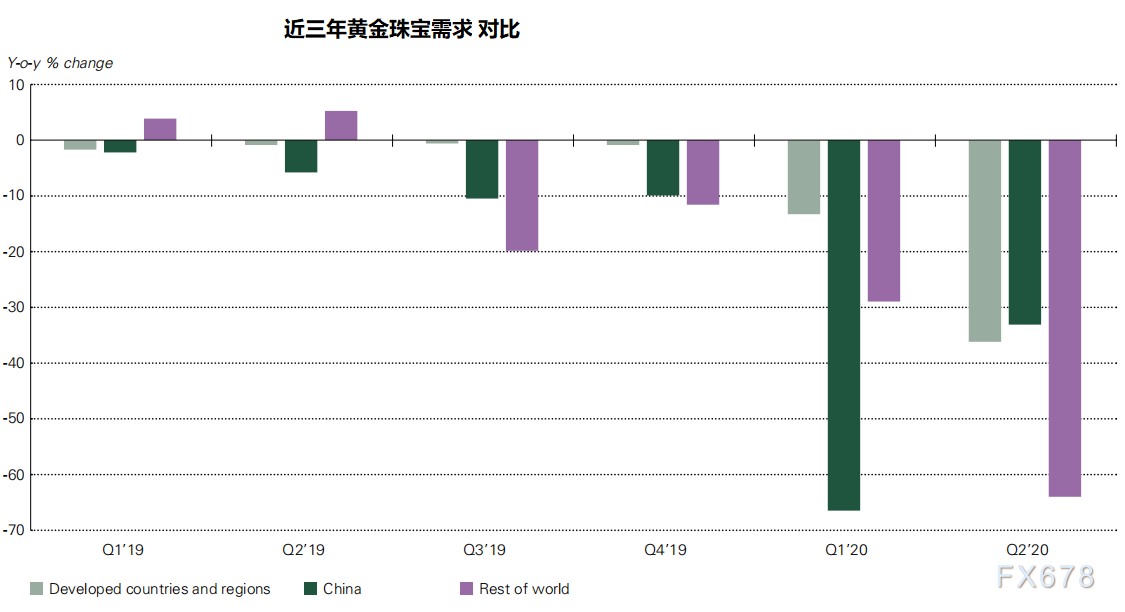

今年上半年,受到市场封锁和各种货币计价的黄金价格升至创纪录高位的打击,全球珠宝需求在上半年几乎减半,同比下降46%,创下572吨的新低。其中第二季度需求达到创纪录的季度低点251吨(同比下降53%),因为全球消费者感受到了市场封锁和由此产生的经济放缓的影响。

尽管黄金价格不断走高,但是以黄金价值来衡量这些黄金珠宝的消费,上半年仅有301亿美元,这是自2009年以来的最低水平,尽管在2009年以美元计价的黄金价格大约是最近价格水平的50%,凸显了需求的疲软。

最主要的原因是中国和印度市场需求的下降。因为中国和印度相对于其他黄金珠宝市场的规模都要大得多,意味着这两个国家对于黄金珠宝疲弱的需求将对全球需求产生巨大影响。

中国

中国第二季度珠宝需求同比下降33%,至90.9吨。由于疫情对于消费需求的冲击,这使得2020年上半年中国的黄金珠宝总量为152.2吨,同比下跌52%,为2007年上半年以来的最低水平。

不过,中国珠宝需求在第二季度出现了相当大的反弹,主要得益于该国在疫情防控方面的成果,市场在3月份重新开放,由此带来的经济好转推了需求回升。

根据相关数据分析,婚礼需求可能是2020年下半年中国黄金珠宝市场复苏的关键。由于疫情的影响,许多中国夫妇已将婚礼计划推迟到2020年下半年。再加上10月和12月传统上是婚礼高峰期,多数珠宝商普遍预计,下半年婚礼数量将大幅增加,这应有助于推动下半年更为积极的发展。

印度

由于全国范围的禁售、节日需求的减少以及黄金价格的上涨,印度第二季度的珠宝需求大幅下降。印度珠宝需求同比下降了74%至44吨,为历史最低季度需求。2020年上半年需求下降了60%,使得2020年上半年需求量跌至纪录低点至117.8吨。

3月底实施的严格禁售措施一直持续到5月中旬,其中包括至关重要的阿克沙亚·特里提亚黄金购买节。阿克沙亚是印度购买黄金最吉祥的日子之一。然而,今年全国范围的禁售意味着实体店无法销售,只有那些拥有网上业务的零售商才能满足需求。与前一年相比,销售额微不足道。随着季度中期限制措施的放松,部分地区的经济活动开始复苏。6月份的情况进一步好转,释放了一些被压抑的需求。然而,由于8月份缺少婚礼和吉日,再加上某些地区一再实行禁售,以及金价高企且不断上涨,导致需求未能实现有意义的复苏。

由于对经济增长、未来收入和金价上涨的担忧,可自由支配的黄金首饰支出减少。自2019年第一季度以来,印度国内生产总值(GDP)增长一直呈下降趋势,疫情的爆发更是加剧了这一趋势。经济放缓、失业和对商店经营的限制意味着,消费者在掏钱购买黄金时变得更加谨慎。

根据印度联储(RBI)的调查,消费者信心指数从3月份的85.6跌至5月份的历史最低点63.7,未来一年的信心指数也大幅下降。而印度国内黄金价格进一步抑制了人们在黄金首饰上的可支配支出——第二季度国内黄金平均价格为46381卢比/10克,同比上涨44%。珠宝商正在采用网络渠道来促进销售。疫情打乱了印度黄金零售商的实体商业模式,并成为零售商采用在线渠道提振销售的催化剂。虽然通过数字渠道的销售仍处于初期阶段,但珠宝零售商正越来越多地实施整合线下和线上渠道的全渠道战略,以促进销售。

中东和土耳其

第二季度,土耳其的黄金首饰需求骤降69%,降至3吨,为季度最低水平。珠宝零售商处于禁售状态,再加上国内黄金价格创纪录高位,在4月和5月实际上阻止了需求。6月份的重新开放释放了一些被压抑的需求,但反弹是短暂的,因为黄金价格再次攀升。

中东市场的严重亏损导致该地区第二季度需求下降69%,降至13.6吨。阿联酋遭受了最剧烈的同比跌幅,下跌86%至1.3吨,因为市场封锁消除了游客购买,而国内需求被高金价、失业和疲弱的经济环境压制。伊朗的黄金需求继续恶化,原因是里亚尔兑美元汇率进一步下跌,而疫情加剧了这个受到制裁的国家的经济挑战。第二季度需求同比下降66%,导致上半年需求下降40%,至10.2吨。

西方国家

美国的黄金首饰需求从近年来逐渐上升的趋势开始下滑,同比下降34%,降至19.1吨,这也创下了季度最低水平。上半年的需求下降了21%,至41.9吨,为八年低点。由于疫情导致的商店关闭是销售额下降的明显原因,而由于复活节和母亲节期间的封锁使得销售额下降更为严重,这两个节日通常会导致珠宝店的客流量显著增加。4月和5月需求大幅下降,不过6月随着商店开张,需求出现反弹。

值得一提的是消费者用政府刺激计划的支票购买非必需品。与其他市场的转变类似,在线零售也在一定程度上弥补了实体销售的萎缩。

欧洲的黄金首饰需求也跌至历史新低:第二季度同比下降42%,仅为8.2吨。这使得上半年消费总量减少到19吨,同比下降29%。考虑到疫情在两个市场的严重程度,意大利和英国的降幅最大,这或许并不令人意外:两国第二季度的同比降幅均为45%。

其他亚洲

疫情的影响以及随之而来的市场封锁,再加上金价飙升,导致东亚较小的黄金市场也遭遇全面损失。印尼和泰国在第二季度和上半年的损失最大,这两个市场都在应对疫情大流行的影响以及不断放缓的经济。日本的需求尽管疲弱,但受到的影响没有亚洲其它地区严重。第二季度同比下降40%,至2.5吨,因此上半年需求下降27%,至5.6吨。

黄金投资

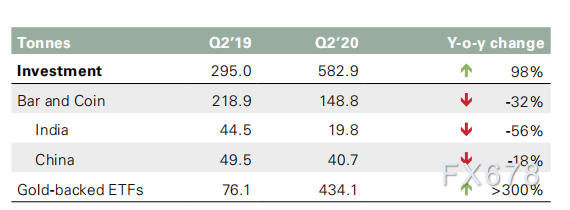

2020年上半年黄金的投资需求创历史新高至1130.7吨,且持仓总值也达到创纪录的水平至600亿美元,包括黄金ETF以及金币和金条的投资。

截至6月底,黄金ETF和类似产品的持有量达到创纪录的3621吨,因为随着疫情及其应对措施摧毁了全球经济,ETF投资者寻求避险黄金。

但是相比之下,2020年上半年金币和金条的投资需求同比下降17%,为396.7吨,尽管总体下降掩盖了东西方投资者行为的差异。

今年第二季度,许多国家仍处于封锁限制之下。这对金条和金币的需求造成了影响,尽管金价出现了反弹,以美元计算已连续刷新8年高点,以许多其它货币计算也刷新了纪录高位。

但对许多市场来说,黄金是上半年表现最好的资产。因此获利了结的动机主导了东方市场的人气,而在西方市场避险买盘和动量投资占据了中心地位,在经济不确定性和价格进一步上涨预期的背景下,投资者增持了黄金。

因此亚洲和中东的金条和金币需求出现了明显的同比下降,与此形成对比的是欧洲和北美对于金币和金条需求的大幅增长。

黄金ETF

截至6月末,流入黄金ETF的资金达到734吨,使全球黄金ETF总持仓量达到3621吨的历史新高,资产管理规模达到创纪录的2058亿美元。

第二季度的资金流入为434吨(合234亿美元),几乎与2009年第一季度全球金融危机最严重时期465.7吨的纪录持平。2020年迄今资金持续流入黄金ETF可能源于三个因素:

1、对冲风险的需求日益增长。

越来越多的对全球经济复苏将是“U”型、而非“V”型的预期,支撑了对黄金这种分散风险资产的需求。虽然全球股市已从第一季度的大幅调整中复苏,但某些领域的估值可以说出现了一些泡沫——黄金作为一种平衡高风险资产投资的对冲手段,成为人们关注的焦点。

2.持续的超低利率环境。

全球各国政府和央行的协同扩张性政策措施和资产购买,将利率维持在历史低位。这一方面降低了持有黄金的机会成本,另一方面也为关注政府债务膨胀可能带来通胀影响的投资者提供了黄金作为对冲通胀工具的理由。

3.积极的价格动量。

今年上半年,黄金创造了17%的回报率——即使考虑到3月份的大幅回调,当时许多投资者被被迫抛售黄金来获取流动性。

以美元计价的黄金价格升至8年来最高水平(以某些货币计算达到创纪录高点),并在这些涨幅的支撑下吸引了动量驱动的资金流入,这反过来推动了金价的持续走强。

势头是一个关键的战术驱动因素,有助于解释黄金的表现,并一直支持2020年至今的投资需求。所有地区在整个第二季度都出现了持续的月度资金流入。但北美上市的基金是迄今为止最强劲的,吸引了一季度全球逾75%的资金流入。截至6月底,该地区持有的资产增加了329.5吨(合180亿美元),达到1898.4吨(合1079亿美元)。这占全球黄金ETF持有的黄金总量的52%。

在欧洲上市的黄金ETF净流入86.7吨(+44亿美元)。该地区的增长主要集中在英国:有53万亿英镑(合29亿美元)流入了在英国上市的基金,4月和5月的涨幅被6月的少量资金流出略微抵消。德国(20.1吨)和法国(14.5吨)是该地区的其他主要增长市场。

亚洲上市黄金ETF的持有量在第二季度增加9.2吨之后,达到了102.2吨的新高。今年第二季度,中国推出了三款新的黄金ETF产品,使世界黄金协会数据库中中国上市基金数量增至7只。

与此同时,在其他国家上市的黄金ETF在第二季度增长了8.7吨,达到了59.3吨(4.57亿美元)的新高。事实上,这组ETF在上半年的增长最为强劲,增加了23.3%。

到目前为止,7月份ETF资金流入的势头持续,其中北美和欧洲基金再次吸引了大部分资金。在亚洲上市的基金只有少量增长。

金币和金条

今年第二季度,金条和金币的投资同比下降32%,至148.8吨。这是11年金币和金条上半年需求的最低水平,为396.7吨。

不过,金币和金条的价值总量上升,达到208亿美元,反映出黄金价格比2019年上半年强劲得多。限制措施是使得金币和金条投资需求下降的主要原因,不过在网上投资较为成熟的市场上,这不是什么大问题。

与2019年相比,中国的金条和硬币需求仍然疲软,虽然第二季度的需求量出现了10%的增幅,但仍较2019年同期下降18%,为40.7吨。而第一季度的损失意味着上半年的需求为77.7吨,低于2019年上半年的120.6吨。

尽管4月和5月的黄金价格的上涨抑制了中国金条和金币的需求。但到6月中旬,投资者对稳步上涨的价格恢复了信心,导致需求复苏,尽管也出现了一轮回售。

在泰国抛售抵消了去年的需求:投资者卖出了400.6吨黄金。泰国是今年第二季度和上半年金条和金币投资大幅下滑的最大原因,原因是创纪录的金价和该国旅游业依赖型经济受疫情冲击也打压了黄金需求。在黄金价格迅速上涨之际,工作岗位的减少和收入水平的降低,促使泰国投资者大举撤资,因为他们用手中的黄金储备来满足自己的金融需求。

日本连续第六个季度出现净减持,第二季度投资者净卖出2.4吨金条和金币。减少投资的规模不大,反映了为应对疫情而实施的紧急状态导致实体出口受到限制。2020年上半年净投资为-8.9吨,而2019年上半年净投资为-9.3吨。东亚其它地区的投资同样受到高企且不断上涨的金价、市场封锁状况以及由此产生的经济紧缩的影响。

印度的金条和金币需求跌至创纪录低点47.8吨(-39%)。当季金条和金币的需求面临障碍,因零售商店和金条交易商在全国范围的封锁措施下而关闭,直到5月中旬。在关键的黄金购买活动Akshaya Tritiya节期间实行了封锁,这削弱了需求。自5月18日起,随着市场逐步重新开放,投资开始复苏。创纪录的金价产生了双重影响,一方面鼓励一些投资者增持黄金,另一方面则更倾向于获利了结。在封锁期间,印度人对数字黄金的兴趣日益浓厚,尽管这仍只占整个市场的很小一部分。但2020年至今所经历的挑战可能会导致这一领域的投资需求稳步增长。

土耳其投资者继续关注黄金作为安全港和通胀对冲工具的作用:上半年对于有金条和金币的需求达到36.8吨,为7年来最强。尽管以里拉计价的金价触及纪录高位,但投资者利用回调作为买入机会,在第二季度增加了13.5吨黄金投资。里拉投资的负实际利率、高通胀前景和高价格预期都支撑了强劲的需求。中东地区大部分地区的严格封锁令这些市场的金条和金币需求承压。在投资者能够交易的地方,窘迫抛售在很大程度上抵消了由价格上涨推动的投资。

在全球大流行的不确定性下,西方投资者关注黄金的避险作用,同时也被金价的强劲上涨所吸引。尽管投资强劲,但供应链的约束——尤其是第二季度一些铸币厂和炼金厂的关闭——可能阻止了一些市场实现全面的零售需求。第二季度,美国的金条和硬币需求翻了两番,达到13.8吨,这导致上半年美国的金币和金条需求量增加了近两倍,达到29.3吨。黄金价格的坚挺在第二季度吸引了大量投资。然而,随着7月份金价突破每盎司1800美元,引发了获利回吐,第三季度迄今为止,市场出现了更为强劲的双向活动。美国金条和金币投资的强势反映了黄金ETF的强势,对疫情的经济影响和金价不断上涨的担忧,似乎也同样推动了各类投资者的投资。

今年上半年,欧洲投资者累计购买了137.4吨金条和金币,这是自2010年上半年以来的最高水平。这一增长主要来自德国、奥地利和瑞士,但英国投资者也寻求避险黄金。在产能受到限制、供应链受到封锁措施挤压之际,对黄金的追捧推高了金条和金币的溢价。

央行购买

2020年上半年,全球央行黄金需求达到233吨,尽管央行购买的步伐从2019年创纪录的水平明显放缓。全球央行净购买总额在2020年上半年为233吨,同比下降39%。但是由于需求量仍然强劲,这比央行上半年黄金购买量的十年平均水平247吨只低6%,当时各国央行成为了黄金的年度净买家。

根据最新的对于央行的调查,继续增加黄金储备仍是主基调。20%的受访者表示,他们打算在未来12个月内购买黄金(2019年这一比例为8%),推动购买的因素包括负利率——这也是他们看好黄金的关键因素。预计各国央行在2020年仍将保持净购买量,但数量将低于前两年。

虽然疫情在第一季度爆发,给金融市场带来了冲击波,但第二季度被证明冲击将持续。世界各国经济当前的特点是持续的封锁和疫情的最终影响所带来的普遍不确定性。在这些黯淡的条件下,央行第二季度净买入总量为114.7吨(-50%),比134.6吨的五年季度平均水平低15%,也远低于2018年和2019年的约165吨的季度平均水平。2020年第二季度也这是自2014年以来黄金主要买家俄罗斯暂停黄金购买以来的第一个季度。

第二季度的央行黄金购买也比我们近几年看到的更加集中。在二季度,有6家央行将其黄金储备增加了1吨或更多。相比之下,过去12个季度的平均水平为9个。

土耳其仍然是最大的黄金买家。土耳其黄金储备增加97.8吨,占全球季度总储备增加量的85%,使该国的黄金储备达到583吨(占该国总储备的38%)。厄瓜多尔(7.5吨)、印度(4.7吨)、乌兹别克斯坦(4.7吨)和捷克共和国(1.2吨)是本季度其他重要且熟悉的央行黄金买家。

至于净抛售,与2019年上半年相比,减少1吨或1吨以上黄金储备的银行数量也有所增加(7:2)。但尽管如此,央行上半年黄金的绝对抛售量仍然不大,仅为42.5吨。

科技供应链需求

疫情对于科技供应链的黄金需求也产生了负面影响,导致第二季度黄金需求进一步大幅下降

电子行业第二季度需求大幅下降,为55.6吨,降幅为14%,其他技术应用的黄金需求为8.4吨,降幅为33%。牙科需求持续下降,同比下降30%,仅为2.6吨,这是第一次在一个季度内需求下降到3吨以下。

2020年第二季度科技行业的需求同比下降18%,降至66.6吨,创季度新低。尽管疫情继续对该行业造成严重影响,但有迹象表明,电子制造中心开始从封锁中恢复并重新开始生产,该行业将在2020年下半年出现部分复苏。然而这场危机的冲击仍是深远和前所未有的,因此,未来几周和几个月可能会修订预测。

电子产品

第二季度用于电子产品的黄金同比下降14%,至55.6吨,上半年需求下降11%,至114.5吨,为2002年以来的最低水平。

根据第一季度的报告,如此大规模的下降是消费者对终端产品需求疲软的直接后果,也是世界各地普遍实行的关停和生产设施关闭的直接后果。然而,该行业的一些部分已显示出韧性,随着主要生产中心的逐步、相对较早地结束封锁,可能会在2020年下半年实现有限的复苏。

第二季度,存储部门基本未受疫情影响,同比增长5%。疫情创造了机会和额外的需求——特别是对于云计算和数据存储,这两者都需要大量的内存芯片。然而,展望未来,预测就不那么乐观了。由于更大的家庭工作需求而导致的需求激增将会消失,而消费类电子产品的需求可能会保持疲软,一些替代品的威胁仍然存在(例如,可能会使用银丝来代替黄金)。一些主要的美国公司可能在第三季度下大量的订单,以支持内存项目,这些项目在上半年受到供应链问题的阻碍,但这些额外的需求可以通过现有的组件库存来满足,这些组件是在关闭前生产的。

LED行业较第一季度略有回升,但同比仍下降15%。据报道,在封锁实施后,韩国等地区的工厂利用率恢复到了90%,但疲软的汽车和消费电子产品需求继续抑制终端用户的购买。科技对黄金需求的挑战也依然存在,据报道,苹果公司计划在2020年第四季度推出使用迷你LED技术的新iPad,这比传统的LED解决方案使用的黄金要少。

第二季度印刷电路板(PCB)行业同比下降4-8%。消费支出受限仍是地平线上的乌云,这可能会进一步影响未来几个季度该行业的需求。

无线行业的发展势头强劲,需求同比增长了25-30%。许多国家基础设施项目的加速发展推动了增长,预计这一优势将通过一系列应用持续下去:5G部署、3D传感器技术和航空航天项目显示出特别的前景。

其他应用领域

其他工业和牙科应用分别录得33%和30%的大幅度下降,分别为8.4吨和2.6吨。这主要是世界各地实行封锁的结果。最显著的影响发生在印度,在封锁期间,用于传统服装的金线需求暴跌,意大利用于奢侈配饰的镀盐产量也明显下降。

供应

由于疫情爆发导致供应中断,上半年黄金总供应量下降6%,至2192吨。同时上半年矿山产量下降5%至1604吨,为2014年以来上半年的最低水平,而循环利用产量也出现了类似的下降,至590吨。

其中第二季度总供应量同比下降了15%,其中矿山产量下降了10%,因为许多作业因停工而暂停。

在上半年,面对疫情造成的冲击,黄金市场的供应面表现出了显著的弹性。目前的估计是总供应量为2192.2吨,比2019年上半年减少6%。今年上半年,金矿产量和回收黄金产量均同比下降了5%,但与由此造成的破坏规模相比,这些降幅并不大。

金矿产量

上半年矿山产量同比下降5%,至1603.6吨,为2014年上半年以来的最低水平。主要原因是上半年主要矿业国家因封锁措施导致产量下降。作为世界上最大的黄金生产国,中国的采矿作业在2月份受到了最严重的影响,不过随着形势向好,大多数矿山在第一季度结束时恢复了全面生产,中国2020年上半年总体矿山金矿产量下降9%。

而秘鲁、南非和墨西哥等其他主要黄金生产国,由于封锁措施实施要晚很多并一直延续到第二季度,矿山产量从2019年第二季度的863.2吨下降到今年第二季度的776.8吨(同比下降10%)。

封锁对第二季度的金矿开采产生了重大影响。墨西哥的金矿产量同比下降62%,原因是该季度金矿停产60天,不过一些业务获得了豁免。在南非,分阶段的封锁意味着,占该国黄金产量大部分的地下采矿在6月1日之前不能达到全部产量。结果,南非的黄金产量同比下降了59%。从3月中旬开始的封锁意味着秘鲁的金矿开采将暂停到5月初,导致第二季度金矿产量同比下降45%。在巴布亚新几内亚,该国第二大金矿Porgera的产量受到影响,此前政府决定不再续签其采矿租约。

尽管第二季度产量下降占主导地位,但一些生产商的产量出现了增长。在俄罗斯,随着纳塔尔卡(Natalka)和拜斯林斯基(Bystrinsky)等最近上线的项目产量企稳,第二季度的产量同比增长15%。在欧洲,芬兰最大的基提拉矿第二季度产量增幅最大,同比增长54%。但这主要是由于低基数效应,因为该项目在2019年第二季度进行了计划中的维护关闭。在保加利亚,第二季度产量同比增长37%,尽管绝对水平仍然很低。这一增长是由于Ada Tepe项目的产量增加,该项目已于2019年8月投入商业生产。在西非,布基纳法索第二季度的黄金产量同比增长10%,原因是Sanbrado项目的首批黄金产量和Wahgnion项目的持续增产提高了总产量。

封锁的影响不仅减少了某些项目的产量,还增加了整体维持成本(AISC)。根据最新数据,一季度平均AISC上涨至980美元/盎司,季度和年度同比分别上涨了4%和7%。不过尽管维持成本上涨,但金价的大幅上涨让成本较高的采矿项目得以盈利。

尽管封锁逐渐被放松,但上半年的供应中断可能会对2020年的年产量产生持久影响。由于许多对开采活动的限制最近才解除,全球黄金开采可能还需要一段时间才能恢复全面生产。

净生产商套期保值

据估计,金矿商套期保值净金额为18.3吨。以美元计价的黄金价格在本季度上涨了10%,达到了自2012年第三季度以来的最高水平,而且一些货币的涨幅甚至更大,尤其是澳大利亚,当地黄金价格再创新高。修正后的数据显示,第一季度最引人注目的对冲发生在澳大利亚,那里的几家矿商扩大了他们的美元对冲账户。其中最突出的是Saracen Minerals和Northern Star Resources,两家公司在2019年第四季度联合收购Kalgoorlie超级矿坑后,在本季度增加了对冲头寸。第二季度的初步估计为净去套期保值28吨,但随着矿业公司公布更多信息,这一数字可能会在未来进行修订。

回收黄金

回收,就像矿山生产一样,受到了全球范围内的严格封锁的影响。上半年回收黄金供应量为570.2吨,同比下降5%。特别是在第二季度,黄金回收率同比下降了8%,至285.7吨。虽然这在全球层面上是一个相对较小的变化,但它掩盖了在封锁开始解除后,第二季度地区层面出现的更重大变化。

黄金回收依然低迷,许多关键地区仍在应对疫情。在南亚,特别是印度,由于消费者都呆在家里,零售商都关门了,严格的商店封锁继续阻止通过常规渠道进行大量的回收。此外,许多印度消费者选择用他们持有的黄金作为抵押,以获得融资所需的贷款,而不是出售黄金。另外一个重要的因素是,占印度黄金需求大头的农村经济今年表现强劲,减少了抛售黄金的需求。

在美国,持续的高感染率,特别是在纽约和洛杉矶的主要回收中心,意味着回收活动大大低于正常水平。同样,在中东,封锁导致该地区回收的黄金逐年减少。在感染率特别高的伊朗,消费者不愿离开自己的家,导致黄金回收的减少。有趣的是,在土耳其,对金价进一步上涨的预期也是影响消费者不再大量回收黄金的一个因素。

但在一些地区,回收的黄金价格正在上涨。回收水平增长最大的是东亚,特别是泰国。禁售限制的解除引发了一波回售潮,消费者希望利用价格上涨的机会来支付一些日常开支。这也可能是封锁期间积压的供应造成的:4月的回收水平最高,而5月和6月仍处于高位。在中国,随着市场在第二季度初恢复正常,且黄金价格的上涨,该季度回升黄金供应也有所增加。这不仅限于珠宝消费者,零售商还希望用较轻的首饰来取代24K首饰的旧库存。欧洲是本季度另外一个黄金回收有所增加的地区,主要来自南欧市场,因为当地黄金价格达到了新的创纪录水平。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号