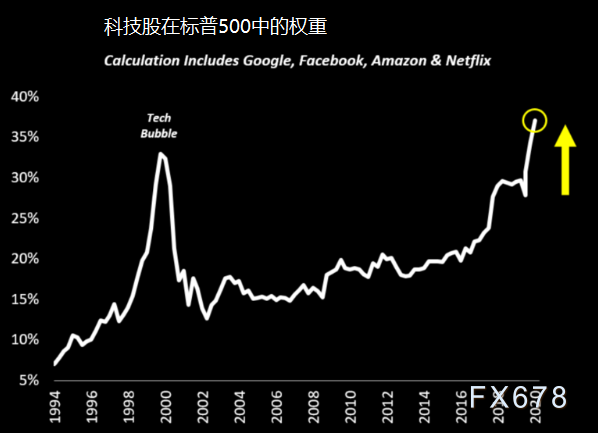

但是相比较而言,美股股市在经历了疫情初期的暴跌后,目前收复了大部分的跌幅,其中纳斯达克指数更是持续刷新纪录高位。但是分析人士表示,美联储超量宽松使得大量的资金涌入科技股,这使得科技股在标普500的权重甚至高于互联网泡沫期间,这可能预示着美股即将迎来一场风暴。

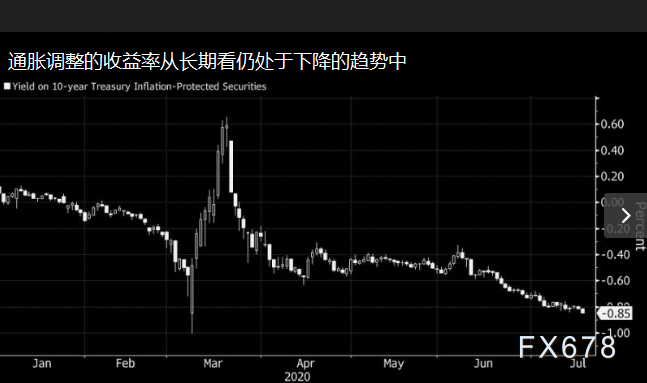

美债实际收益率下滑暗示市场对于经济反弹存疑

美国股市指数目前仍远高于2020年的低点,纳斯达克指数更是在疫情期间持续刷新纪录新高。但美国国债市场却越来越多地预示着,随着许多州出现新的确诊病例,延缓了经济重启的计划,人们对经济反弹的步伐产生了怀疑。

10年期实际收益率过去六周下跌,徘徊在约-0.85%。由于剔除通胀因素,10年期实际收益率被认为是对经济增长的更纯粹解读。基于疫情再度反弹,以及美联将加大货币政策力度的预期,美国国债市场正在规划其走势,在此过程中通胀率将超过2%的目标。

据Eurizon SLJ Capital的任永力(Stephen Jen)说,以10年期通货膨胀保值国债收益率衡量的实际利率在未来几年有可能跌至-2%的低点。

PGIM固定收益公司(PGIM Fixed Income)多部门和策略主管格雷格·彼得斯(Greg Peters)表示,实际收益率下降表明,未来增长环境面临挑战。债券市场告诉你的是,在相当长的一段时间内,增长将低于平均水平。美国政府周四标售140亿美元10年期通膨保值债券时,本周将成为检验投资者对通胀上行轨道持多少乐观态度的试金石。

美联储将于7月28-29日召开利率决议,由于美联储官员们处于噤声期,因此不会有关于美联储政策的新见解。交易员将密切关注最新的初请失业金人数和美国7月制造业数据。

过去一个月,美国国债的名义收益率保持相当稳定,10年期国债收益率在0.57%至0.76%之间波动。与此同时,衡量通胀预期的固定收益指标盈亏平衡利率已从3月份的最低0.47%升至1.44%。作为对冲通胀风险的黄金今年也大幅上涨。

法国兴业银行(Societe Generale)美国利率策略主管Subadra Rajappa在一份报告中写道,实际收益率下滑和对黄金等避险资产的买盘是未来不确定性的另一个令人不安的信号。

美联储巨量宽松支撑美股,但三大迹象或暗示危机正在酝酿

尽管近期美股和债市脱节,但是投资者继续涌入股市,美联储持续巨量的宽松是推动股市无视潜在风险持续走高的关键因素。但是分析人士指出,有三个迹象表明股市的泡沫可能会在不久之后破裂。

在其他行业面临疫情冲击之际,科技行业几乎已成为投资者的避风港。尽管科技股迄今获得了强劲回报,但它显然是一个泡沫。投资者可能已经开始逃离。

上周,《福布斯》的AI将Invesco QQQ信托(QQQ)评为“超卖空”,原因是该基金出现了大量资金外流。

美国股市的科技泡沫已经急剧膨胀,这些迹象表明,这场盛宴可能很快就会残酷地结束。

迹象1:科技股在标普500权重反映了1999年的泡沫

到目前为止,看多科技股的人就像1999年一样狂欢。因此,标普500科技股权重达到创纪录水平。

注:标准普尔500指数中的科技股比重已升至创纪录水平

在互联网泡沫的顶峰时期,科技股占该指数的35%。目前,科技股的权重为37%。今天的美国科技股会重蹈1999年的覆辙吗?

迹象二:科技股表现优于美国银行股

美国银行业已经开始公布惨淡的2020年第二季度业绩。从历史上看,科技股优于美国银行股的表现曾导致可怕的后果。

注:科技股再次跑赢美国银行股

上次科技股跑赢美国银行股:世界进入了大衰退。在此之前,是科技泡沫破裂,导致数百万人破产。

迹象3:无休止的量化宽松

美国政府的经济刺激计划将在本月底到期,因此需要新一轮印钞来维持市场的活跃。

美国政府的“直升机撒钱”是无中生有的,美联储是这些债务的最大买家。虽然一些人利用刺激计划的支票生存下来,但许多人决定投入股市。

随着散户交易员大量涌入市场,整个市场泡沫与科技泡沫一同膨胀。过度印钞会使股市膨胀,对实体经济造成严重扭曲。看起来新一轮的泡沫即将开始,而这可能会导致科技泡沫进一步膨胀。

与此同时,疫情在许多州继续恶化,迫使企业再次关门。问题仍然是,在通胀担忧迫使美联储再次加息之前,美联储还能继续印钞多久?只有时间才能证明。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号