究其背后的原因,这一切似乎都归功于美联储持续巨量的宽松。当前美股已经完全忽视了基本面因素,完全由资金驱动。尽管失业率上升和股市上涨则导致了美国国内的贫富差距加大。

但就目前而言,投资者似乎将继续跟随美联储,因为只要美联储维持宽松,股市将继续上涨,即便他们知道这是难以持续的。

但是一旦美联储竭力维护的市场泡沫破裂,随着高失业率和国内贫富差距,这将引发美国股市崩盘,这将推动黄金大幅走高。

疫情恶化,美股表现反而越好?

NatAlliance国际固定收益部门负责人安德鲁·布伦纳(Andrew Brenner)表示:“疫情现在和股市成反比,疫情恶化,股市就越好,因为美联储将采取刺激措施,这就是市场的驱动力。”

这正是我们在过去一个月看到美联储不断萎缩的资产负债表时所说的话:从现在起,股票市场将会大幅波动,由于市场现在已完全脱离基本面,仅仅是内生性流动性和资金流的衍生产品,鲍威尔将需要寻找另一种理由来大幅度扩大美联储的量化宽松政策,而显然疫情二次蔓延是一个很好的借口。

所以无论现在是有关疫情好转的消息还是疫情本身似乎推动股市上涨。

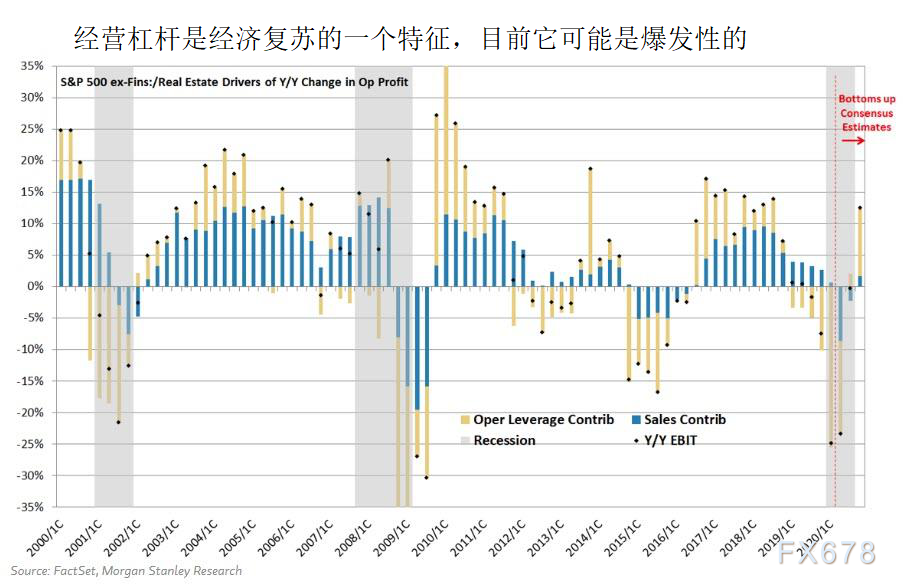

裁员增加了企业的经营杠杆,反映在财报上体现为利润上升

不过还有更多的原因,摩根士丹利首席股票策略师迈克尔·威尔逊(Michael Wilson)表示,创纪录的裁员对市场有利,因为这意味着更高的企业利润。威尔逊认为,大规模裁员意味着“爆炸性的经营杠杆”。

彭博社在“一个与失业人数上升有关的牛市案例”中表示:“裁员为利润迅速反弹奠定了基础。可以想象,更精简的成本结构将使公司受益,因为一旦经济复苏,就可以从销售中赚取更多的收入,所以市场的观点发生了转变。”

尽管这一理论听起来可能对数百万失业美国人的痛苦充耳不闻,但也有先例可循,包括上一次衰退,它发生在长达11年的牛市之前。现在的股市上涨更多的是由资产轻、算法优化的巨型公司主导,他们对于失业数据敏感程度似乎相对有限,这就可以解释为什么即使疫情反弹,股市仍在上涨。

彭博策略师吉娜·马丁·亚当斯(Gina Martin Adams)认为,裁员意味着降低了消费者的支出,但这也有助于促进利润的迅速恢复。

亚当斯说:“听起来确实有些残酷,但在衰退中听起来总是这样,这是现实。公司确实削减了成本以摆脱盈余衰退。费用的减少有助于公司扩大利润,这将使稳定的盈利前景成为可能。”

大规模失业期间,美股持续上涨加剧了美国的贫富差距

当然,大规模的裁员加上更高的股价只会使整个美国社会大为吃惊——美联储引发的创纪录的财富不平等——中产阶级失去数百万个工作岗位,但是最富有的1%的人却日渐富裕,这一情况似乎越发明显。

尽管这些策略师只是阐述了他们的观点,但他们所描述的情况却与对华尔街价值体系的某些怀疑论调相吻合,即富人变得更富裕的原因是因为间接从穷人那边获得了收益,这些问题已经存在了数十年,并且在疫情和乔治·弗洛伊德抗议活动中得到了充分报道。

可以肯定的是,大多数从事大规模裁员的公司也已暂时中止了其股票回购和分红,但可以预计,一旦标普500回到历史最高水平,公司将迅速将其在债券市场筹集的所有数十亿美元以股利和回购的形式返回给股东,导致更大的不平等。

由于现在联储改变方向为时已晚,唯一现实的结果是引发社会对于贫富差距的更大的声讨,这导致股市崩盘。

短时间投资者将继续跟随美联储,因为持续巨量宽松是推动美股上涨的主要因素

Marketfield Asset Management首席执行长迈克尔绍乌尔(Michael Shaoul)认为,尽管疫情呼吁人们承担社会责任,但将社会责任与市场或经济分析混为一谈可能会很棘手。

高盛对此的解释是,所有投资者关心的是早上的第一件事是战斗还是跟随美联储。其余不再重要。只要美联储向经济注入数十亿计美元的刺激,那么股市会继续上涨,尽管这将导致更大的不平等,直到有一天终将抵达的转折点——社会对于不平等的愤怒以及通货膨胀,但是在这一崩溃性的结果出现之前,人们可能仍旧倾向于跟随美联储。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号