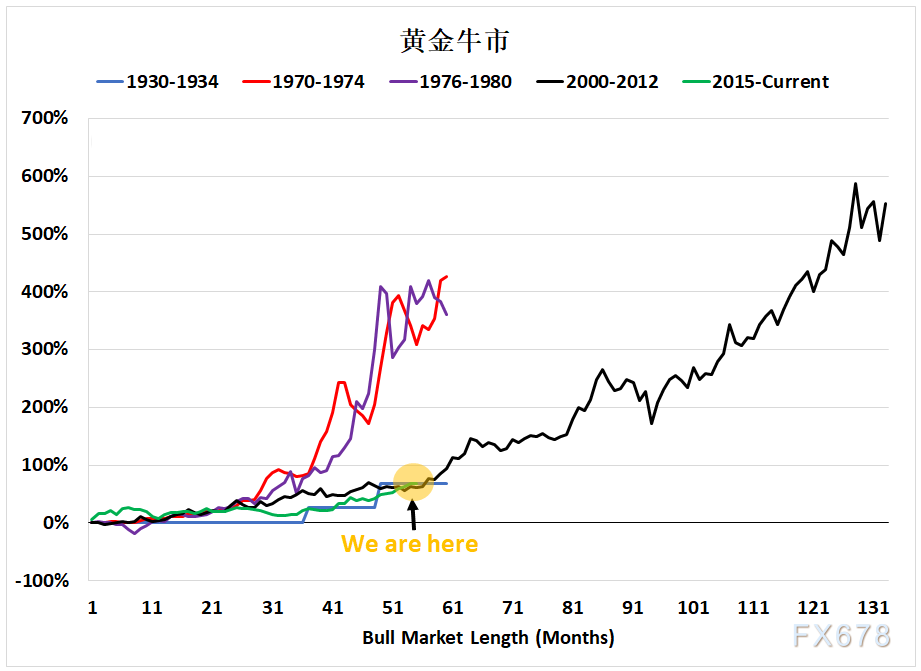

从历史数据看,和以往几波黄金牛市相比,黄金本轮牛市仅上涨69%,而大部分黄金牛市涨幅都在400%以上。尽管黄金价格的相对高位意味着历史可能不会重演,但是全球政府大型刺激计划、负利率政策、通缩和滞涨的贸易以及ETF流入继续创出新高,都将在未来继续支撑金价走高,因此黄金仍有继续上涨的空间,突破1800美元只是时间问题,但是在进一步上涨之前可能需要在当前点位附近进行整固。

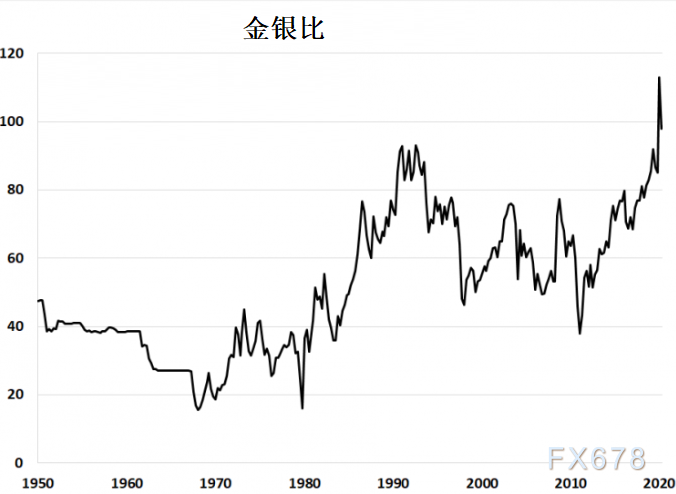

同时尽管当前金银比依然过高,但是考虑白银受到工业属性的拖累,金银比可能在很长一段时间内都将交投于一个更高的区间。

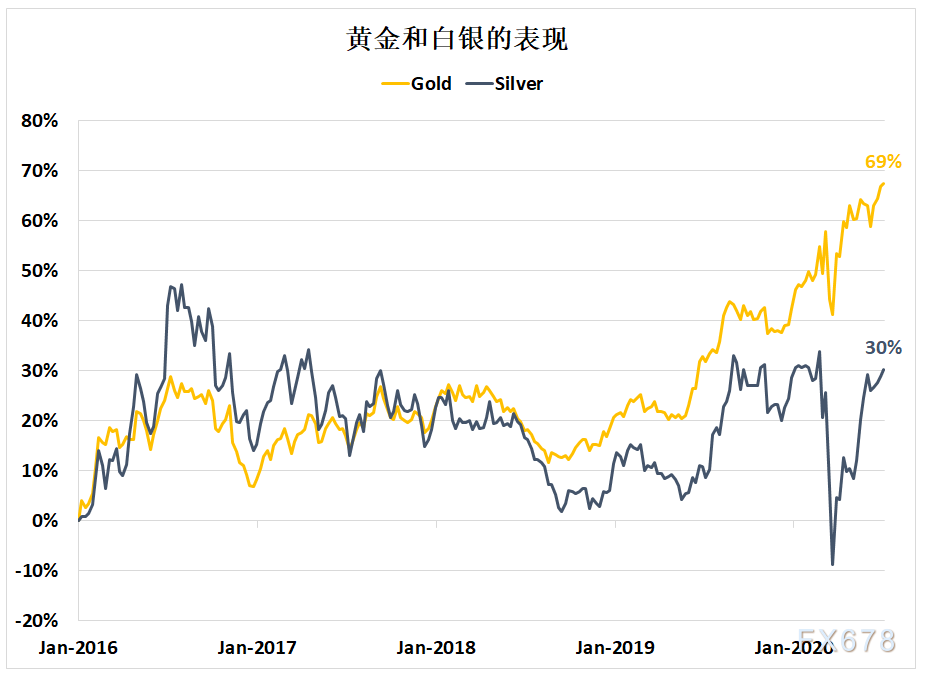

下图显示了以前的黄金主要牛市。除了1930至1934年和当前我们所处的黄金牛市,其他几波行情黄金的涨幅都超过400%。以2016年1月为当前黄金牛市的低点,黄金已从低点上涨了69%。由于当期黄金价格的相对高位,此前400%涨幅的历史可能不会重演,但了解当前推动金价的因素至关重要。

是什么推动黄金市场走高?

目前有几个主要的经济因素推动黄金上涨。

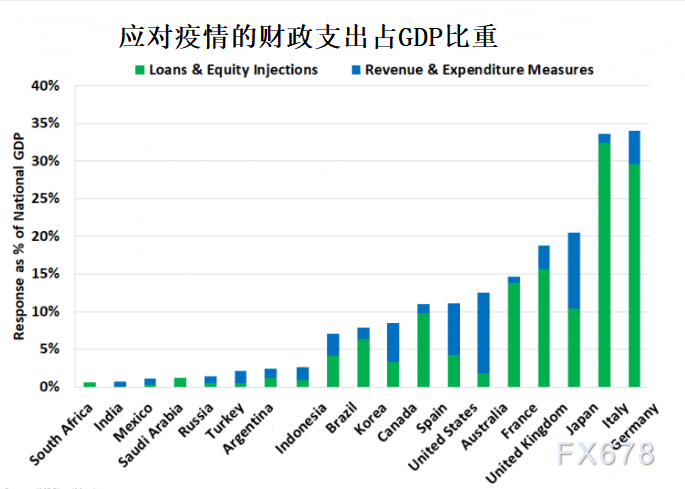

1)全球政府大型刺激计划

这导致货币贬值。迄今为止,全球对疫情的财政政策响应为9万亿美元,并且有可能进一步攀升。这支持了像黄金这样的可储值的资产。

下图显示了世界主要经济体的财政政策力度。财政政策以国家GDP的百分比表示。

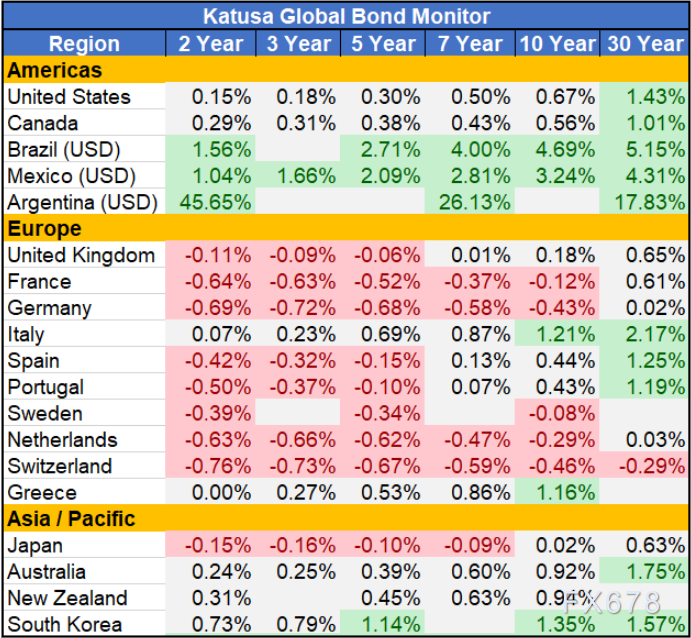

2)负利率政策(NIRP)

在世界范围内,央行在降低利率的同时,渴望收益的投资者呼吁有合理收益的债券交易。这推高了债券价格,压低了债券收益率。

低利率阻碍了投资者投资政府债券,并迫使他们去别处寻找避险资产,如黄金。

下图显示了世界各地的政府债券收益率。

可以发现欧洲政府的债券收益率基本为负。渴望获得收益的投资者与央行的负利率政策共同推动了大多数政府债券收益率进入负数区域。其他发达国家的债券收益率也紧随其后。

如此低的利率使负收益债券的总额达到了我们从未见过的水平。在过去的五年中,全球负收益率债务从零飙升至超过12万亿美元。

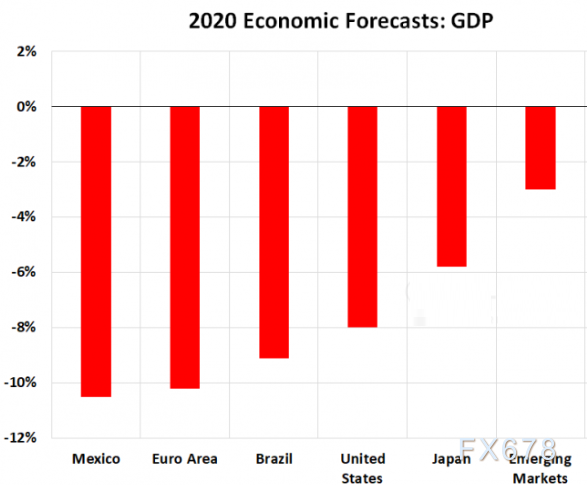

3)通缩和滞涨的贸易

生产力和GDP疲软,高失业率和初级商品(食品,水,住房)成本高昂正使得世界各地的投资者购买作为价值存储的安全港资产黄金。

国际货币基金组织(IMF)预计经济将陷入严重衰退,复苏速度将放缓。IMF在6月30日的最新评论中将其对全球GDP的预期下调至-4.9%。

更令人担忧的是,IMF对于美国、德国等实力雄厚的发达国家经济预测为收缩8%。此外,国际货币基金组织预计,全球商业损失将超过12万亿美元。

以下是主要经济体的2020年预测。

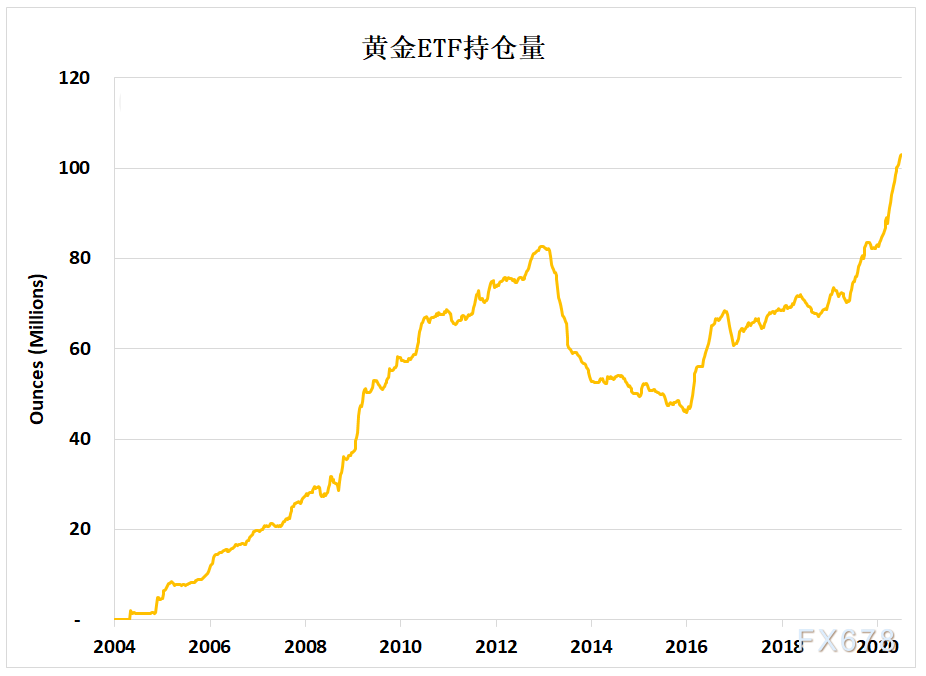

4)ETF流入继续创出新高

黄金ETF已经连续几周录得创纪录的流入量,因为投资者大声疾呼要购买这种金属。

随着ETF创建新的单位(每个单位都由黄金支持),这将继续推动黄金ETF的需求。

黄金的下一步是什么?

目前尚没有迹象显示全球央行将放慢印钞的步伐,也没有看到任何发达国家的央行具备加息的能力。货币贬值为黄金提供了坚实的长期论据。

不过黄金在进一步走高之前需要在当前的价位水平附近整固以获得更强的支撑。

白银可以追上黄金上涨的步伐吗?

以2016年1月为牛市走势的开始,白银的表现大大落后于黄金。下图显示,白银与2016年1月相比仅上涨30%,而黄金则上涨了67%。

这导致金银比录得创纪录的水平。

但是市场没有必要固守金银比,因为存在诸多因素可能会使得这一比例的取值范围发生变化,

比如近几十年来,石油与天然气之比一直固定为6:1,因为定价是按能源当量确定的。但是美国页岩油革命改变了这一点,自从2007那边页岩气产量激增以来,这一比例已经发生了改变。

白银是一种工业金属,同时兼具部分避险属性。同时白银是伴生矿,即开采其他金属过程中的副产品,这也是其主要的来源,初级银矿的产量非常少。

因此全球经济放缓对工业金属而言并非好兆头。白银可以部分获得支撑,但是黄金可能才是避险资金的主战场,并且这种趋势在未来将持续一段时间。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号