黄金价格上涨

由于法定货币可以无限制地创建,因此其价值会随着时间的流逝而下降,因此以法定货币计价的黄金价格将上涨。

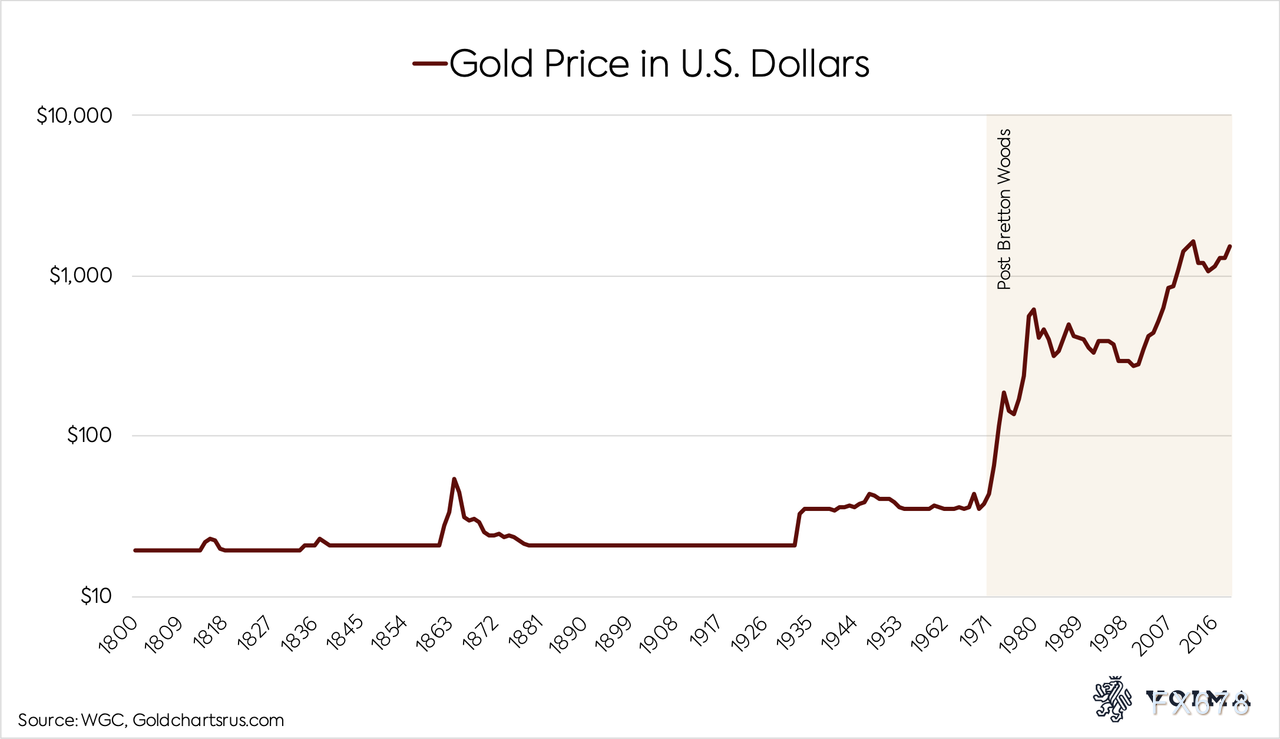

1971年8月,当时金本位的最后残余被遗弃了,金价为41美元/盎司。到2020年5月,金价达到每盎司1729美元,涨幅超过4100%。

尽管金价并没有直线上升,但一直都在“追赶”。随着时间的流逝,黄金价格始终可以抵消法定货币的贬值。从长远来看,黄金的购买力一直保持稳定。

黄金保留其购买力

政府的目标是稳定消费品的价格,但是实际的操作中政府往往会印刷大量的货币。而印刷货币会导致货币贬值,从而使得消费品价格上涨。

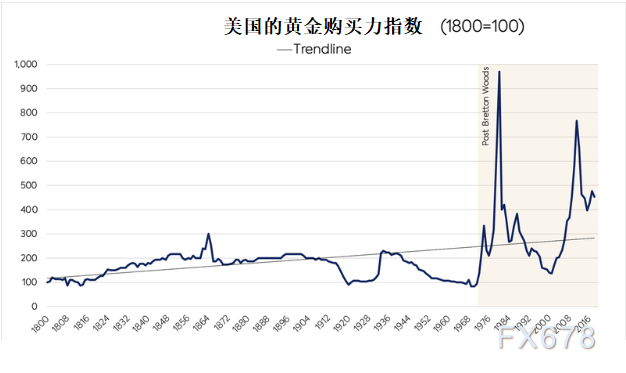

因为黄金价格与消费品价格保持一致,所以黄金保留了其购买力。自1800年以来,黄金在美国的购买力一直非常稳定。1971年后,它变得更加动荡,但一直保持着略微上升的趋势。这就是黄金的力量:它保留了个人财富和世代财富。

因此,尽管法定货币相对于消费品贬值,但黄金相对于消费品而言已经升值,这一情况适用于所有国家。

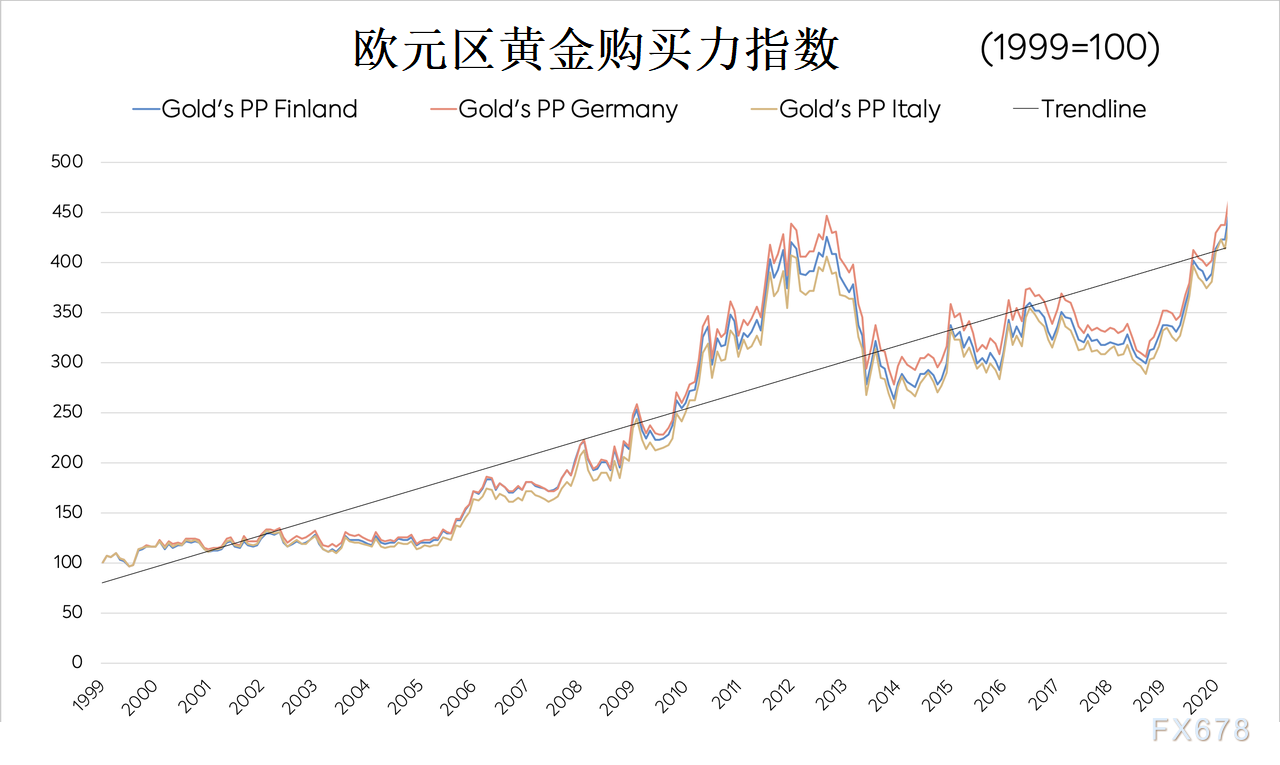

自从欧元于1999年创建以来,欧元的黄金价格上涨了550%。如果对(消费者价格)通胀进行修正,欧元区的黄金在20年内的购买力增加了350%。

黄金紧跟其他金融资产

对冲基金经理雷·达里奥(Ray Dalio)将黄金的储值与政府票据(期限不到一年的债券)进行了比较,因为经典的金本位制已被逐步废除(1912年)。政府票据被认为比银行存款更安全,尽管与黄金不同,两者都存在交易对手风险。

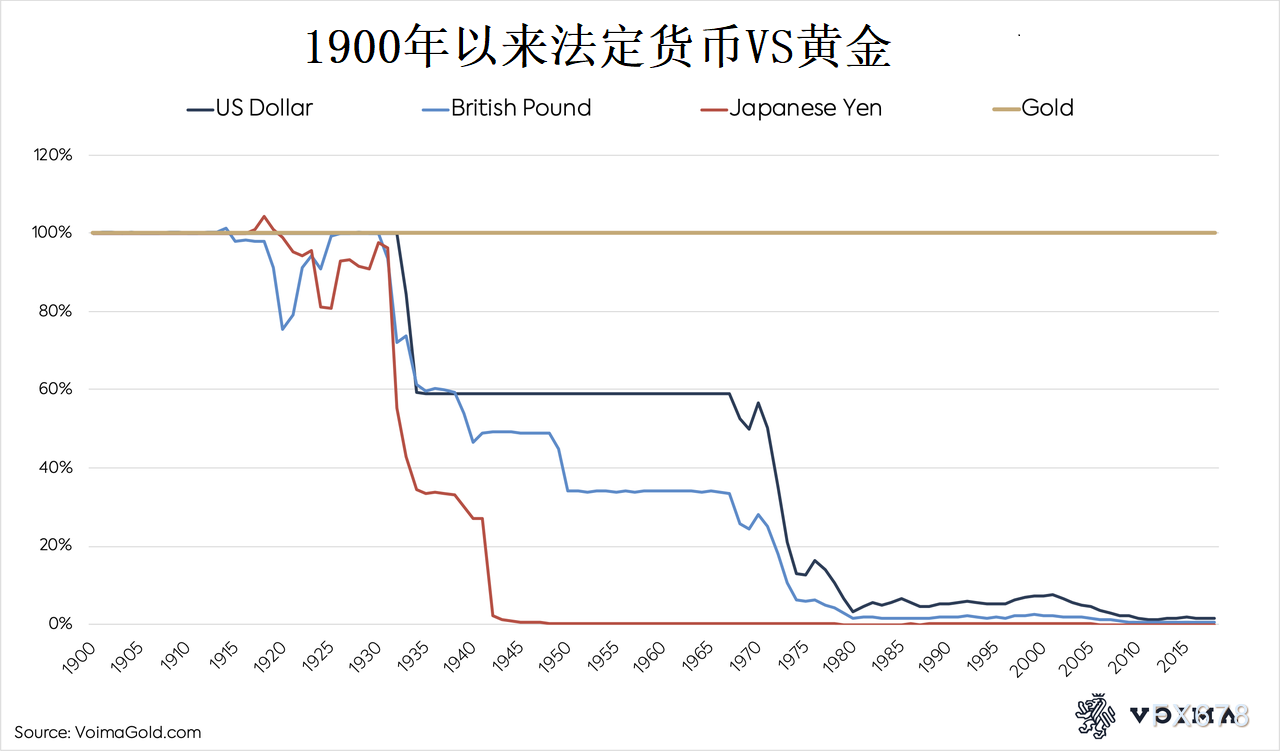

达里奥按实际价值计算了年收益,这是通过从利率中减去通货膨胀来实现的。黄金没有利率(未借出时)只是价格上涨。通过计算过去100年的年利率和黄金价格,在主要经济体中,政府票据的平均年收益率为-0.2%,而黄金的收益率为2.2%。

这些票据收益率为负是因为它们以自1912年以来就以已大大贬值的货币计价。例如,在这段时间内,美元对黄金的价值损失了98%以上。

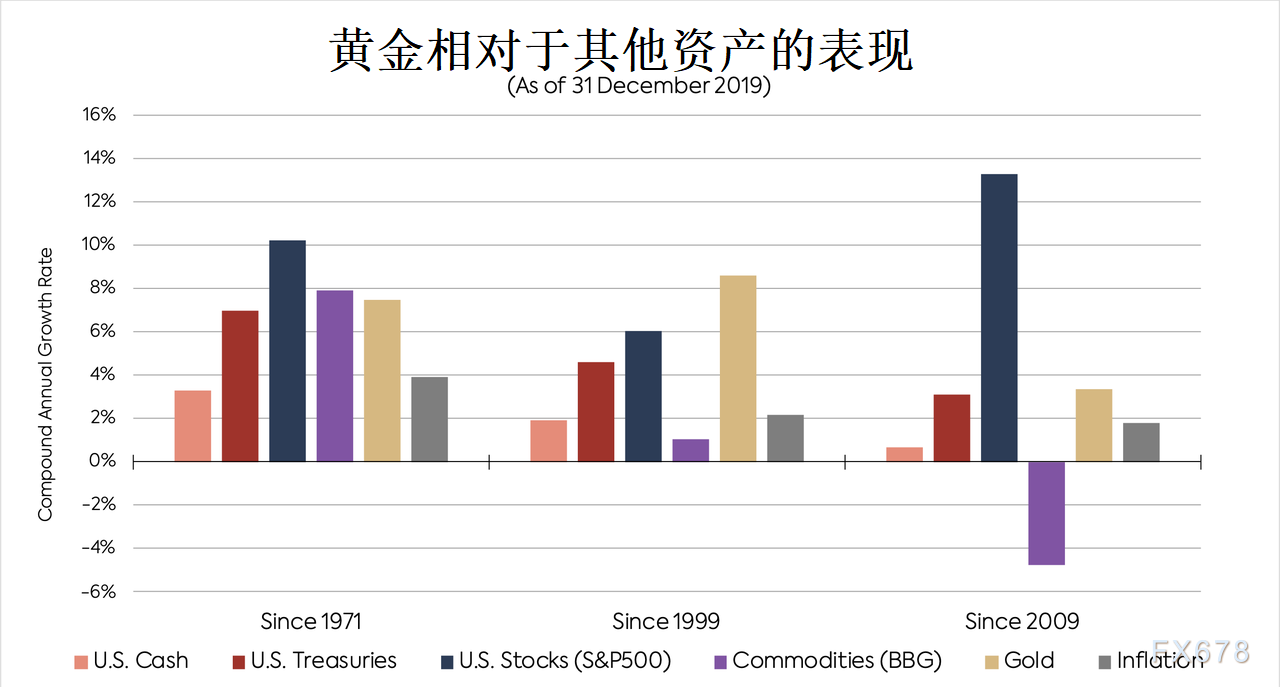

与股票和长期债券相比,黄金的表现也令人印象深刻。自1971年以来,黄金一直与美国股市并驾齐驱,并自1999年以来一直跑赢美国股市。不过,自2009年以来,黄金市场的表现不如美国股市。

自1971年,1999年和2009年以来,随着利息的再投资,黄金的表现优于美国国债(政府债券)。

上表中所有资产的表现均以其复合年增长率衡量,未经通胀修正。

如图所示,图表中包括通货膨胀,现金通常跑输通胀。显然,那些没有黄金但拥有银行储蓄账户的人的财富将会减少。

每个投资组合都需要黄金

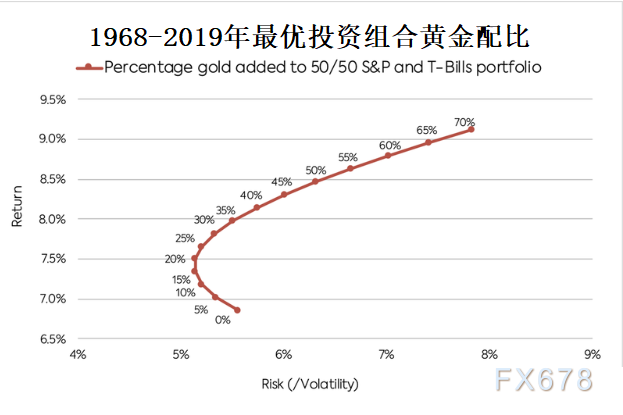

通常,当股市崩溃时,投资者逃往黄金,导致金价上涨。股票和黄金通常是负相关的。出于投资目的,黄金是一种出色的多元化产品。将黄金添加到投资组合中,可以降低波动性并提高收益。

CPM Group计算得出,如果投资组合中包含20%的黄金(几乎等于股票和债券的均等份额),则可以达到最佳的风险收益平衡。

其他研究则提出了不同的黄金配置。最佳时机取决于你的时间跨度、风险偏好和投资组合的规模。

黄金的未来

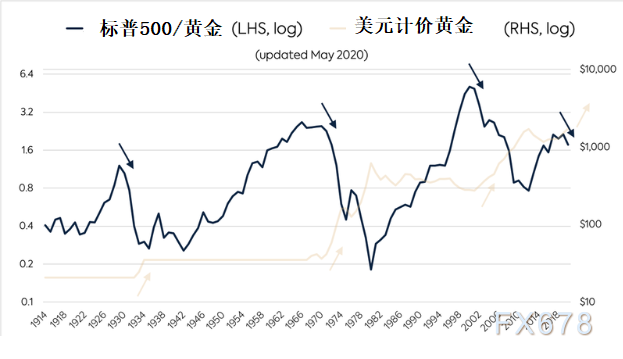

如前所述,自1971年以来,黄金价格一直没有直线上升。问题自然而然地出现了,现在是购买黄金的好时机吗?是的

预计金价会继续上涨,因为当前资产市场存在巨大泡沫,各国央行将继续印钞以支持这些泡沫。仅在今年,美联储就将其资产负债表从4万亿美元扩大到7万亿美元。在短短4个月内,印刷了3万亿美元。该股票的“市盈率”已达到创纪录的水平。毋庸置疑,这是一个高度不可持续的情况。当泡沫破裂时,更多的投资者将转向黄金。

当前,股票市场相对于黄金被高估,如下图所示。未来几年,黄金将跑赢股票。

自1971年以来,政府债券取代了黄金,不再是国际货币体系的核心。资本投资于主权债券是基于一种(错误的)信念,即主权债券是无风险的。现在,主权债券市场出现了泡沫。

泡沫的迹象之一是,许多发达国家的债务利率都是负值。这反映出这些证券被严重高估了。另一个迹象是,世界从来没有像现在这样负债累累。目前,世界债务占GDP的比重已远远超过330%。

由中央银行激励的对主权债券的过度投资已导致政府借贷超出其能力。对于这些国家来说,它们对国内生产总值的债务飙升,而且是不可持续的。在未来的几年中,全球债务水平只能通过债务重组或通货膨胀来降低,两者都对黄金有利。

CPM Group提供的数据显示,1960年,黄金占全球所有金融资产的5%。到2019年底,这个百分比是0.52%。黄金有足够的上涨空间。从名义上来讲,尽管程度较小,但实际上也是如此。

银行纾困的威胁

最后但并非最不重要的一点是,人们在商业银行持有的法定储蓄面临“内部纾困”的严重威胁。2014年,欧盟通过了《银行恢复与解散指令》规则规定,当一家银行资不抵债时,银行的股东和债权人将通过内部纾困机制支付成本。

从技术上讲,存放在银行的钱是给银行的贷款。这使得储户成为银行的无担保债权人。根据现行规则,当银行资不抵债时,银行将扣押存款以挽救银行。在欧盟之外,内部纾困规则也得到了实施。人们仍在银行持有大量法定货币的原因是许多人没有意识到其中的风险。

结论

以上是拥有黄金的合理理由的清单。黄金是价值的终极储存,并提供保护,使其免受中央银行印钞所导致的通货膨胀。目前,政府希望通货膨胀,因为从政治上讲,这是减轻债务负担的最简单方法。雷·达里奥在2020年5月7日写道:“印钞是重组债务的最便捷,最易被理解,也是最常见的大方式。”

由于疫情,世界各地的经济增长正在崩溃,股票市场目前被高估了。股指尚未修正,因为它们在新印刷的货币中占很高的比重。2020年6月24日,理财经理Jesse Felder(基于计算)写道:“事实上,股价与可持续利润之间的脱节比我们在现代历史中所见到的要严重得多。”因此在未来的几年中,黄金的表现将好于股票。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号