尽管随着经济重启,市场对于经济复苏的预期升温,这对避险资产构成了压力。但是因美元走软叠加疫情二次蔓延风险加剧,同时黄金ETF持仓持续刷新7年高位,此外全球持续巨量宽松降低了黄金的持有成本,因此推动金价持续走高。

技术面来看,随着黄金逼近了1780美元关口,一旦收于这一线上方,预计黄金将直接上探1800美元关口。

日内关注IMF发布修订后的《世界经济展望》,如果该机构强调疫情二次蔓延的风险并进一步下调经济预期,可能会进一步提振金价。

经济复苏预期+美联储持续宽松施压美元,同时美债实际收益率为负也提振黄金吸引力

由于市场对于经济复苏的预期升温,美元近期持续走弱,周二更是刷新近两周低位至96.3836。这也对黄金构成了支撑。

尽管风险情绪升温打压避险资产,但是全球央行持续巨量的宽松且市场预期美联储将在更长的时间内维持低利率,因此黄金的持有成本不断上升。

部分分析师甚至认为,如果考虑到潜在的通胀因素,实际上黄金是市场上为数不多的正收益资产,而相比较而言,10年期实际收益率在本周一跌至-0.66%,是3月初以来最低水平。这个收益率排除了通货膨胀因素,被认为是纯粹的增长指标。

Bleakley Advisory Group首席投资官Peter Boockvar表示:“债券市场反映出这样一种信念,是的,经济正在开放,但是步伐将会非常非常缓慢,而且显然会形成通货膨胀压力。”

由于持续巨量的宽松以及对通胀的忧虑抵消了市场风险情绪回升的影响,同时疫情二次蔓延的担忧情绪持续升温,因此黄金不跌反涨。

除此之外,近期市场对于美元需求的持续下滑也对美元构成了压力。

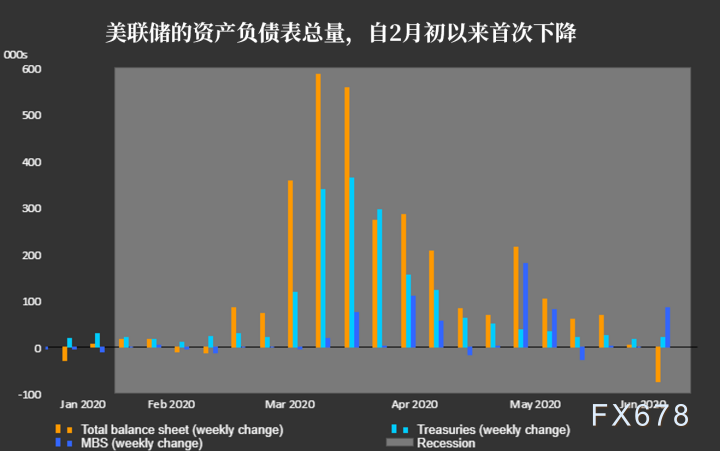

美联储上周四公布的数据显示,上周全球央行获取的美元数量是近三个月来最少的,这也成为美联储7万亿美的资产负债表意外减少的主要原因。

截至上周三,美联储与其它央行的外汇互换余额减少了920亿美元,至3525亿美元,是4月初以来最低的,一周前为4445亿美元。外汇互换协议是在危机刚开始爆发的那几周签订的,旨在应对其它央行对美元需求的激增。

货币互换使用额度的下降,加上其它一些迹象,让许多分析师认为,各国央行对美元流动性的需求在减弱,全球金融市场正在从疫情导致的破坏中恢复,逐渐接近正常水平。

在疫情全球蔓延之前,美元一度跌至94.6282,不过随着流动性需求飙升,市场抛售除美元的一切资产,这使得美元一度飙升至103关口附近。因此随着“美元荒”告一段落,美元可能逐渐回归正常的价格区间,尤其是在欧洲疫情已经明显缓解,而美国疫情二次爆发风险回升的情况下,也会降低美元的吸引力。

疫情二次蔓延风险是推动金价走高的直接因素

推动金价续刷逾7年半高位最直接的因素是疫情二次蔓延的风险持续回升。

美国约翰斯·霍普金斯大学统计数据显示,22日14:30—23日17:00,美国新增确诊病例39974例,新增死亡病例806例。截至美东时间6月23日17:00,美国新冠肺炎确诊病例已超233万例,达到2332850例,死亡病例超12万,达到120927例。

德克萨斯州、亚利桑那州和内华达州连续第二周新冠病毒新增病例创下纪录高位,从佛罗里达州到加利福尼亚州的其他10个州也在努力应对感染人数激增的问题。

一份分析显示,尽管美国在5月的几周里似乎已经控制了疫情,但上周总体病例数增加了25%,10个州报告的新增病例数增加了50%以上。

有消息称,欧盟国家或暂时禁止美国游客入境,因未能控制疫情。

美国纽约时报从布鲁塞尔援引可接受旅行者名单草案报导称,急于重振经济的欧盟国家准备暂时禁止来自美国的人员入境,因该国未能控制新冠疫情。纽约时报援引该提案草稿称,将把美国与疫情第二严重的巴西和俄罗斯归为同一类别。

与此同时,据巴西卫生部消息,当地时间23日,巴西新增39436例新冠肺炎确诊病例,累计确诊1145906例,新增死亡1374例,累计死亡52645例。

WHO专家指出,各国扩大检测以及疫情进一步扩散,都是造成近日单日确诊屡创新高的原因,而新增的死亡案例中,多数发生在美洲地区。美州地区在4月之后,开始成为全球疫情爆发中心。

世卫组织总干事谭德塞指出疫情爆发后,全球至少花了3个月才破百万确诊,但从800万例到突破900万例,花费时间仅仅9天,显示疫情正在加速,还处在爬坡中

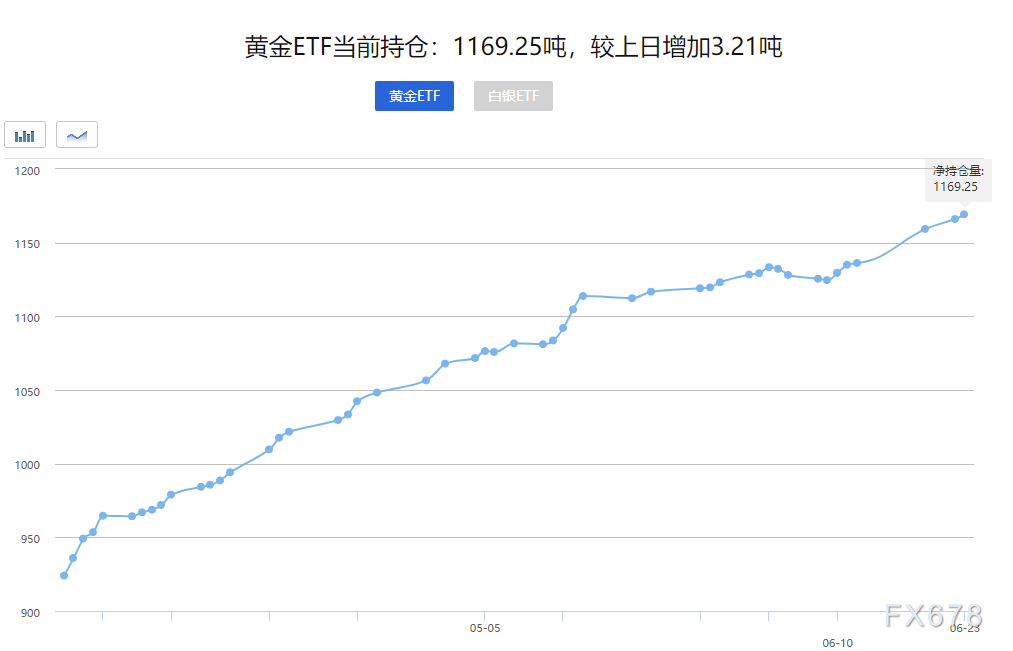

黄金ETF持仓续刷7年高位,接近1170吨关口

6月24日黄金ETFs数据显示,截止6月23日全球最大的黄金ETF-SPDR Gold Trust的黄金持仓量1169.25吨,较上一交易日增加3.21吨。

黄金ETF持续增加,尤其是在基金经理也在逐步增加黄金期货多头持仓之际,对金价构成支撑。数据显示,基金经理将黄金净多头头寸推升至3周以来的最高水平,从12个月以来的最低水平有所回升。

摩根士丹利表示,在有利的金融条件的支持下,2020年下半年到2021年上半年黄金价格将会上涨。

FXTM表示,在目前这种环境下,黄金将仍然是有吸引力的投资选择。该行首席市场策略师Hussein Sayed称,近期全球疫情的发展和金价走高以及黄金ETF持有量的大幅增加同时出现,这并非巧合。尽管由于黄金本身不会带来收益令其不受一系投资者的欢迎,但在目前这种充满巨大不确定性的情况下,很难有比黄金更好的选择。

美联储长期低利率+巨量宽松刺激料持续,华尔街巨头也纷纷增加黄金的资产配比

摩根士丹利财富管理首席投资官丽莎·沙莱特(Lisa Shalett)认为:“美联储对(低利率和量化宽松债券购买)的承诺正在锚定实际利率,以使黄金的理由相当稳固。”

九家管理着约9万亿美元客户资产的私人银行建议增加对黄金的配置,摩根士丹利(Morgan Stanley)于三月底在其所有模型中将包括黄金在内的大宗商品增加了5%的仓位。

而摩根士丹利的竞争对手集团高盛上周五将其三个月,六个月和十二个月的黄金价格预估分别上调了约200美元,至每盎司1800美元,1900美元和2000美元。

高盛分析师在一份报告中表示:“抛开政策不确定性,我们认为在这种危机后的环境中,人们对基准汇率的担忧仍然是金价的主要驱动因素。”

该机构补充说,当投资者开始相信美联储将撤回其货币政策支持时,可能出现修正。较低的利率和广泛的刺激措施往往会增加对金条的需求,这通常被视为对冲通胀和货币贬值的对冲。

此前美联储表示,在未来较长的时间内还将维持其超宽松政策,并暗示可能利用更多工具来刺激经济复苏。

对此分析人士指出,当前美联储将基准利率维持在超低水平。根据最新的点阵图,预计这一超低利率将在2022年以前都将得以维持。

这符合当前美国的经济状态,一方面美国无法将利率下调至负利率,这是因为负利率将导致国际市场购入美债的意愿大幅降低,且美国国内会面临较大的资金赎回压力,所以当前的利率是美联储能够维持的最低状态。

此外,美联储近期内也无法加息,历次美联储加息都是在充分就业的基础上操作的,而当前美国失业率高达13.3%,根据美联储预测到2020年年底有望回落到9.3%,距离充分就业相差甚远,所以美联储既无法继续降息也无法加息,而是一直维持当前的利率水平直到就业市场完全恢复。

经济复苏的预期提振股市,风险情绪升至近两周高点,仍对避险资产构成压力

华尔街三大股指周二均收高,因不断改善的经济数据和出台更多刺激措施的前景提振了快速复苏的希望,而科技股跳涨推动纳斯达克指数再创新高。

尽管三大股指在尾盘均收窄涨幅,收于日高下方,但纳指本月第五次刷新纪录收盘高位。苹果带去最大提振,其次是亚马逊和微软。

数据显示,美国制造业和服务业6月萎缩速度放缓,因企业在3月中开始实施停摆措施后复工复产。此外,5月新屋销售跃升16.6%,预期为增加2.9%。

Janney Montgomery Scott首席投资策略师Mark Luschini表示,“我们近期看到的经济数据产生累积效应,正在帮助支撑股市的V型反弹。这强化了人们的观点,即股市可以继续上涨,尽管相当大的经济损害还将持续一段时间,比如失业率上升,以及旅游、休闲和娱乐业复苏缓慢。”

Luschini指出,尽管新增病例数不断上升,但美国联邦和州官员并没有进一步实施经济封锁的计划,这可能会让投资者欢欣鼓舞。

道琼斯工业指数收高0.5%,报26156.1点;标普500指数0.43%,报3131.29点;纳斯达克指数收高0.74%,报10131.37点。

欧洲方面,周二欧元区和欧洲主要经济体公布的PMI指数也好于预期。数据显示,作为欧洲经济龙头的德国,6月制造业PMI指数初值为44.6,虽然没有超越荣枯线,但依然显著高于市场预期的42.5。法国和英国的6月制造业PMI指数双双重回荣枯线上方,这得益于这两个国家早在5月初就开始实施的经济开放政策。其中,法国6月制造业PMI指数为52.1,英国6月制造业PMI指数为50.1。

受经济复苏预期的影响,周二追踪市场风险情绪的恐慌指数跌至近两周低位。这可能会限制金价短线的上涨空间,投资者需要予以警惕。

后市前瞻

① 16:00 德国6月IFO商业景气指数、瑞士6月瑞信/CFA经济预期指数

② 21:00 美国4月FHFA房价指数月率

③ 待定 IMF发布修订后的《世界经济展望》

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号