同时新西兰联储周三公布利率决议,预计会扩大购债规模且可能会暗示和负利率有关的信息。而加拿大央行新任行长将在周一进行上任后第二次讲话,预计会透露更多和7月决议有关的消息。此外IMF还将公布修订后的《世界经济展望》。

值得一提的是,周一纽约原油7月合约进行移仓换月,市场需警惕市场波动风险。

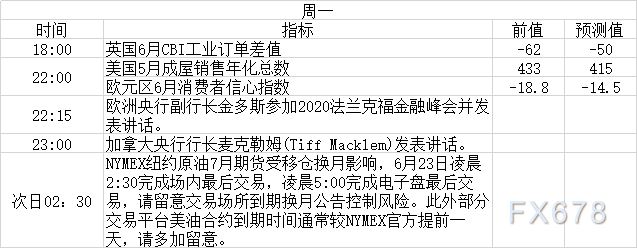

周一(6月22日)关键词:美国成屋销售、加拿大央行行长讲话、nymex纽约原油7月合约移仓换月

周一数据相对清淡,首先关注美国5月成屋销售年化总数,由于成屋销售占美国房屋销售的绝大部分,加上此前美联储将利率降至0附近,低利率可能会推动房屋销售回升,如果销售不佳,则凸显美国消费者信心依旧疲软。

其次关注加拿大央行新任行长的讲话。在6月17日麦克勒姆的首秀上,他强调了关注通缩的风险,但是认为加拿大经济已在一个月前触底,对第三季度经济持续增长感到乐观。同时麦克勒姆表示将会在下一次货币政策报告给出“中心情景假设”,同时更新对产出与通胀的展望,预计将倾向于情形展望而非具体预测。因此麦克勒姆的讲话可能会为7月的利率决议奠定基调,市场需要保持关注。

最后需要关注的是纽约原油7月期货合约移仓换月,需警惕市场波动风险。

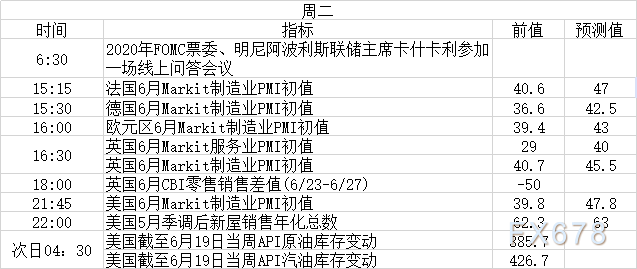

周二(6月23日)关键词:各国PMI数据、API原油和汽油库存数据

周二首先关注美联储官员卡什卡利讲话,他是2020年FOMC票委。近期美联储讲话总体基调偏鸽派,因此市场需要关注美联储对于经济预期的展望,这可能会产生短线影响。

同时周二PMI数据密集,除了欧元区和美国公布制造业PMI数据外,英国还将公布服务业PMI。总体而言,随着全球陆续解除封锁措施,制造业和服务业都出现回暖的迹象,如果周二数据全面好转,可能会提振市场的乐观情绪,因市场会继续押注全球经济最糟糕的时刻已经过去,这可能会提振股市并打压避险资产。

API原油和汽油库存数据料会对油价产生短线影响。

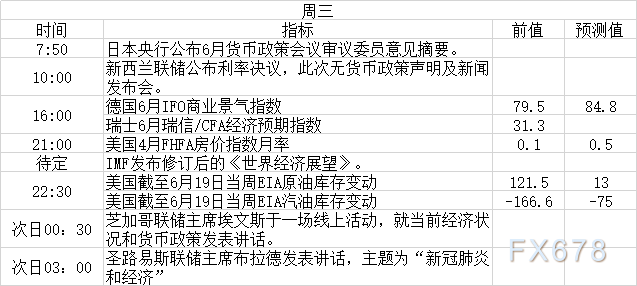

周三(6月24日)关键词:新西兰联储决议、IMF《世界经济展望》、美国EIA原油和汽油库存数据

周三首先关注日本央行6月决议审议委员会意见摘要。在刚刚公布的6月决议上,日本央行通过市场操作和信贷安排注资的规模可能从目前的75万亿日元增至110万亿日元,并预计短期和长期利率将维持在当前水平或更低水平,并下调当前通胀预期,且认为CPI同比变化可能暂时为负,同时表示将无上限地提供充足的日元、外汇资金。日本央行可能会公布做出上述决定有关细节。

周三的重中之重是新西兰联储决议。目前市场的预期是新西兰联储将继续按兵不动,但是寻求在6月22日当周购买9.4亿纽元政府债券、5000万纽元的地方政府融资机构债券。

本周四新西兰3月当季国内生产总值(GDP)较前季萎缩1.6%,为29年来最大降幅,而且是2010年12月以来首次出现季度下滑,因新冠疫情限制措施的初步效应影响经济活动。凯投宏观分析师Ben Udy称,新西兰封锁期只有一周落在第一季,预计第二季情况将更糟。

糟糕的数据使得外界普遍预计新西兰联储将在6月24日会议上维持利率不变,并继续实施600亿纽元(390亿美元)的量化宽松计划来刺激经济。

同时新西兰联储此前曾表示,负利率不会构成重大稳定性问题,同时不排除口头干预纽元走强。因此新西兰联储可能会在决议上传达相关的信号,这将对纽元产生直接的影响

新西兰联储决议后,关注IMF修订后的《世界经济展望》,此前IMF多次警告如果近期压力加剧可能会进一步下调经济复苏前景。考虑到近期市场情绪主导市场走向,如果IMF进一步下调经济前景,可能会对避险资产构成支撑。

此外关注EIA原油库存数据。尽管美原油库存增幅逐步的减少,但是市场更加关注的是在美原油产量持续下降的情况下,美原油库存却还在持续增加,凸显需求疲软。因此即使美原油库存数据较前值继续录得下滑,但是仍保持增加,仍继续对油价构成压力。

同时周三芝加哥联储主席埃文斯和圣路易斯联储主席布拉德还将发表讲话。二人均不是2020年票委,但是可以一定程度上反映美联储的立场。

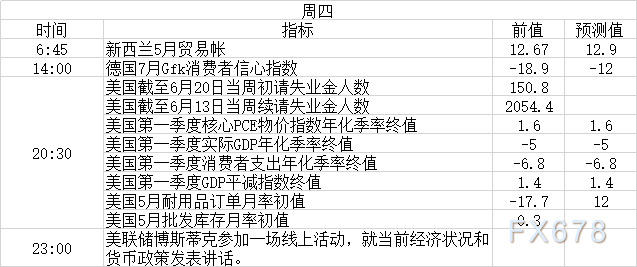

周四(6月25日)关键词:美国失业金人数、美国一季度一系列数据终值、美国耐用品订单数据

周四关注美国失业金人数数据。上周美国初请失业金人数录得150.8万人,尽管连续11周下滑,但是远高于预期的129万人,凸显就业状况依旧严峻。同时续请失业金人数尽管也录得四周下滑,但是迄今为止续请失业金人数仅下降了17%,说明仍有相当一部分失业人口无法找到工作。目前美国自疫情以来的失业人数已经达到了4800万人,逼近5000万人关口,如果失业人口进一步上升将会打击市场消费信心的回升。

同时周四还将公布一系列美国一季度数据终值,包括一季度GDP、一季度PCE数据,预计不会出现明显的变动。但是需警惕此前一季度GDP数据较前值-4.8%进一步下修,因此仍需保持谨慎。

周四还需关注美国耐用品订单数据,由于耐用品对于美国经济贡献率较高,随着进入5月份,市场普遍预期耐用品订单数据将会录得明显的反弹,如果反弹力度大于预期,则会强化市场对于经济复苏的预期,可能会打压避险资产。

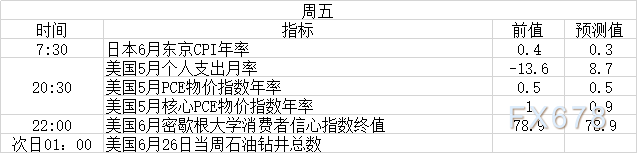

周五(6月26日)关键词:美国个人支出月率、美国PCE数据、美国6月密歇根大学消费者信心指数

周五首先关注美国5月个人支出月率,作为衡量消费的关键指标,该数据将显示消费的复苏程度。

同时关注美国5月核心PCE数据。作为美联储观测通胀的指标,在全球经济面临通缩风险之际,该指标不断下滑可能意味着美联储将长时间维持低利率政策并扩大刺激措施。

本周美联储副主席克拉里达就警告称通胀预期有下滑风险,她还表示,当经济衰退开始时,长期通胀预期处于我认为与我们2%通胀目标一致区间的低端,并且鉴于这次经济衰退的可能深度,通胀预期面临跌破该区间的风险。

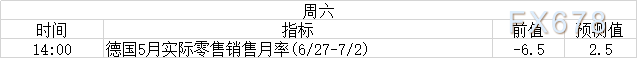

周六(6月27日)关键词:德国5月实际零售销售月率

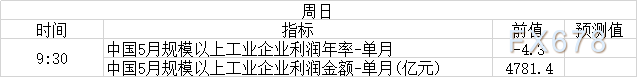

周日(6月28日)关键词:中国5月规模以上工业企业利润

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号