布伦特原油5月份反弹56%,尽管今年以来仍下跌30%,但是油市的状况已经明显的改观。不过来自多个地区炼油厂的数据显示,利润率(或称“裂解价差”)疲弱。裂解价差是炼油厂购买的原油价格与市场购买成品油价格之间的差额,数值越大说明利润率越高,炼油厂就越有可能扩大原油进口。

裂解价差疲软反映了这样一个现实,即原油成本上升,而炼油厂所售产品的回报却没有增加,这表明需求增长与油价上涨并不一致,这可能会迫使炼油厂减少原油购买量,从而导致原油价格下跌。

不过分析人士指出,裂解价差较低的原因之一是沙特等国不断提高官方售价,尽管沙特宣称这一行动是基于原油需求回升,但是考虑到部分客户的价格涨幅达到20年来的最高水平,这将进一步给炼油厂带来压力,并成为打压油价的一个因素。

高盛因炼厂利润跌至纪录低点,短线看空油价

事实上高盛已经注意到了这一现象,高盛的能源分析师Damien Courvalin周一认为,石油已经“短期看跌”,其中原因之一在于炼油厂商利润率暴跌至史无前例的低点,这反映了原油价格高估以及需求恢复较为缓慢。

荷兰国际集团(ING)大宗商品策略主管沃伦·帕特森(Warren Patterson)表示:“值得注意的一点是,如果我们看看原油价格的涨势,就会发现它令人惊叹,但最大的不确定性在于,如果你看看炼油厂的利润率,就会发现所有地区的炼厂利润率都非常疲弱。这表明,需求可能没有像许多人预期的那样迅速复苏,或者至少没有跟上我们看到的原油价格上涨的步伐。”

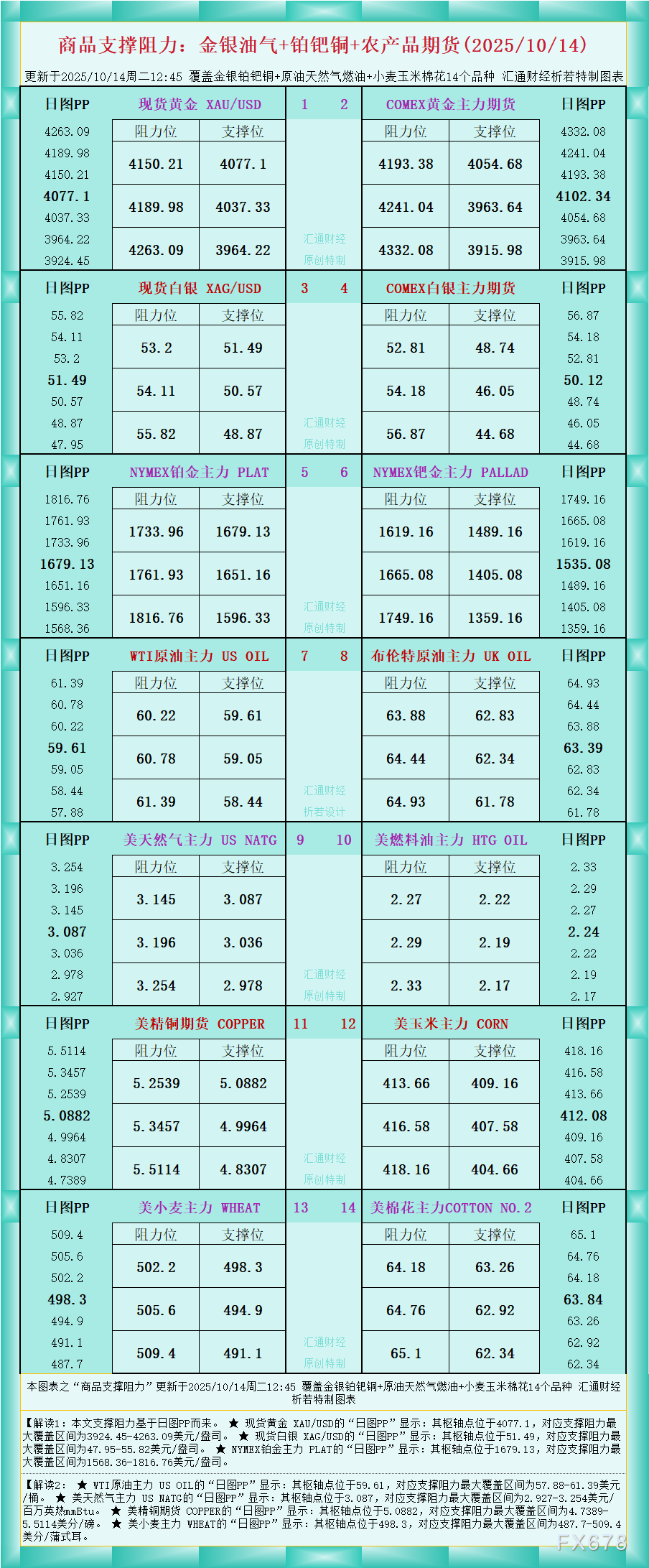

最新数据显示,上周美国成品油价差为9美元,去年同期为21美元。上周,欧洲柴油的利润率达到每桶2.90美元的历史低点。

基于此高盛表示,非常糟糕的炼油利润率让我们对接下来的悲观前景感到安慰。他们预计,布伦特原油价格将在未来几周回落至每桶35美元,而现货价格为每桶43美元。

沙特大幅提高官方售价

事实上压低炼厂利润率的原因之一是沙特不断上调原油的官方售价。

沙特国家石油公司(Saudi Aramco)上周末宣布,将在7月份上调所有客户的官方销售价格(OSPs),部分客户的价格涨幅达到20年来的最高水平,这将进一步给炼油厂带来压力。例如,对于亚洲买家来说,沙特的原油售价将在7月飙升5 - 7美元/桶,这将进一步打击炼油利润率。

策略师表示,石油库存将在7月前从过剩转为赤字。但是炼油厂需要的是需求方面跟上原油价格的稳步回升。尽管随着经济重新开放和解除旨在遏制疫情蔓延的封锁,预计原油价格将逐渐回升。但是阿联酋国民银行(bank Emirates NBD)大宗商品分析师Edward Bell表示:“炼油厂目前正面临利润率下滑,目前原油价格回升只会让情况更糟。”

Bell表示:“如果炼油利润率没有改善,那么我们预计炼油商将减少产量,从而导致原油价格下跌。”

尽管一些关键枢纽的需求一直在回升,但仍远低于疫情爆发前的水平,许多市场的库存仍然很高,如果因为炼油利润率不断下调导致需求再次下滑,那可能会加剧这一局面。

中国引领全球原油需求复苏,但沙特提价可能损害需求

不过油市确实看到了一些可喜的信号,至少这预示着全球原油需求已经触底。

数据显示,中国5月份原油进口量大幅反弹,达到创纪录1130万桶/日,较4月份增长13%。一方面这源自于原油需求回升,但是另一方面也来自于中国炼油商利用低油价来扩大购买,这意味着中国的炼油厂商也会对沙特上调官方售价的行为作出反应。

摩根大通预计,布伦特原油价格今年将达到40美元/桶。该机构表示:“对于今年下半年的全球经济而言,中国石油消费的大幅复苏是一个可喜的标志。”

三菱日联金融集团预计,布伦特原油价格将在今年年底升至每桶46美元,2021年第一季度升至49.20美元,并与其他几家预测机构一起预测,油价将在明年头几个月升至每桶50美元。

Rystad的石油市场负责人Tonhaugen在周一的一份报告中写道,这仍然主要取决于需求的复苏。OPEC必须谨慎行事,不要对原油价格上涨过于贪婪,过快地损害炼油经济,因为产品需求和价格的复苏将决定油市复苏的状况。

北京时间15:25,美原油现报38.37美元,涨幅0.47%。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号