美国银行指出,在过去十年中,银行资产负债表一直稳定在GDP的21%到28%之间。但随着央行和政府将其资产负债表和财政赤字增加一倍,他们将18个月的黄金价格目标从2000美元提高至3000美元。

不过美国银行指出,这一过程并非一帆风顺,因为强劲的美元、股市波动下降以及亚洲的实物需求损害都将对黄金构成压力。但是在央行持续宽松的背景下,所有人都认为黄金这一传统的工具将是最大的受益者,而作为美国最大银行之一的美国银行业更是表示黄金是“终极价值贮存器”。

以下是美国银行上调金价目标的理由:

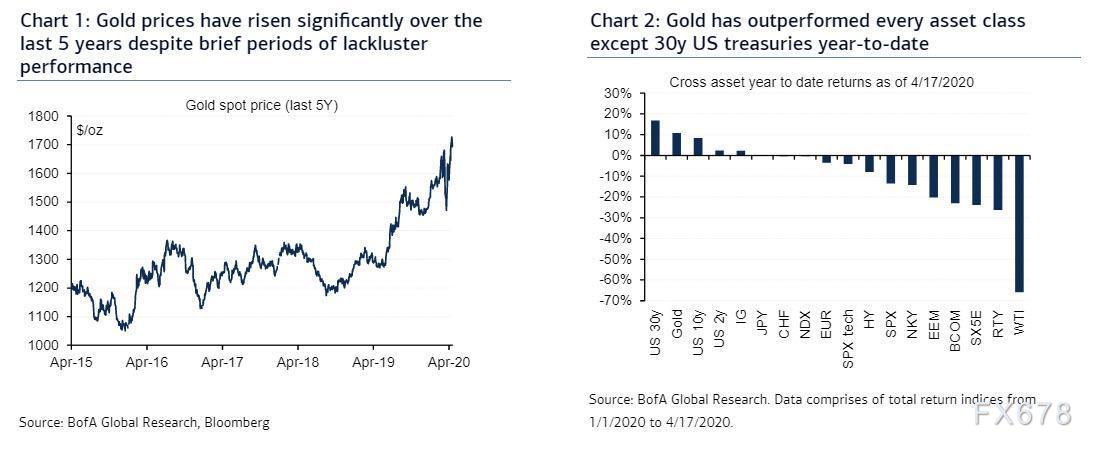

近期金价表现良好

作为最终的价值存储,黄金价格在过去15个月中表现良好,自美联储于2019年1月实??行货币政策掉头以来上涨了12%(图1)。最近,黄金价格继续保持强劲势头,年初至今的回报率大大超过了其他主要资产类别(图2)。只有长期债券和高质量的科技股表现可比,30年期美国国债收益率录得16.9%,而标普科技板块迄今回报率持平。

发生清算的短期窗口

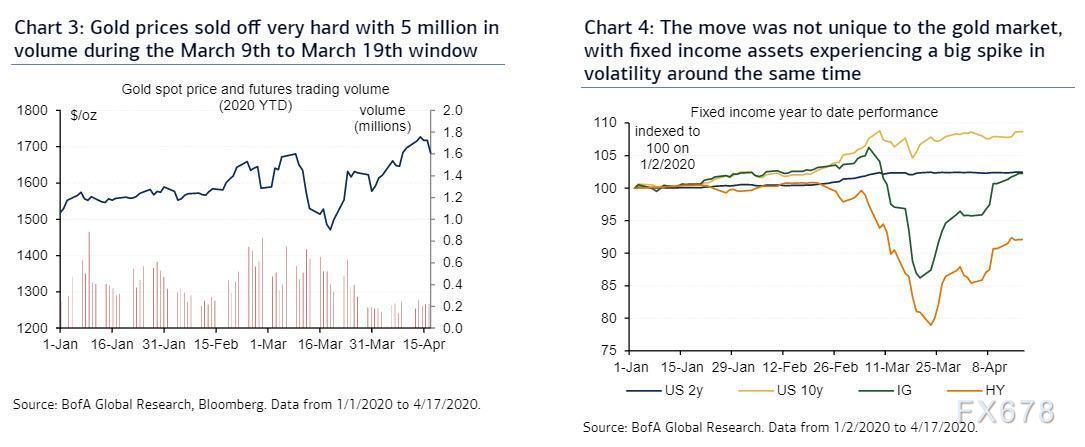

当然,黄金上涨并不是一条直线。实际上,在重大流动性紧缩的背景下,在3月9日至3月19日的窗口(图3)中,黄金曾遭遇非常大的卖压,期货交易量接近500万(图3)。此举并非黄金市场独有,该时期固定收益资产的波动性也很大(图4)。在3月19日之前黄金自高点较低点下降了12%,而美国国债通货膨胀保护证券(TIPS)ETF下降了8%,而投资级ETF价值(如LQD)更是下降了22%。

黄金价格的下跌反映了实际利率的变化

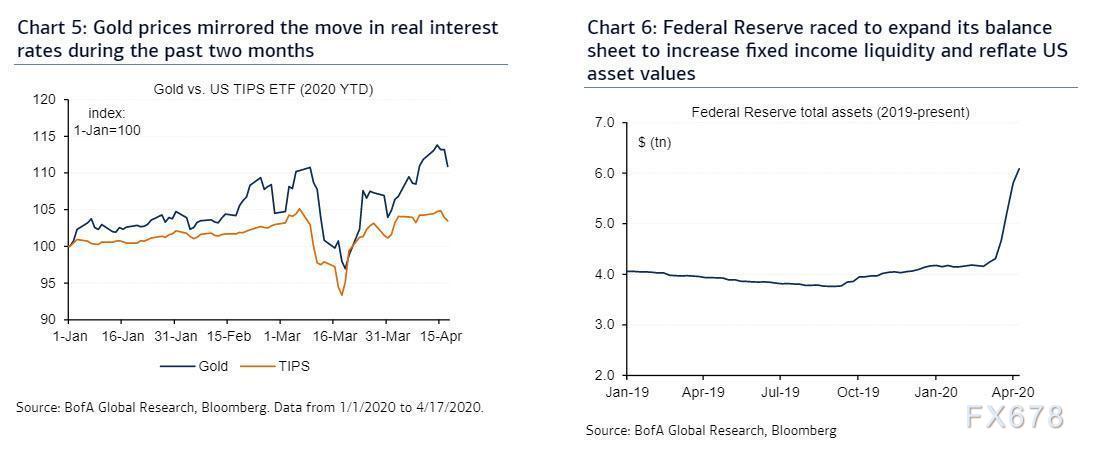

值得注意的是,金价的下跌反映了过去两个月实际利率的变化(图5)。由于投资者全球封锁导致经济陷入停滞,资产价值和消费者价格预期的崩溃速度快于名义利率,引发了对经济萧条的担忧。在吸取了全球金融危机(GFC)的教训后,美联储扩大资产负债表,以增加固定收益流动性并反映美国资产价值,最终支持金价的大幅回升(图6)。

黄金是实际利率、美元、商品和风险的函数

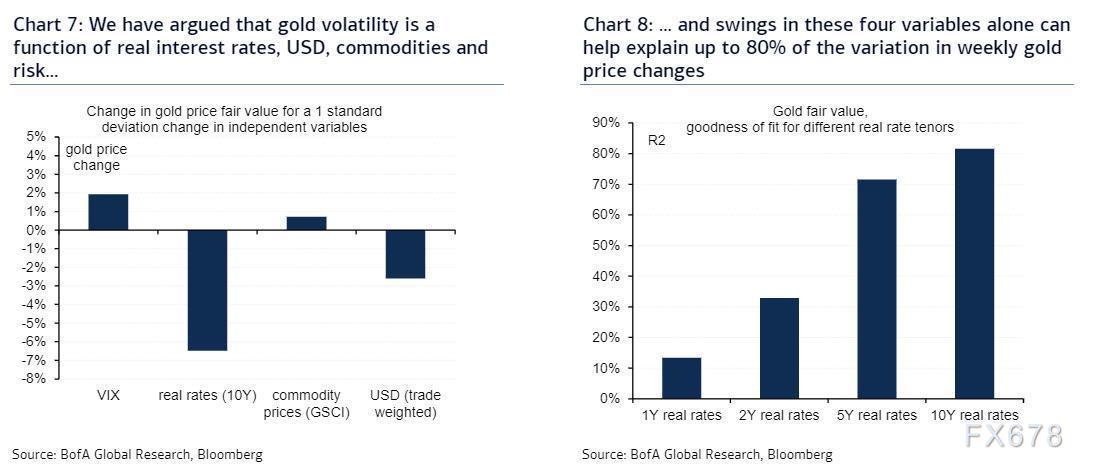

如上所述,3月份黄金价格的抛售和随后的回升本质上是机械的。作为最终的价值存储,黄金反映了所有主要金融和实物资产的市场走势。过去,我们认为黄金的波动率是实际利率、美元、商品和风险的函数(图7)共同作用的结果。仅这四个变量的波动就可以解释多达80%的每周黄金价格变化(图8),提供一个重要的模板来了解未来黄金价格的方向。

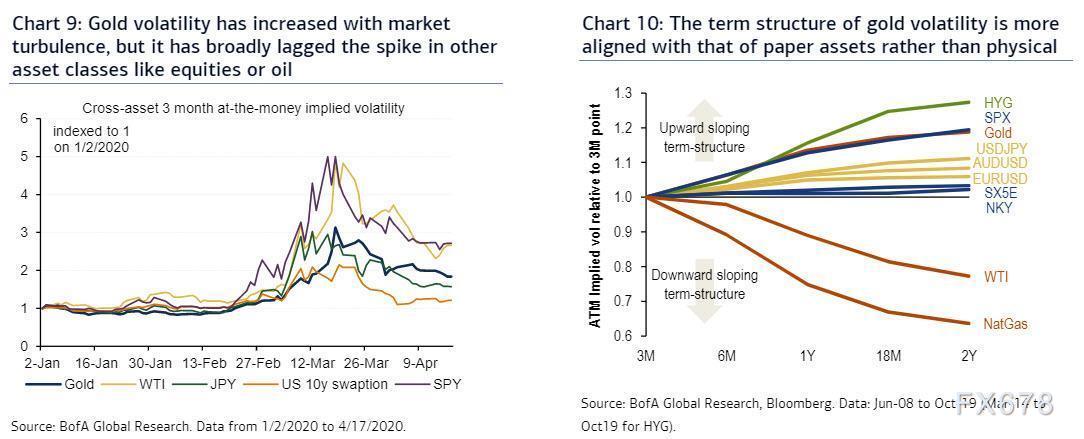

黄金的波动往往会跟随其他市场的变化

黄金要考虑的另一个因素是波动性。具体而言,黄金的波动性随市场动荡而增加,但在总体上落后于股票或石油等其他资产类别的上涨(图9)。根据美国银行的估计,过去两个月中,黄金的波动或多或少地跟踪了G10货币的波动,特别是反映了日元和瑞郎等被视为避险货币的币种走势。与其他大宗商品市场不同,黄金波动性的期限结构与纸质资产的期限结构更为一致(见图10)。与石油或天然气不同,黄金不受储藏动态的限制,其价格从长期看并不意味着会回归到生产的边际成本。

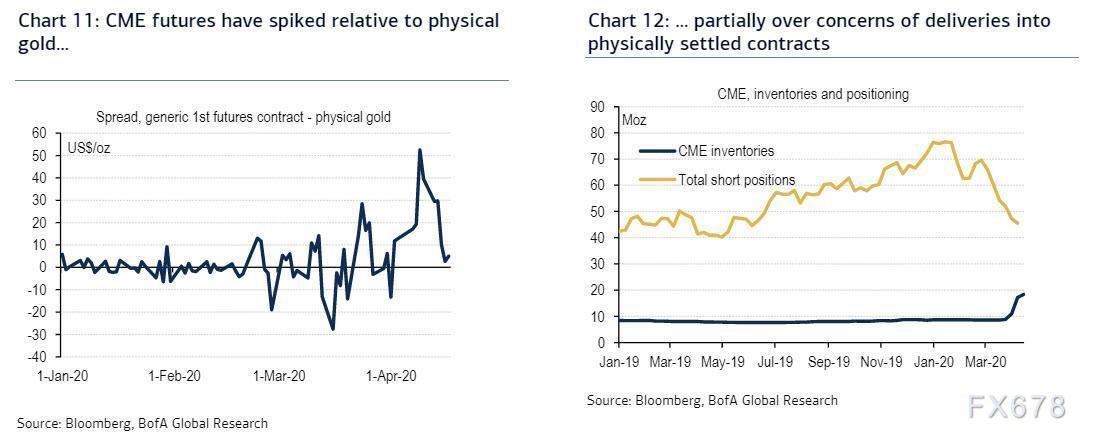

疫情引发了实物黄金市场的错位

尽管如此,通过纸质合同进行的实物结算意味着与其他公认的避风港相比,黄金具有独特的功能。在正常情况下,当芝加哥商品交易所交割机制运行顺畅时,黄金期货与现货市场之间的差异通常很小。然而,到最近为止,期货和实物价格之间的差距已经扩大(图11)。在一定程度上,人们担心最近的旅行限制会中断对纽约的发货,因为伦敦市场通常会向纽约提供流动性。尽管期货合约相对很少持有至到期日,但图12显示,芝加哥商品交易所(CME)仓库的库存水平远低于未平仓水平。

导致推出新的芝商所黄金期货合约

此外,CME合约和伦敦认可的可交割金条尺寸不同。这很重要,因为疫情导致全球三分之一的黄金精炼能力关闭,这使得将伦敦的金条转换成适合交付给CME的形状具有挑战性。为解决这些问题,芝商所自推出新期货以来,也接受伦敦尺寸的金条。尽管未结权益转换到新合同可能需要一些时间,但这最终应有助于缓解流动性问题。除此之外,也许更重要的是,瑞士的炼油厂又恢复了运营,而保险公司现在也接受包机运输,将黄金运往纽约,而不仅仅是商业联系。毫不奇怪,期货和实物黄金之间的差异一直在缩小。

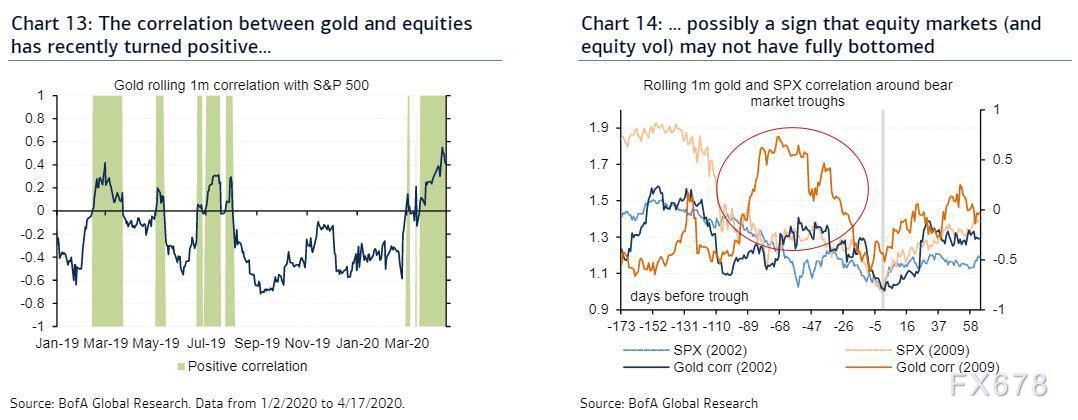

黄金以不同方式与所有金融市场互动

除了上述波动性,有形和价格变化的驱动因素之外,黄金还以不同的方式与各种金融市场互动。例如,我们最近注意到,黄金与股票之间的相关性最近已变为正(图13)。我们认为,股票/黄金的正相关性可能表明股市可能尚未完全触底(图14),黄金市场还有进一步的运行空间。触发因素可能是锁定限制在未来几周内的扩展。

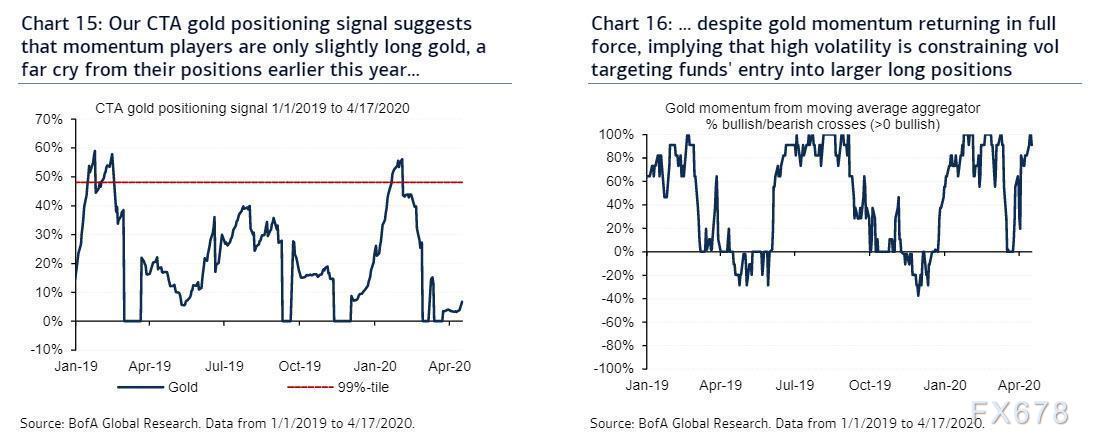

尽管反弹,但黄金的定位却出奇地疲软

美国银行表示,对黄金特别具有建设性的另一个原因是,我们的CTA黄金定位信号表明动量参与者只是略微做多黄金(图15)。我们的模型显示,在1月份达到最大配置长度56%的峰值后,动量型投资者目前持有其最大配置的5.7%,远低于纪录高位48%的比例。尽管金价在3月中旬短暂崩盘后,动能开始全面发挥(见图16),但由于当前的高波动性机制,我们的CTA模型只是缓慢地进入多头仓位,这一特征在更广泛的以波动性为目标的基金中也可能普遍存在。

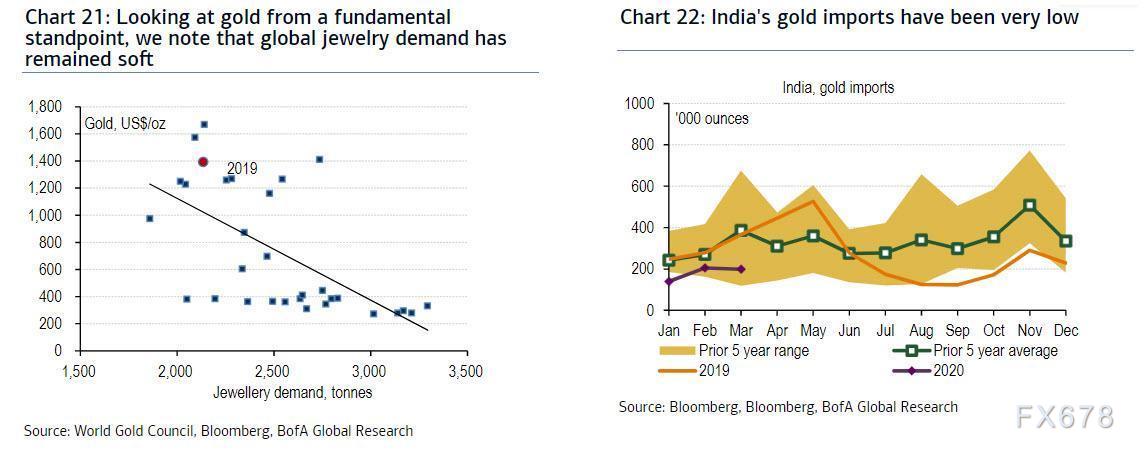

从根本上讲,新兴市场黄金需求将继续疲软

此外价格上涨时,珠宝需求通常会下降(图21),因为像印度这样的新兴市场的购买者经常按预算购买。由于珠宝经常参考现货市场价格,这意味着随着黄金上涨,可以购买的黄金也就更少。确实,从印度进口的黄金数量一直很低(图22),因最近对疫情的限制措施,同时也受到商店人流量低的影响。

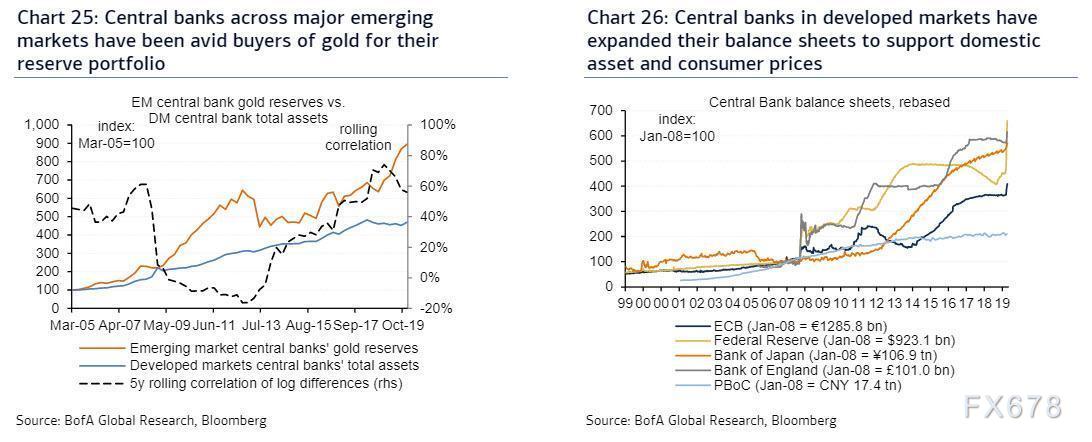

预计央行会购买一些金条

因此,传统黄金市场(如珠宝首饰)的实际需求看起来疲软,可能会拖累贵金属价格。但是,主要新兴市场的中央银行一直热衷于黄金的储备投资组合(图25)。随着发达市场中央银行扩大资产负债表以支持国内资产和消费者价格(图26),一些新兴市场中央银行已变得更加积极主动地购买黄金。特别是,俄罗斯和印度等国在过去5年中选择增加黄金持有量。

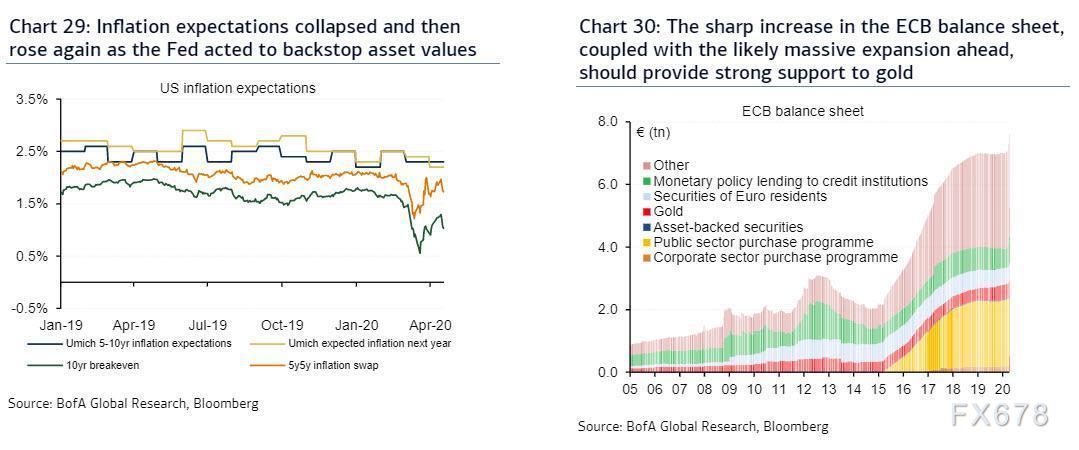

黄金可能会因通胀预期上升而感到安慰

美国银行还表示,此前我们曾争论说,由于美联储采取行动支持固定收益资产价值(图29)和居民消费价格,美国TIPS中嵌入的通胀预期崩溃了,然后又上升了。现在,随着美联储承诺采取一切措施来防止全美范围内的广泛破产,国会注入了2万亿美元的财政刺激计划,同时经济增长停滞不前,直到找到对抗疫情的手段。我们认为,这种背景对黄金应该非常有利。同样,近年来欧洲央行资产负债表的急剧增加,加上未来可能出现的大规模扩张,应为黄金提供有力支撑(图30)。

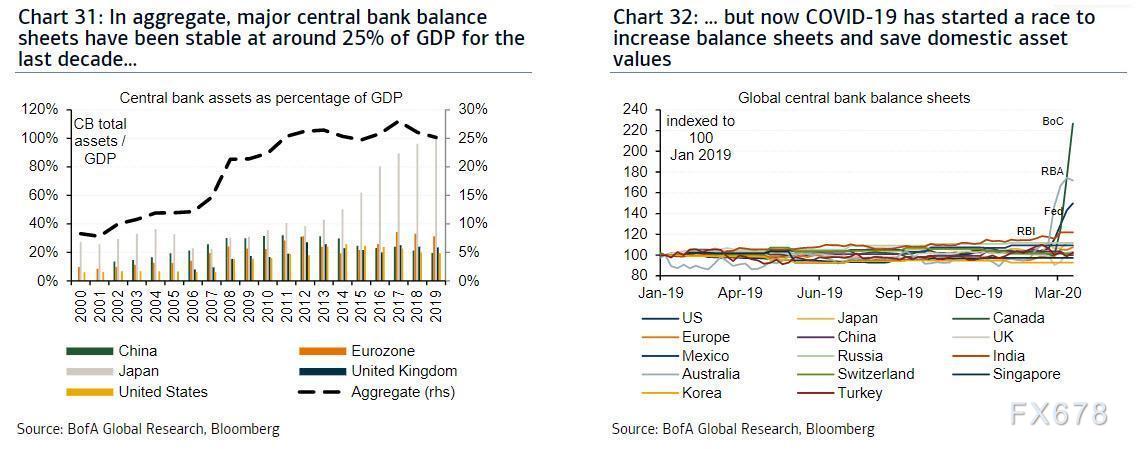

在全球范围内实施了大规模的货币宽松计划

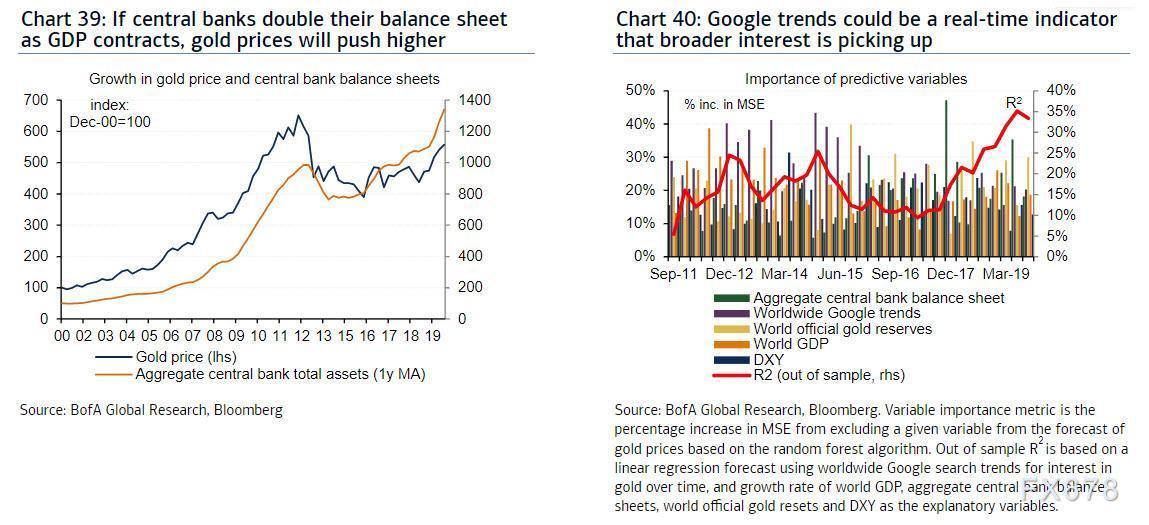

未来最让人印象深刻的变化之一是,美国GDP可能在2020年第二季度同比下降30%,这是现代历史上最严重的一次崩溃。日本等其他国家的产量可能会下降21.8%。随着各国央行争相扩大资产负债表和支持经济发展,许多风险可以有效地社会化,从而提振了黄金的吸引力。总体而言,过去十年左右的时间里,主要中央银行的资产负债表一直稳定在GDP的25%左右(图31)。但是疫情正把全球央行和政府推向扩大资产负债表和财政赤字的路上。

前所未有的财政赤字和政府借贷

另一个需要记住的要点是,就在各国央行将金融市场风险社会化的同时,各国政府也在以和平时期从未有过的方式增加支出。发达经济体的财政支出计划无论以美元计(图34),还是以各国GDP的百分比计(图33),都令人惊叹不已。当然,新兴经济体没有足够的国内储蓄基础来尝试如此非凡的壮举,但它们的央行可能会选择减持德国马克主权债券,转而支持黄金。

交叉资产投资组合应增加对黄金的投资

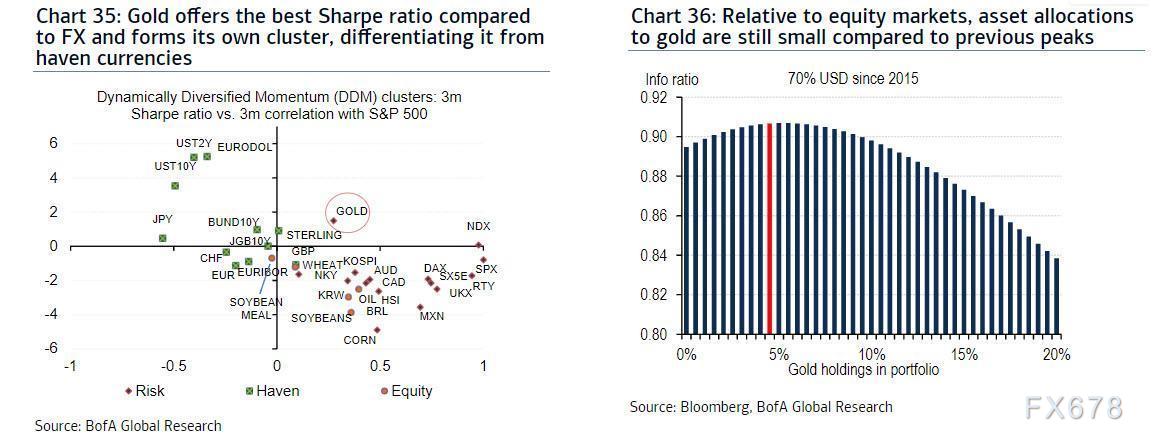

美国银行表示,我们的动态多元化动量投资组合分配工具结合了聚类分析和夏普比率动量指标,可以增加或减少广泛资产类别的敞口(图35)。这种分配技术代表了一些系统的跨资产投资组合将使用的资产。在DDM中,黄金通常被归类为避风港类别,但最近切换到了股票类别,并且自3月中旬以来,我们的工具一直持有黄金的多头头寸。此外,传统的均等风险贡献投资组合,无论是平衡投资还是固定收益投资,都应在未来几个月内继续增加对黄金的投资,以提高效率(图36)。

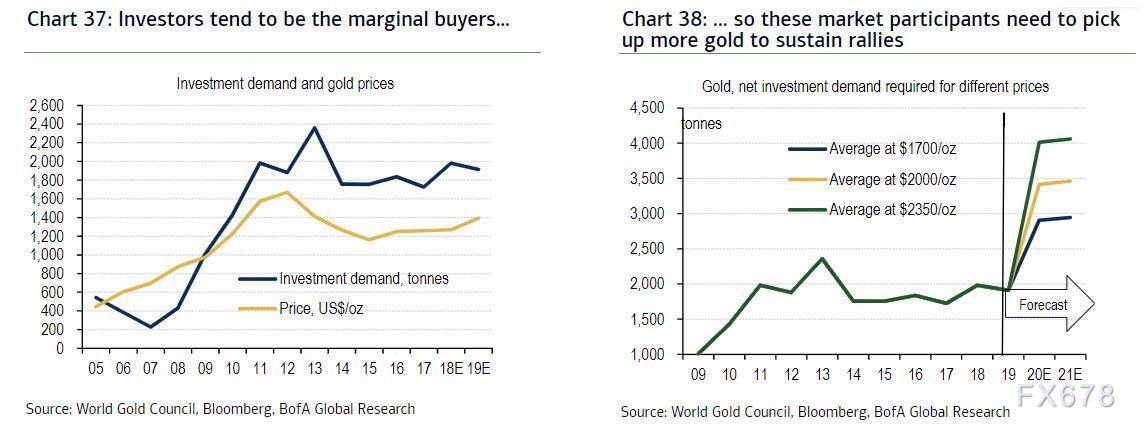

投资者在投资组合中的黄金配置尚且不足

近年来,投资需求与黄金价格密切相关,我们预计正是这些买家将推高黄金价格(见图37)。换句话说,不同的非商业需求水平需要维持不同的平均价格水平。的确,如果金价明年达到每盎司2000美元的平均水平,黄金购买量需要同比增长73%(见图38)。考虑到当前的宏观经济形势,这个数字可能会被超越。

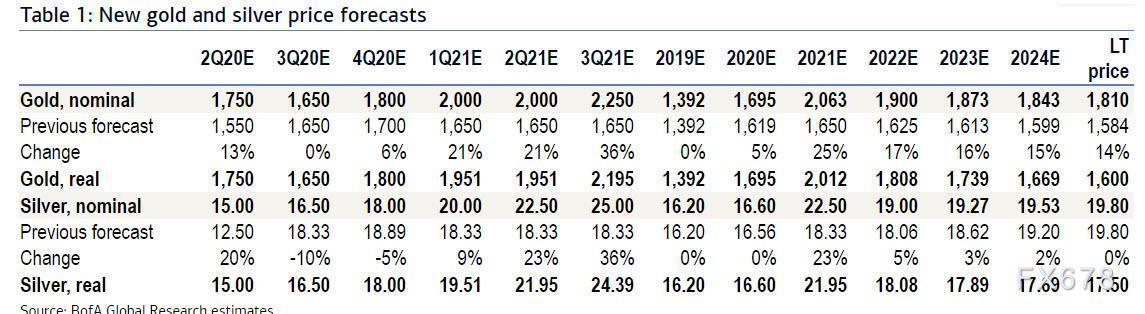

美国银行从2020年起提高了对黄金的平均价格预测

美国银行表示我们一直是长期的黄金多头,即使在最近的动荡中也维持了我们的建设性预测。话虽如此,黄金现在已经达到我们对2020年第四季度平均价格预测的每盎司1700美元,因此,我们正在按照市场预期行事,同时预期会有进一步的上涨,主要是因为各国央行通过印钞来推动财政刺激和金融市场,到2021年基本面有理由反弹至2250美元/盎司。但是,在强劲的美元背景下,市场波动性降低以及珠宝需求下降,可能仍将对黄金构成阻力。

将18个月黄金价格目标从2000美元/盎司上调至3000美元/盎司

美国银行表示,除了供求基本面之外,金融抑制也以非凡的规模回归。美国和大多数十国集团(G-10)经济体的利率很可能会在很长一段时间内最终达到或低于零,就像各国央行试图将通货膨胀率推回到目标之上一样。除了诸如实际汇率,美元或市场风险之类的流量变量之外,诸如名义GDP,中央银行资产负债表或官方黄金储备之类的变量仍将是金价的关键决定因素。如果各国央行将其资产负债表翻倍,成为GDP合约,那么金价将上涨(图39)。因此,我们将18个月金价目标从2000美元提高至3000美元/盎司。黄金什么时候开始流行?我们的工作表明,Google趋势(图40)可能是早期的实时指标,表明人们的兴趣正在增强。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号