早在2020年初,随着国际贸易局势出现大幅好转,市场都认为2020年全球经济将迎来全面复苏,比如国际货币基金组织(IMF)在2020年全球经济展望中预计,全球经济增速预计将从2019年估计的2.9%上升至2020年的3.3%和2021年的3.4%。

但是随着疫情蔓延,机构纷纷下调预期,IMF最新对于2020年全球经济的预期显示,预计2020年全球经济或现负增长。

尽管市场普遍认为全球经济陷入衰退是疫情所导致的,但是部分分析人士认为,疫情只是催化因素,因为疫情导致各国采取限制措施使得收入锐减以及现金流短缺,使得全球经济早已存在的结构性问题和金融体系的脆弱性暴露了出来。

分析人士还表示,如果这些固有问题始终得不到解决的话,全球经济遭遇系统性风险冲击只是时间早晚的问题。

债务规模不断的扩大

第一个问题是债务规模不断的扩大。

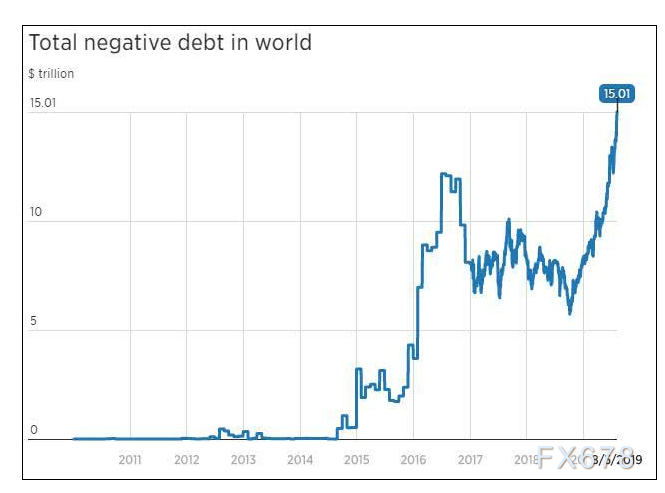

虽然收入下降确实是疫情冲击的直接结果,但是债务规模的不断扩大实际上已经持续了十年之久。非常不幸的一点是,自从2008年金融危机以来,全球债务水平处于不断增长的轨迹,因为这在一定程度上受到低利率和全球央行所释放的大量流动性鼓舞,这使得全球债务占GDP的比例从2007年的约250%增至2019年的325%。

目前全球的债务水平是1999年的三倍。企业或家庭收入下降或没有收入,并且借贷水平很高,现在亟需大量的财政刺激措施纾困。

全球持续宽松推高市场杠杆率

第二个问题是,当全球央行持续向市场释放流动性时会推动资产价格走高,从而产生所谓的的财富效应,这有助于增加市场的活力。

但是高资产价格反映了高杠杆率,表现为以私人股本的杠杆贷款或贷款抵押债券等结构性投资。债务融资的股票回购和股东分红通过增加每股收益夸大了股票价值,但同时也提高了公司的杠杆率,而债务风险往往会在收入大幅下降之际暴露出来。

一个典型的例子就是近期的美股,通过债务融资的股票回购和股东分红,美国股市经历了11年野蛮式的上涨。但是随着疫情冲击,美股近期结束了历史上最长的牛市。

银行系统的脆弱性

第三,银行体系的脆弱性被忽略了。监管回滚以及对大额股息和资本回购的容忍度破坏了加强银行资本和流动性的步骤。在欧洲和许多新兴市场,不良贷款没有得到适当确认。

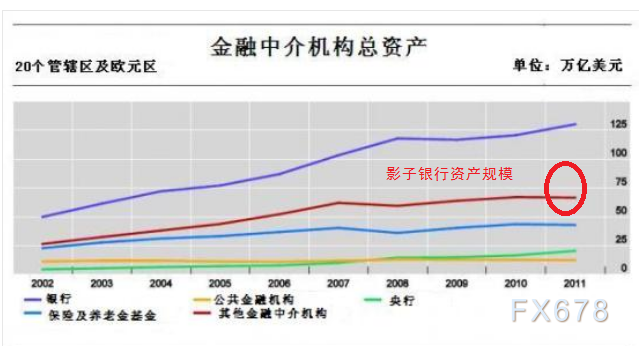

影子银行部门的增长也没有受到遏制。一份数据显示到2018年底,全球广义影子银行体系总资产183万亿美元,较2008年底增加了86%(其中狭义影子银行体系总资产114亿美元,增加94%);占全球金融总资产的48%,较2008年上升了6个百分点;相当于全球GDP的2.15倍,较2008年上升了65个百分点。

银行间市场当前的问题反映了交易对手风险的增加,证明了这些失误。

比如2018年意大利政局动荡、债务高企,让整个欧洲的银行业乃至金融市场都处于不安中,这使得意大利银行处于抛售潮中心。

当时有10家意大利银行持有的意大利国债超过其一级资本金的100%。其中,意大利最大的两家银行Intesa和裕信银行的该比例为145%,意大利第三大银行Banco BPM为327%,Monte dei Paschi di Siena为206%,BPER Banca为176%,Banca Carige为151%。

其他欧洲银行也不能幸免,因为法国和西班牙的银行业也持有巨量的意大利债券。这一度令市场担心欧洲可能会爆发新一轮欧债风险。

交易流动性不足

第四,忽略了交易流动性的下降。在寻找回报的过程中,投资者承担了流动性风险,有时是在不知情的情况下。

投资基金向投资者提供的赎回条件与其持有的非流动性资产不一致。随着传统做市商活动的减少,市场跟踪结构(如etf)和算法交易员被用来获得流动性。在危机中,这些实体是流动性的使用者,而不是提供者——正如目前许多证券即使是少量的交易也无法进行所显示的那样。

与此同时,投资者转向私人市场和非上市证券,这些证券很难在其他有利可图的市场上估值或变现。封闭式基金、暂停赎回以及对估值准确性的担忧,总是会在任何金融动荡中制造问题。

比如2019年3月,欧洲曾经的明星基金经理伍德福德(Woodford)的旗舰股票收益基金在出现流动性压力后,无法满足激增的请求而暂停基金赎回,大量投资者损失惨重。这也是欧洲基金业市场逾10年最大的丑闻。

该基金在连续两年基金资产缩水超过50亿美元之后,有媒体调查发现,该基金在富时100指数成份股公司中持有的资产不到20%,而在成立之初,这一比例超过了50%,同时,超过20%的资产配置在非上市的小型另类公司。这一令人震惊的消息曝光后,基金开始以惊人的速度缩水。

市场未建立足够的缓冲

最后,在过去十年中,大多数经济参与者没有为冲击建立足够的缓冲。

公司坚信他们可以随意获得廉价资本,减少了股东权益并增加了再融资风险。家庭减少储蓄,并负债购买和购买房屋。在经济上处于不利地位的情况下,工资增长缓慢,缺乏就业保障和不平等加剧了这种情况。在美国,美联储发现许多人在紧急情况下很难筹集400美元。

随着政策工具的效果弱化,使得各国央行和政府处理重大突发事件的能力有限。

实施上本次疫情就是对各国应对突发事件能力的考验。此次疫情凸显全球在应对突发事件时缺乏足够的手段,以及由于紧缩政策和私有化而导致的卫生支出减少。

期望全球经济快速复苏的投资者正在对重返市场的时机进行调整,但是处理这些根深蒂固的系统缺陷将需要时间。

考虑到当前全球的公共财政状况,政府,尤其是一些面临严重赤字的政府,很难在经济处于封锁状态下持续的向市场提供刺激。去杠杆化和清理金融过剩将是缓慢的,即使有决心解决这一问题,也可能不会很快见效。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号