周三因疫情蔓延,标普500录得两周最大下跌,同时美国数据显示制造业和就业市场仍在持续放缓,这使得黄金买盘回升,黄金触及1600美元关口。

同时外国央行短短三周抛售超过1000亿美元美国国债,有望创下最大单月抛售额,可能会加剧美国获取资金的压力,这可能迫使美联储实施更大规模的宽松政策。

除了美联储持续宽松外,加拿大央行周三也实施了首次宽松,3月23日新西兰联储也是史无前例的实施了量化宽松。随着越来越多的央行加入宽松行列也将增强黄金的吸引力。

但是需注意的是市场获取美元的资金成本依旧很高,凸显美元流动性需求依旧旺盛,推动美元近几个交易日反复测试100关口,这将在一段时间内继续打压金价。

日内关注初请失业金人数,市场预期将继续破纪录新高,预计达到370万人,如果公布值大于预期值,可能会强化市场的担忧情绪,进一步支撑金价。

疫情持续蔓延,标普500创两周最大跌幅,黄金触及1600美元关口

周三(4月1日)美股四个交易日以来第三天下跌,标普500指数创两周来最大跌幅,因市场担忧疫情恐拖累经济陷入更长停摆,料进一步打击公司业绩。

美国约翰斯·霍普金斯大学发布的实时统计数据显示,截至北京时间4月2日6时04分,全球累计确诊932605例,累计死亡46809例。其中,美国确诊213372例。

疫情持续蔓延,佛罗里达州州长将签发居家令。纽约州和新泽西州新冠死亡人数在3天内翻一番。同时欧洲人面临足不出户的复活节,德国政府将全国封锁时间延长至4月19日,法国和西班牙单日死亡人数创新高。意大利死亡病例增长减缓,政府延长封锁措施。一系列限制措施可能加剧经济的下行程度。

此前特朗普警告“未来两周将是痛苦的”,且美国卫生官员库莫预测死亡病例或高达24万。同时有消息称,特朗普表示,政府在考虑暂停飞离纽约和迈阿密等部分疫情严重城市的航班。

受此影响,标普500指数下跌4.4%,报2470.5点;道琼斯工业平均指数下跌4.4%,报20943.51点;纳斯达克综合指数下跌4.4%,报7360.582点。

Independent Advisor Alliance首席投资官Chris Zaccarelli称,“特朗普总统和库莫的言论暗示,情况在好转前还会进一步恶化,投资者开始意识到,疫情持续的时间比他们预期的要长。正因为如此,熊市将持续更长时间。人们呆在家里的时间越长,重启经济活动所需的时间就越长,企业盈利恢复所需的时间也就越长。”

受此影响,周三黄金一度触及1600美元关口,此前交易日现货黄金一度跌破1570美元关口。

外国央行抛售美债,美联储或被迫进一步宽松为预算赤字提供资金

周三较长期美债收益率下跌,因投资者对疫情经济影响愈发谨慎,并为股市进一步下跌做好准备。

指标10年期美债收益率在午后交易中下跌7.2个基点,报0.6269%。较短期美债收益率变动不大,令备受关注的两年/10年期美债收益率曲线趋平。两年期美债收益率在午后交易中上涨1.5个基点,报0.2434%。2年期国债收益率下跌3.94个基点,报0.2061%。

美债走弱反应了市场对于经济下行的担忧情绪继续升温。但是消息称,外国央行短短三周抛售超过1000亿美元美国国债,有望创下最大单月抛售额。

分析人士指出,抛售可能加剧了美国国债市场创纪录的波动性,并促使美联储出手干预。更重要的是,这也意味着过去10年美国国债的最大买家——外国官方机构(即央行和储备管理机构)现在变成了卖家。

在一般情况下,外国投资者抛售美债,美国将会寻求国内的私人投资者购买以获取资金。但是鉴于世界各国都正忙于对抗疫情,加上手中的流动性不足,这就意味着现在只有美联储才能为美国爆炸式的预算赤字提供资金。

换言之美联储可能会继续扩大购债规模,进一步扩大宽松。

百达资产管理首席策略师Luca Paolini认为,全球央行未来还将注入的5.7万亿美元流动性,较2008-2009年多三分之一。该行认为美联储还有更多弹药,买债规模可以是目前水平的两倍。持续宽松可能会进一步降低美元资产的吸引力,这也将推动资金流入黄金。

更多的央行加入宽松阵营,提升黄金的吸引力

实际上越来越多的央行正加入到宽松行列中来。

周三加拿大央行首次启动量化宽松,买入10亿加元国债,到期日从2023年9月至2025年6月不等。

而就在3月23日新西兰联储也是实施了史上首次量化宽松以支撑经济。新西兰联储声明中表示,未来12个月将在二级市场购买不超过300亿新西兰元(170亿美元)的政府债券。同时将寻求通过招标每周购买7.5亿新西兰元的各种期限债券。

随着全球央行持续协同宽松进一步降低了黄金的持有成本,这也对金价有利。

隔夜美国经济数据疲软,晚间关注初请失业金人数,料续刷历史新高

隔夜经济数据显示,美国供应管理学会3月份制造业新订单、就业指数跌至2009年以来最低。ADP数据显示3月份企业就业人数减少2.7万,为2017年以来首次下降。上周购房抵押贷款申请量降至2016年以来最低。

高盛策略师称,4月和5月数据将非常“糟糕”,下半年美国经济才会有起色。

高盛集团资深投资策略师Abby Joseph Cohen表示,未来两个月,防疫带来的相关封锁措施对美国经济的破坏将达到顶点,失业率料将激增,直到今年晚些时候经济增长才能有所起色。

“当然,对需求面的冲击主要集中在服务上,我们认为从时间的角度来看, 4月和5月将首当其冲,因为我们的出行都受到限制,”Abby Joseph Cohen表示。 “我们希望到今年下半年一些财政限制将会解除,我们将开始看到经济可以更好的复苏”。

高盛经济学家预计美国经济第二季度折合成年率将萎缩34%,第三季度增长19%,同时预计由于居家令等措施给企业带来压力,美国失业率将在年中飙升至15%。周三发布的ADP数据显示,3月份企业就业人数出现2017年以来首次下降,企业就业人数下滑27000人。

日内关注美国截至3月28日当周初请失业金人数,上周公布的数据创记录新高328.3万人,但是市场预期日内公布的数据将进一步上升至370万人。

根据一份对经济学家的调查显示,在截至3月28日的一周中,经季节调整后的初请失业金人数可能攀升至350万。该调查中给出的最高估计达525万。

劳工部放宽了申请限制,也导致了救济申请数激增。一些经济学家表示,新法案将鼓励失业救济申请。“刺激措施不可避免地产生了一些有害的激励,有可能使失业人数膨胀。

基于此如果日内公布的人数超出市场预期,可能会加剧市场的担忧情绪,进一步支撑黄金。

大华银行:黄金未来几个季度将持续走高

大华银行(UOB)市场策略主管Heng Koon说:“我们的预测是,黄金在未来几个季度将显着反弹,2020年第二季度将升至1650美元,第三季度升至1700美元,第四季度升至1750美元。2021年第一季度将触及1800美元关口。

Heng Koon表示,3月对于包括黄金在内的所有资产来说都是非常动荡的月份。但是,在金价暂时跌破每盎司1500美元之后已经反弹,并准备进行进一步上攻。

Heng Koon表示:“展望未来,一旦美元资金紧缩可能在第二季度消散,大规模的全球货币政策放松以及前所未有的财政政策刺激将为进一步的黄金走强提供动力。”

全球经济衰退即将来临,这将最终引发违约风险,市场将买入黄金以对冲风险。“我们的预测是,黄金将在未来几个季度显着反弹,大多数央行不仅将最低利率降至零附近,而且许多国家也已开始实施大型量化宽松计划。这些重要的刺激因素对黄金来说是个好兆头,一旦第二季度美元资金紧缩减弱,它将真正为黄金提供动力。”

Heng Koon指出,上周由于疫情减少了航空运输,并导致金银交易中心和精炼厂关闭,金价遭遇了“实物黄金的大规模短暂挤压”。

“这将黄金的期货价格推高至现货价格之上。最终结果是,在流动性有限的迹象下,黄金的买卖价差也扩大了。”

预计全球范围内的利率也将长期保持较低水平,这对黄金也非常有利。

美元获取成本依旧高企暗示流动性危机尚未解决,美元强势仍限制黄金涨幅

不过尽管全球经济下行趋势加剧,但是周三美元仍录得上涨,分析人士指出,尽管此前全球央行联手释放流动性,但是随着经济下行风险加剧,市场仍在寻求美元,因此推动美元上涨、

Brown Brothers Harriman策略师Ilan Solot表示,在整个2007年以及直到2008年,尽管对美国次级抵押贷款的不安情绪加剧以及贝尔斯登(Bear Sterns)濒临破产后被并购,但美元指数仍在稳步下跌,因为对冲基金增加了空头头寸。但从2008年3月至11月,美元由于海外需求而飙升了24%。最近的情况和2008年情况类似。

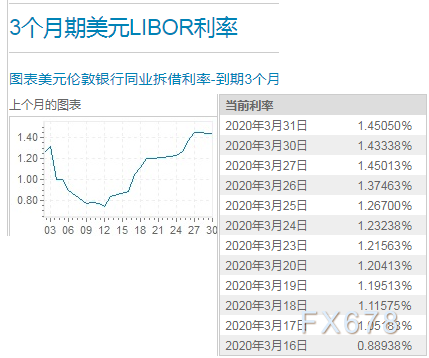

自3月中旬开始,3个月美元伦敦银行同业拆借利率持续走高,反映出美元的获取成本依旧高企

同时根据根据国际货币基金组织(IMF)估计,美元融资缺口每年可能高达1.5万亿美元。随着市场对于流动新的需求持续升温,这可能会进一步推动美元走高,因此这在短期内继续限制黄金的涨幅。

不过分析人士认为,美联储不会坐视不管,因为2008年教训让他们明白保证流动性的重要性,这也是此前美联储实施无限量宽松的重要原因。

周三美国财长姆努钦表示,美联储即将推出针对大众的贷款项目,希望确保中端市场企业能够获得流动性。据波士顿联储主席称,针对中小型企业的新贷款计划可能还需要两周才会推出。

有消息称,美联储将允许华尔街银行提高杠杆,从而可以在大流行期间很好应对美国国债严重缺乏流动性及银行客户存款激增的局面。

但是分析人士指出,尽管各国央行持续释放流动性有助于缓解美元荒,但是究其根本市场对于美元的追捧在于经济压力下行加大,因此持有现金以寻求最佳的资产买入时机。除非近期疫情对于经济的影响减弱,否则持续的流动性措施未必能抵消市场上美元的短缺。

预计更多的财政刺激措施出炉也将部分限制金价反弹

随着经济下行压力加大,各国出台更多的刺激措施可能也会部分限制黄金的涨幅。

美国众议院议长佩洛西表示,将在4月20日后磋商第四轮刺激法案。参议院民主党领袖舒默称,第四轮法案可能不晚于4月末出炉。民主党希望5年内投入逾7600亿美元用于水、宽带和道路项目。

而特朗普也表示,国会应通过立法,在大流行期间允许企业对餐饮和娱乐支出纳税抵扣,以帮助餐饮业

同时欧盟拟宣布一项1000亿欧元的贷款计划,筹集资金帮助受疫情打击最重的欧盟国家。欧盟委员会周三表示该计划将帮助各国政府向公司付款,以保住就业。意大利总理据称在准备推出新法令,保证向受到全国封锁措施打击的企业提供流动性。法国表示,欧盟必须通过联合发债来共同承担危机成本。

后市前瞻

① 14:30 瑞士3月CPI年率

② 19:30 美国3月挑战者企业裁员人数

③ 20:30 美国2月贸易帐、美国至3月28日当周初请失业金人数、加拿大2月贸易帐

④ 22:00 美国2月工厂订单月率、美国2月耐用品订单月率终值

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号