随着全球经济陷入衰退,此前美国的初请失业金人数飙升至300万人上升,为此前纪录高位的近5倍,市场预估这一趋势可能还将延续数周甚至更远,本周初请失业金人数和非农数据料提供指引。

同时还需关注欧洲方面能否尽快出台刺激措施,尽管欧洲央行的宽松争取到了宝贵的时间,但是欧洲各政要仍未就扩大刺激达成一致,这打击了欧洲市场的信心。

此外还需关注规模较小、风险更高的新兴经济体如何应对当前的危机。

1、第一季,好走不送

2020年糟糕的第一季度即将告终,在1月初美伊战争的担忧已经完全被疫情大流行恐惧所取代,摩根大通认为疫情会导致全球经济在1月-3月萎缩12%。第一季度,全球股市经历了大萧条以来最惨烈的崩溃,油价暴跌60%更是火上浇油。

4月份形势可能不会有太大的缓解,因为疫情仍在迅速蔓延,并使全球大部分经济陷入关闭状态。银行业者也急于削减对第二季度的预测,因此预计金融市场会出现更多动荡。

但强大的救兵来了。20国集团(G20)各国政府已承诺采取5万亿美元的经济刺激措施,各主要央行已下调利率并重启资产购买。市场大幅反弹,第一季度有可能强势收官。如果能够看到疫情出现了明显的拐点,这将显示4月是否的确是春暖花开的时候。

2、就业数据染疫

在低增长及低通胀的这几年期间,经济最大亮点是美国就业市场,失业率跌至半个世纪来的最低水平。但疫情可能已经为这波就业荣景画下句点。

随着病例激增,一个个城市封锁,商家关门停业,多数旅游出行暂停,裁员现象料将逐渐扩大。这已经反映在美国初请失业金人数飙升至逾300万人的纪录高位。参与调查的分析师预估中值原预测升至100万人,但一些分析师的预测值高至400万人。

如今市场等着看的是周五公布的非农就业数据,将可从中一窥3月的就业情势。在美国政府空前的2万亿美元财政扩张方案之中,包含一个5000亿美元基金,将协助受创产业,另外还有一笔类似金额的经费,将用于直接向美国家庭发放每户最高3000美元的现金。

经济分析师预测,非农就业数据将显示就业岗位减少29.3万个,创下2009年7月以来单月最大降幅。若实际数据远超出预期,上述的2万亿美元方案可能会立刻显得不够力。

3、欧洲会怎么做

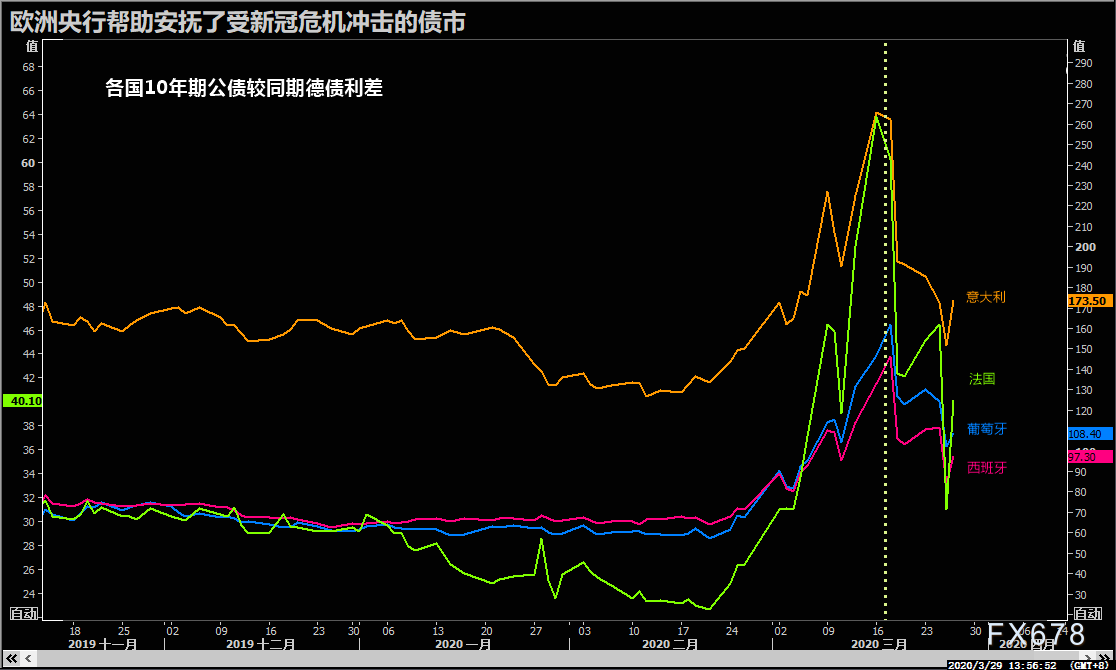

欧洲央行已经做好抗击疫情损害的份内工作,大举扩张资产购买规模、同意针对向各国购债的比例展现更多弹性,并且为意大利等较为疲弱的欧元区国家提供借贷成本缓冲。现在就端看欧盟各国领袖能不能团结起来了。

目前为止还没有形成统一的阵线:关于对遭到疫情打击的经济提供多大规模支持,这些领导人未能达成一致。欧洲央行的积极行动给了他们些许喘息空间,但目前为止,这些政治人物正在对相当于欧元区年产出约2%的纾困基金信用额度的设定进行角力。

许多欧洲国家政府呼吁发行联合债务工具来应对危机,高盛分析师预估今年欧元区经济可能因这场危机而萎缩9%。但德国与其他一些国家表示反对。法国总统马克龙表示,欧洲计划的存续岌岌可危。这场危机距离落幕当然还很远。

4、前沿市场濒临崩溃

包括新兴市场股市、债券及汇率在内,最近几周风险偏高资产的日子并不好过。但没有什么地方比前沿市场更为难受;前沿市场涵盖范围为规模较小、风险更高的新兴经济体。

许多前沿市场位于非洲,他们正苦于油价及大宗商品暴跌、全球经济恐将陷入衰退、以及货币贬值等因素,其货币贬值将会导致偿付外债成本更为高昂。

安哥拉、加纳、加蓬、尼日利亚等产油国已经见到其美元计价的债券价值大幅下跌,部分收益率暴冲至20%以上,暗示借贷成本大幅增加。许多非洲大陆国家缺乏金融实力或外币储备来应对新型冠状病毒并提振经济,其医疗体系更已饱受压力。

世界银行及国际货币组织已提出呼吁,要求与这些全球最不发达国家的官方债权人马上提供债务援助,因这些国家正艰难应对疫情所带来的损害。

20国集团领导人上周四宣示,将为全球经济注资超过5万亿美元,以限制疫情对就业及所得造成的减损,同时“将不惜代价克服疫情”,他们特别对非洲表达关切。许多人期望,在承认需要提振全球金融安全网及各国医疗体系之后,这样的认知能够转化为行动。

天行

天行

沪公网安备 31010702001056号

沪公网安备 31010702001056号